Облигации покупаются инвесторами, которые заинтересованы в долгосрочном фиксированном доходе, – обычно это компании, занимающиеся страхованием жизни, и пенсионные фонды (для некоторых проектов выпускаются облигации, доходность по которым связана с показателем инфляции, – см. § 8.11). Облигации проектного финансирования предлагают привлекательную альтернативу покупке государственных или корпоративных облигаций, так как доход по ним выше.

§ 4.2.1. Инвестиционный банк и рейтинговое агентство

Обычно инвесторы в облигации напрямую не участвуют в процедуре due diligence, как это делают банки, а при выполнении этой работы в большей степени полагаются на инвестиционные банки, участвующие в проекте, и рейтинговые агентства.

Инвестиционный банк (то есть банк, который организует и размещает финансирование, но обычно сам не осуществляет финансирования или делает это в виде исключения), утвержденный в качестве лид-менеджера, способствует структурированию проекта, точно так же, как и финансовый консультант, работает с банковскими кредитами (см. § 4.1.2). Затем инвестиционный банк проводит презентацию проекта перед кредитно-рейтинговыми агентствами (лидерами в области облигаций проектного финансирования являются агентства Standard & Poor’s и Moody’s Investors Services), которые присваивают кредитный рейтинг облигациям на основании собственного независимого обзора рисков, связанных с проектом, с привлечением правовой документации и отчетов независимых консультантов (см. § 4.4). Обзор этих агентств рассматривает риски так же, как это мог бы сделать и коммерческий банк.

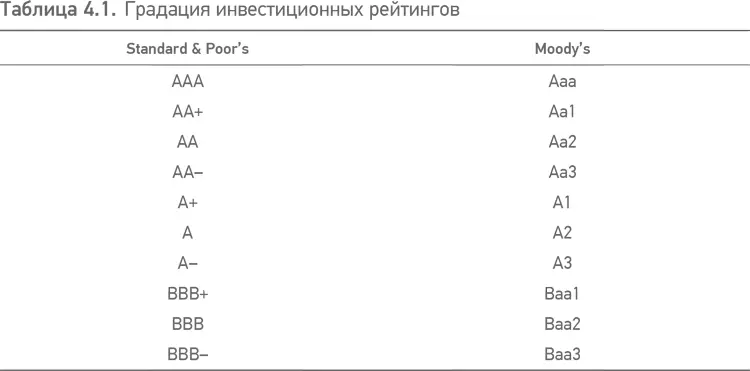

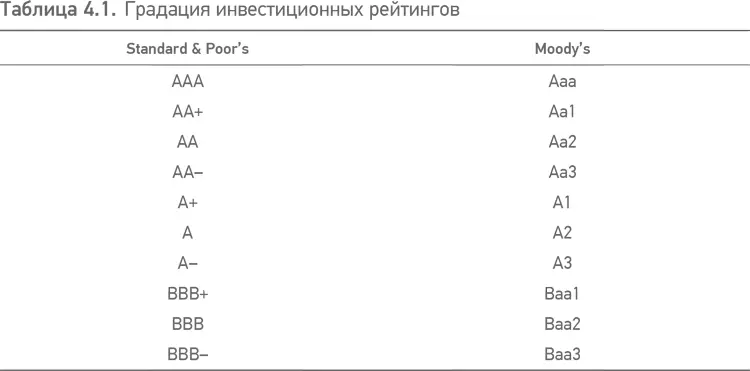

Градация кредитных рейтингов агентств Standard & Poor’s и Moody’s Investors Services, начиная с высшего кредитного уровня ААА/Ааа вниз, к минимальной «инвестиционной отметке», отмеченной как ВВВ/Ввв (ниже которого большинство крупных инвесторов в облигации не покупает размещаемые облигации), представлены в табл. 4.1. Абсолютное большинство рейтингов проектного финансирования находятся у нижнего конца этого диапазона. (Ниже уровня инвестиционной градации рейтинги продолжаются с ВВ+/Ва1 и т. п.)

Некоторые банковские кредиты также оцениваются рейтинговыми агентствами, чтобы содействовать синдицированию и потому что некоторые институциональные инвесторы начинают участвовать в банковских синдицированных кредитах. Однако это явление не получило широкого распространения на рынке проектного финансирования.

В заключение инвестиционный банк готовит первичный проспект облигационного займа, который строится на тех же самых принципах, что и информационный меморандум для банковского синдицирования (см. § 4.1.8). Работа, выполняемая инвестиционным банком и рейтинговым агентством, уменьшает необходимость в проведении инвесторами в облигации тщательного due diligence, организуя процесс таким образом, что если рейтинг облигации соответствует модели максимального риска инвестора в облигации, то тогда инвестор может просто решить купить их, не проводя больше никаких исследований. Однако крупные инвесторы в облигации проводят собственные исследования проектной информации в проспектах, не полагаясь на кредитный рейтинг.

После необходимого первоначального тестирования рынка (которое может включать в себя road show для представления инвесторам) инвестиционный банк выпускает окончательный проспект облигационного займа и размещает облигации на основании соглашения о подписке. Купон (процентная ставка) и другие ключевые положения облигаций фиксируются с учетом ситуации на рынке в момент андеррайтинга, и доходы по облигациям выплачиваются проектной компании через несколько дней. Инвестиционный банк размещает (или перепродает) облигации инвесторам и может также поддерживать ликвидный рынок, торгуя облигациями.

Облигации могут иметь публичное размещение (то есть они, котируемые на фондовой бирже – и по меньшей мере теоретически, – достаточно широко торгуются) или частное размещение, которое не предполагает котировок и продается ограниченному числу крупных инвесторов. Возможно провести частное размещение без вмешательства инвестиционного банка (то есть спонсоры напрямую сотрудничают с инвесторами, а те напрямую могут обращаться в банки, без привлечения консультантов), однако такое случается достаточно редко.

Читать дальше

Конец ознакомительного отрывка

Купить книгу