8.2. С точки зрения US GAAP

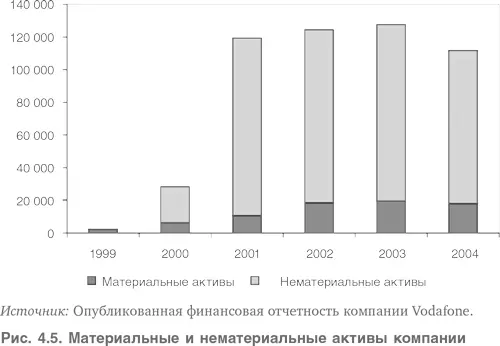

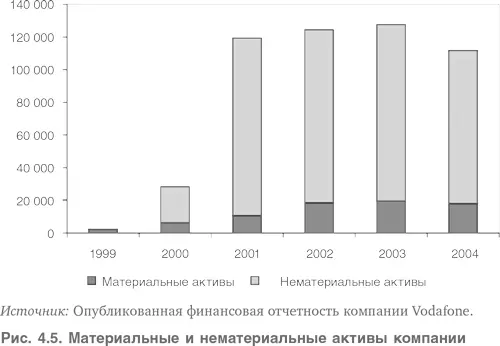

Сначала кратко рассмотрим материальные основные средства. Учет и отчетность по ним намного более простая задача на одном уровне – в большинстве случаев их признание (постановка на учет) не составляет проблемы. Выше, в разделе, посвященном аренде, рассмотрены некоторые вопросы, возникающие при признании основных средств, когда законная собственность и управление экономическими выгодами от нее разделены. Если не считать этого аспекта, признание основных средств достаточно просто. Однако в рамках МСФО существуют некоторые аспекты учета и отчетности по материальным активам, заслуживающие внимания инвесторов.

• По нормам МСФО основные средства могут быть переоценены по рыночной стоимости, хотя это и не обязательно. Маловероятно, что многие нематериальные активы подходят для такой переоценки из-за их особой природы, и определение их рыночной цены весьма проблематично. Поэтому главным активом, который можно оценить, будет недвижимое имущество корпораций. Поскольку МСФО предоставляют выбор, возможно, что компании будут основательно думать над тем, как извлечь из этого выгоду. С одной стороны – и это плюс, – если компания переоценивает свои активы, то ее соотношения долг / акционерный капитал и рыночные цены / балансовые цены снизятся. С другой стороны, при этом показатели доходности снизятся из-за более высокой амортизации, а доходность акционерного капитала уменьшится из-за снижения прибыли и увеличения размера акционерного капитала. Когда английские компании получили право выбора, большинство из них отказались от переоценки, особенно учитывая строгие правила ее проведения на регулярной основе.

• Инвестиционные характеристики могут учитываться с использованием либо затратного подхода, либо модели постоянной рыночной переоценки (в отчете о прибылях и убытках). При выборе затратного подхода рыночная стоимость этих активов должна раскрываться.

Оба эти подхода могут создать проблемы при использовании предложенного нами допущения о «чистом избытке». Напомним, что это допущение означает, что все прибыли и убытки, признанные в течение определенного периода, должны учитываться в итоговом доходе, который используется при оценке. Если компания переоценивает актив и это изменение учитывается в акционерном капитале, то «чистое» предположение нарушается. Это может побудить оценщиков рассматривать такие прибыли и убытки как доход для целей оценки (и наоборот, эти показатели должны быть исключены из анализа результатов деятельности компании или сравниваемых с ней объектов). Однако эта проблема не возникает у компаний, торгующих недвижимостью, поскольку в их случае предположение о «чистом» избытке не нарушается, когда изменения рыночной стоимости отражены в отчете о прибылях и убытках.

• Показатели остаточной стоимости, используемые для расчета амортизации и обесценения (нематериальные активы редко имеют остаточную стоимость), должны базироваться на свежей информации. В некоторых странах показатели остаточной стоимости традиционно не применяются при расчете амортизации, и это может снизить амортизационные отчисления. С экономической точки зрения, безусловно, имеет смысл отражать в качестве затрат реальную стоимость актива, при этом учитывать его остаточную стоимость в будущем, а не использовать нерелевантные данные.

Проблемы бухгалтерского учета нематериальных активов обусловлены трудностью достоверного определения стоимости подобных активов. Это особенно относится к специфическим активам – лояльности потребителей к фирме, популярности бренда, торговым маркам, лицензиям, франшизам и т. д. Поэтому правила учета отражают высокий уровень консерватизма при работе с нематериальными активами. По-видимому, здесь имеет место следующее школьное выражение: «Если что-то вызывает сомнение – пропусти это!». Его оправдание, может быть, наиболее элегантно выразил лорд Ливерхэлм (основатель компании Unilever): «Я знаю, что половина денег, которые я трачу на рекламу, уходит на ветер, но, к сожалению, я не знаю, какая именно половина».

МСФО (IAS) 38 «Нематериальные активы» разрешает признавать такие нематериальные активы, если они удовлетворяют выдвинутому определению активов. Актив – это ресурс, контролируемый компанией как результат событий прошлых периодов, от которого в будущем ожидаются экономические выгоды. Эти два условия (контроль и будущие выгоды) часто приводят к тому, что потенциальные нематериальные активы не удовлетворяют определению актива. Например, рекламные затраты вряд ли подходят под это определение, поскольку возможные выгоды не поддаются управлению. Поэтому такие затраты рассматриваются как расход.

Читать дальше

Конец ознакомительного отрывка

Купить книгу