Откровенно говоря, для бухгалтеров главная проблема состоит в том, что в приведенном примере сделано предположение о возможности прогнозирования будущих денежных потоков. В соответствии с традиционным подходом такое предположение считается неразумной основой для бухгалтерского учета. Однако в последние годы различия между традиционной бухгалтерией, учитывающей затраты прошлых лет («исторические» затраты), и учетом по рыночной стоимости стали менее четкими. Частично это объясняется необходимостью (и даже требованиями) включать в балансы по рыночной цене стоимость производных инструментов и иных подобных активов. В дополнение к этому, наблюдается тенденция более полно отражать рыночные оценки в публикуемых бухгалтерских балансах, как в области капитализации гудвилла и других нематериальных активов, так и в применении тестов на предельную стоимость ко всем основным средствам. Если довести приведенное рассуждение до логического заключения, то замеченная ранее проблема решится сама собой или, точнее, уступит место новой – проблеме определения обоснованности предположений, лежащих в основе объявленной рыночной стоимости. Данная проблема уже сейчас беспокоит страховые компании (расчет стоимости финансовых активов), нефтяные компании (правило SEC расчета приведенной стоимости NPV по ставке 10 %), а также все компании, имеющие на своем балансе сложные производные инструменты. (Правила их учета Уоррен Баффетт остроумно назвал бухгалтерией «по мифологической стоимости».) Все эти вопросы будут затронуты ниже, а сейчас сделаем два замечания по поводу проведенных расчетов.

Первое: разница между внутренней нормой рентабельности (IRR) и бухгалтерской доходностью капитала будет больше для компаний, которые имеют активы с большим сроком полезной жизни и чьи ожидаемые денежные потоки увеличиваются с возрастом порождающего их актива. Этот эффект особенно заметен для предприятий коммунального обслуживания, нефтяных и страховых компаний. Поэтому не удивительно, что менеджмент, банкиры и инвесторы в этих отраслях не придают особого значения нескорректированным «историческим» данным бухгалтерской отчетности.

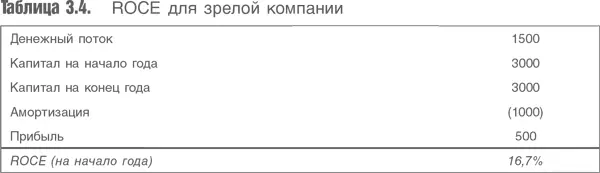

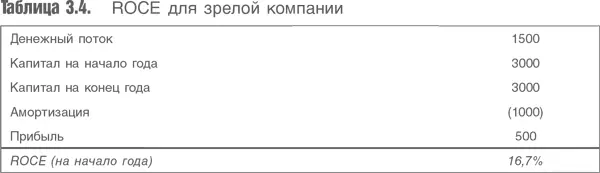

Второе: ситуация значительно упрощается, если компания имеет портфель аналогичных активов, приобретенных в разное время. Возвращаясь (в последний раз) к нашему примеру, предположим, что компания имеет не один актив, а пять активов разного возраста. В табл. 3.4 показана упрощенная отчетность за год.

Полученный результат лучше, чем результаты для нового или старого актива, но все же есть существенное различие между 16,7 % и правильным ответом 15,2 %. Близость этих величин друг к другу зависит от профиля денежных потоков, генерируемых активами на протяжении их жизни и периодичностью капитальных затрат компании. В действительности капитальные затраты компаний часто имеют волнообразный характер. В результате компании, которые недавно прошли период низкой инвестиционной активности, могут иметь высокую бухгалтерскую доходность на используемый капитал, а компании, которые только что прошли период высоких капитальных затрат, могут показаться низкодоходными.

Прежде чем делать заключения, что бухгалтерская отчетность недостаточно надежна для проводимого анализа и что необходимо вернуться к расчетам денежных потоков, игнорируя отчеты о прибыли и баланс, вернемся к вопросу из главы 1: на чем основаны прогнозы денежных потоков? В общем случае, на бухгалтерских прогнозах оцениваемых компаний. Поэтому все упирается в цифры бухгалтерской отчетности. Но как сделать их более достоверными для целей расчета стоимости?

Рассмотренная ниже модель денежной доходности инвестиций CFROI, которую применяла компания Holt [5](в настоящее время права на эту модель принадлежат банку Credit Suisse First Boston) – наиболее известная попытка в явном виде решить описанную выше проблему.

Один из подходов к этой проблеме – сделать так, чтобы бухгалтерская отчетность отражала рыночные оценки стоимости. В этом случае простое деление прибыли на капитал дает IRR компании. К сожалению, отчетность составляется иначе и (по крайней мере с точки зрения внешнего наблюдателя) часто невозможно воссоздать баланс, ежегодно переоценивая все его статьи. Поскольку переоценка активов не представляется возможной, приходится вернуться к моделированию денежных потоков напрямую, как это было сделано в табл. 3.1, но тогда возникает другая проблема. Невозможно получить разбивку денежных потоков компании на каждый актив. Чаще всего доступная информация относится ко всей деятельности. С учетом этого ограничения в подходе CFROI делается упрощающее предположение: на основе данных об операционном денежном потоке компании, об ее исторических капитальных затратах и продолжительности сроков службы ее активов можно построить модель, подобную представленной на рис. 3.2, но применимую к корпорации как единому целому.

Читать дальше

Конец ознакомительного отрывка

Купить книгу