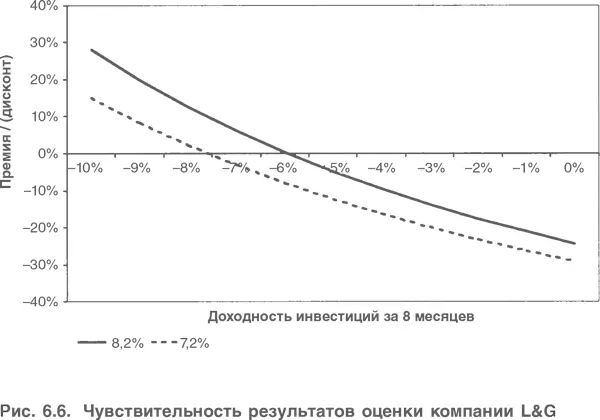

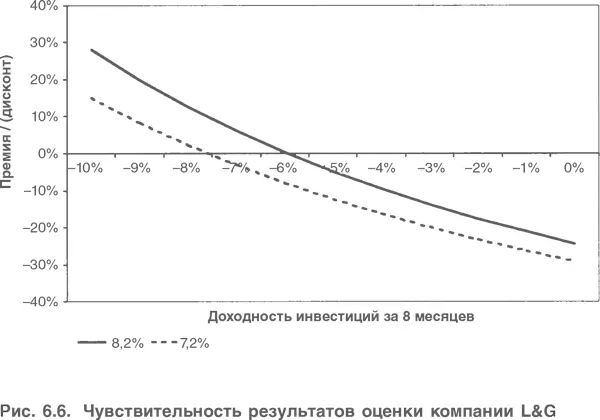

Данный анализ, однако, не учитывает влияние такого фактора, как снижение долгосрочной доходности инвестиций, например облигаций, на стоимость действующего бизнеса и новых договоров страхования. Если бы эти два элемента были учтены в модели, то чувствительность была бы еще выше. В своей отчетности компания L&G показывает влияние более высокой, чем прогнозировалось, а не более низкой доходности инвестиций, поэтому мы не стали приводить здесь наши расчеты, хотя их можно использовать для определения чувствительности стоимости к более низкой ожидаемой доходности.

По мере дополнения и усложнения анализа чувствительности стоимости все более правдоподобными оказываются стохастические оценочные модели, основанные на вероятностно взвешенных диапазонах отклонений показателей и изменений допущений. Этим обусловлена растущая популярность расчетов таких показателей, как «расширенная встроенная стоимость» и «согласованная рыночная встроенная стоимость» для компаний страхования жизни.

Глава 7

Введение к консолидации

Нередко аналитику приходится анализировать финансовую отчетность отдельных компаний; но все же чаще аналитики работают с консолидированной отчетностью или отчетностью группы. Консолидированная финансовая отчетность – это сплав финансовой отчетности корпоративных единиц, образующих группу. Существует особая методология работы с такой отчетностью. Аналитики должны освоить ее, если хотят оценить результаты процесса консолидации. В этой главе рассматриваются методы подготовки консолидированной финансовой отчетности и различные связанные с этим аналитические проблемы. Заключительная часть главы посвящена проблемам моделирования групп компаний.

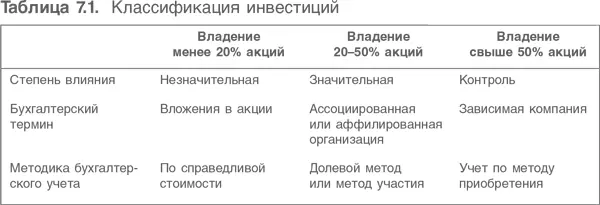

Стандарт МСФО (IAS) 39 достаточно четко описывает принципы справедливой оценки вложений одних компаний в акции других. Однако этот стандарт сосредоточивает свое внимание на вопросах финансовой отчетности корпорации-инвестора. В определенных обстоятельствах возникают проблемы учета и отчетности, требующие применения принципов консолидации.

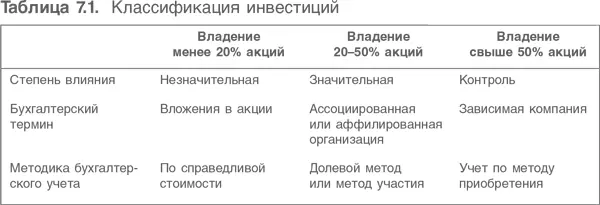

Отправной точкой может служить табл. 7.1. В ней показано три класса инвестиций, необходимые для подготовки консолидированной финансовой отчетности. Главный признак классификации – степень влияния компании-инвестора на получателя инвестиций. Следует учитывать, что указанные проценты имеют просто индикативный характер, и стандарт МСФО (IFRS) 3 «Объединение бизнеса» обращает внимание на важность не только и не столько процентных долей собственности, сколько на суть взаимоотношений между инвестором и объектом инвестиций. Однако для целей данной главы процентные соотношения будут удобны.

Исторически используются два метода консолидации: объединение и приобретение. МСФО (IFRS) 3 запретил использование метода объединения. Однако этот запрет не имеет обратной силы, поэтому корпорации, которые прежде использовали данный подход, не обязаны пересматривать ранее опубликованные показатели. И после принятия МСФО (IFRS) 3 аналитикам полезно понимать основные различия между двумя подходами. В конце главы рассмотрены некоторые возникающие в связи с этим вопросы.

Поскольку объединение запрещено, единственным доступным методом консолидации остается метод приобретения. Этот метод будет оставаться темой оставшихся разделов главы, вплоть до раздела, где будет обсуждаться учет ассоциированных компаний.

Повторение пройденного – основные используемые приемы

Поскольку этот текст предназначен для читателей среднего и выше среднего уровня, ниже приведен пример, который позволит освежить обсужденную ранее информацию. Это будет полезно, прежде чем переходить к более глубоким аспектам анализа консолидации.

2.1. Основные аспекты консолидации

• В консолидированных счетах не представлены инвестиции в дочерние компании, предусмотренные МСФО (IАS) 39. Дело в том, что балансовая стоимость инвестиций здесь замещена чистой стоимостью активов зависимой компании.

• Показатель чистых активов представляет собой объединенные чистые активы всех дочерних компаний. Эта подробная информация позволяет им в деталях разобраться в деятельности группы.

Читать дальше

Конец ознакомительного отрывка

Купить книгу