Ник Антилл - Оценка компаний - Анализ и прогнозирование с использованием отчетности по МСФО

Здесь есть возможность читать онлайн «Ник Антилл - Оценка компаний - Анализ и прогнозирование с использованием отчетности по МСФО» — ознакомительный отрывок электронной книги совершенно бесплатно, а после прочтения отрывка купить полную версию. В некоторых случаях можно слушать аудио, скачать через торрент в формате fb2 и присутствует краткое содержание. Город: Москва, Год выпуска: 2016, ISBN: 2016, Издательство: Литагент Альпина, Жанр: stock, foreign_business, на русском языке. Описание произведения, (предисловие) а так же отзывы посетителей доступны на портале библиотеки ЛибКат.

- Название:Оценка компаний: Анализ и прогнозирование с использованием отчетности по МСФО

- Автор:

- Издательство:Литагент Альпина

- Жанр:

- Год:2016

- Город:Москва

- ISBN:978-5-9614-3129-2

- Рейтинг книги:3 / 5. Голосов: 1

-

Избранное:Добавить в избранное

- Отзывы:

-

Ваша оценка:

Оценка компаний: Анализ и прогнозирование с использованием отчетности по МСФО: краткое содержание, описание и аннотация

Предлагаем к чтению аннотацию, описание, краткое содержание или предисловие (зависит от того, что написал сам автор книги «Оценка компаний: Анализ и прогнозирование с использованием отчетности по МСФО»). Если вы не нашли необходимую информацию о книге — напишите в комментариях, мы постараемся отыскать её.

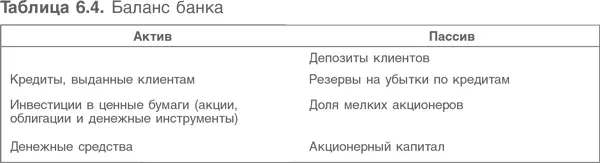

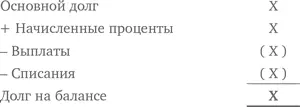

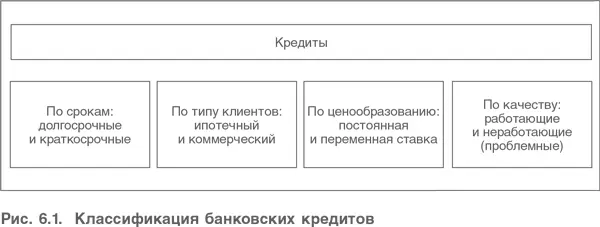

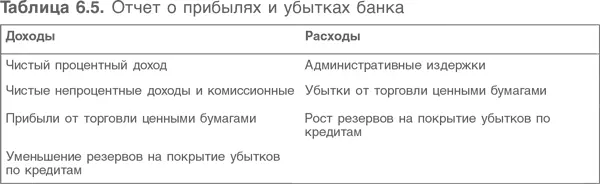

Особое внимание уделено рассмотрению наиболее сложных для анализа и отражения в финансовой отчетности активов и обязательств: пенсионных обязательств, опционов на акции, производных финансовых инструментов, начисленных резервов и операций по аренде. Кроме уточненных в соответствии с современными требованиями аспектов отчетности, второе издание книги включает новый раздел, посвященный компаниям, занимающимся операциями с недвижимостью. Приведены также конкретные примеры использования МСФО при оценке компаний разных отраслей, в том числе компаний добывающих и регулируемых отраслей, страховых компаний и банков.