Чистый процентный доход – разница между процентным доходом (от кредитов и ценных бумаг с фиксированной процентной ставкой) и процентными расходами (на депозиты и ценные бумаги с фиксированной процентной ставкой). Процентный доход учитывается по традиционной системе начислений; т. е. проценты учитываются в момент начисления, независимо от того, получены они на самом деле или нет. Обычно применяется подход, основанный на эффективной процентной ставке: учитывается не только купон долговой ценной бумаги, но и дисконт/премии к нему. Например, доход может быть начислен на облигацию с нулевым купоном, когда приближается срок ее погашения, даже если ни один купон еще не получен. (С другой стороны, процентный расход можно считать главной статьей расходов.)

Чистые непроцентные доходы и комиссионные

Чистые непроцентные доходы и комиссионные равны разности между непроцентным доходом плюс комиссионные и соответствующими расходами. Чистые непроцентные доходы и комиссионные – важный источник доходов банка. Банк имеет возможность признать некоторые компоненты этой категории доходов авансом (например, в виде вознаграждения за оформление кредита). Однако применение стандарта МСФО (IAS) 39 повышает вероятность того, что почти все эти источники дохода будут начислены в порядке поступления. (С другой стороны, соответствующие расходы могут быть включены как еще одна статья расходов.)

Торговля ценными бумагами

В отличие от промышленных компаний банки владеют значительными финансовыми активами, классифицируемыми как торгуемые ценные бумаги. Изменение их справедливой стоимости отражается в отчете о прибылях и убытках. Существенная часть таких изменений может оказаться нереализованной, что приводит к разрыву между доходами и денежным потоком.

Резервы на покрытие убытков по кредитам

Поскольку финансовые резервы занимают важное место в балансе банка, нет ничего удивительного, что это одна из главных статей расходов в отчете о прибылях и убытках. Для признания изменения финансовых резервов в качестве доходов и расходов применяются стандартные правила.

При анализе операций банка к расчетам маржи может применяться разная терминология. Например, процентная маржа определяется так:

Чистый процентный доход / активы, приносящие процентный доход.

Операционная маржа рассчитывается по формуле:

Операционная прибыль / чистые доходы от банковской деятельности*.

* Определяются как чистый процентный доход + чистый непроцентный доход и комиссионные + чистый доход от торговли ценными бумагами.

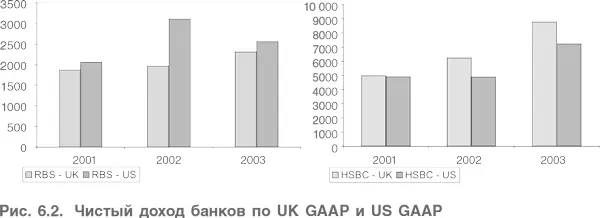

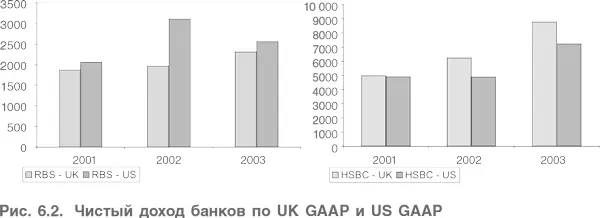

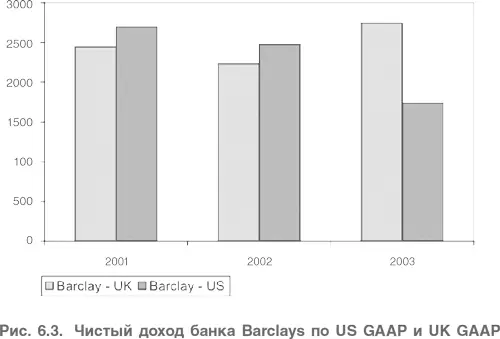

Приведенные выше комментарии касаются некоторых различий финансовой документации банков и более традиционных корпораций. Однако следует учитывать, что деятельность банков обычно очень сложна и это затрудняет учет секьюритизации и производных финансовых инструментов (см. главу 4). Финансовая отчетность не полностью отражает реальную картину. Кроме того, существуют разногласия по поводу способов отражения многих операций в финансовой отчетности. В качестве примера на рис. 6.7 показан чистый доход крупных английских банков, рассчитанный по UK GAAP и US GAAP.

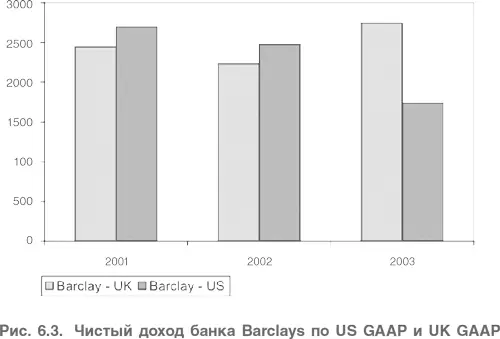

Доходы RВS в 2001–2003 гг. выше, если считать их по US GAAP, а для HSBC – наоборот. Кроме того, eсли рассматривать банк Вarclays (рис. 6.3), то сначала показатели по US GAAP для него были выше, а в конце – намного ниже, чем показатели по UK GAAP. Все это показывает, что учет и отчетность банков очень сложны и практически нет единых правил отражения в отчетности ценных бумаг, производных финансовых инструментов и финансовых резервов.

3.3. Вопросы регулирования

Как указывалось выше, вопросы регулирования банковской деятельности чрезвычайно важны, что объясняется размерами данного сектора и его значением для всей финансовой системы. Назовем ключевые аспекты регулирования.

Вопросы регулирования банковской деятельности

К банкам предъявляются строгие требования относительно размеров их капитала. Назовем несколько причин, по которым банки должны выполнять требования к адекватности капитала.

• Чтобы получить разрешение на деятельность и банковскую лицензию при основании банка.

Читать дальше

Конец ознакомительного отрывка

Купить книгу