В общем, если значение P/E равно половине темпов роста, то это очень обнадеживает, а если в два раза превышает темп роста – то это очень плохой признак. ‹…›

Чуть более сложная формула (назовем ее «вторым критерием Линча» – Е.Ч. ) позволяет не только сравнивать темпы роста и P/E, но и принимать во внимание дивиденды. Найдите долгосрочные темпы роста прибыли (допустим, у компании Х они составляют 12 %) и добавьте дивидендную доходность (пусть у компании Х это 3 %). Сложите их и разделите сумму на показатель P/E (у компании Х он, скажем, 10). Получаем: 12 плюс 3 делим на 10 – это 1,5. Если получившееся число меньше единицы, то это плохо, 1,5 – нормально, но на самом деле лучше искать акции, у которых этот показатель равен двум или больше. У компании с 15 %-ным ростом, дивидендной доходностью 3 %, торгующейся по P/E = 6, этот показатель равен аж 3 – роскошный вариант» [ Линч 2008, с. 199].

Нефф применяет такие же подходы к анализу переоцененности и недооцененности акций. Он использует показатель «сумма темпов роста и дивидендной доходности, деленная на P/E», или  т. е. по сути дела «второй критерий Линча». Чем второй критерий Линча выше, тем лучше. Нижняя граница толерантности для данного показателя у Неффа составляет 0,7, т. е. если он меньше, то инвестировать нельзя. Будучи управляющим фондом Windsor, для своих вложений Нефф методически выискивал акции, второй критерий Линча для которых был бы равен двум, но он уверяет, что найти акции, у которых этот показатель достигает 3, тоже реально. Так, в 1984 г. резко обесценились акции грузоперевозчиков. Его внимание привлекла компания Yellow Freight, темпы роста которой составляли 12 %, дивидендная доходность – 3,5 %, а Р/Е было равно 6.

т. е. по сути дела «второй критерий Линча». Чем второй критерий Линча выше, тем лучше. Нижняя граница толерантности для данного показателя у Неффа составляет 0,7, т. е. если он меньше, то инвестировать нельзя. Будучи управляющим фондом Windsor, для своих вложений Нефф методически выискивал акции, второй критерий Линча для которых был бы равен двум, но он уверяет, что найти акции, у которых этот показатель достигает 3, тоже реально. Так, в 1984 г. резко обесценились акции грузоперевозчиков. Его внимание привлекла компания Yellow Freight, темпы роста которой составляли 12 %, дивидендная доходность – 3,5 %, а Р/Е было равно 6.

Концу 1990-х гг. эту стратегию стало трудно реализовывать. В начале 1999 г. долгосрочный рост прибыли компаний из списка S&P 500 составлял 8 %, а дивидендная доходность – 1,1 %, что дает совокупную доходность 9,1 %. В то же время Р/Е индекса приближался к 27, т. е. наш показатель составлял всего 0,33. Это опять же свидетельствует о переоцененности рынка в целом [ Neff 1999, p. 74].

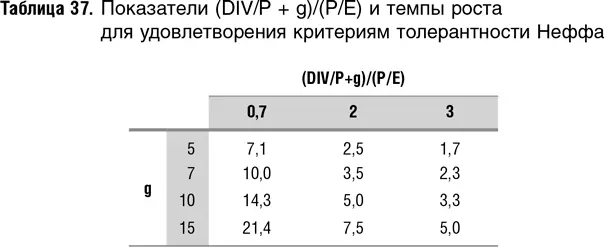

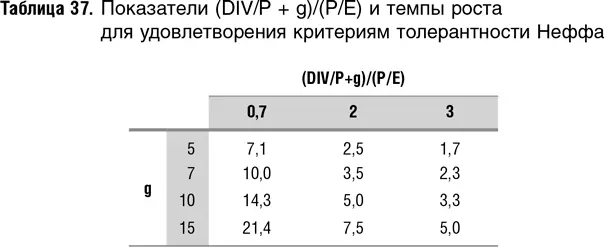

Понять, о чем говорит Нефф, поможет табл. 37.

В этой таблице представлен упрощенный вариант расчетов для случая, когда дивиденды равны нулю, т. е. инвестор получает всю доходность за счет роста курсовой стоимости.

В табл. 37 в предположении о том, что DIV = 0, т. е. инвестор получает всю доходность за счет курсовой стоимости, рассчитаны показатели P/E, по которым нужно купить акции, чтобы удовлетворить определенному соотношению (DIV/P+g)/(Р/E). При этом в колонках идут соответствующие соотношения (от 0,7 до 3), в строках – темп роста компании (от 5 до 15 %), а на их пересечениях соответствующий Р/E. Возьмем нижнюю границу толерантности Неффа ((DIV/P+g)/(Р/E) = 0,7). Получается, чтобы удовлетворить «второму критерию Линча», нужно купить компанию, растущую темпом 5 % в год, не дороже чем за семь годовых прибылей, темпом 15 % в год – не дороже чем по P/E = 21,4, и т. д. В идеале, т. е. для того, чтобы «второй критерий Линча» был равен трем, нужно купить компанию, растущую темпом 15 %, за пять годовых прибылей. На мой взгляд, это возможно только в исключительной ситуации, если учесть, что желательно еще и инвестировать в компании с крепким финансовым положением.

Еще я встречала такое эвристическое правило: «Если вы купите акции по P/E = 20, то, скорее всего, заработаете 10 %, по P/E = 15 – 15 %, по P/E = 10 – 20 %». К сожалению, не помню, кто это сказал, и не могу дать ссылку на источник, но уверена, что кто-то из тех, чей подход я разделяю. Конечно, не стоит воспринимать это правило как безоговорочное – исключения, как в ту, так и в другую сторону, разумеется, бывают, и в этом правиле важны слова «скорее всего».

Надеюсь, что тем моим читателям, которые сами инвестируют в акции, эти простые, не претендующие на научную точность, приемы, помогут быть более осмотрительными.

Итак, мы добрались до конца книги. Надеюсь, что после ее прочтения работать с мультипликаторами вам станет легче. Теоретических знаний должно было прибавиться. Их лучше всего подкреплять практическим опытом. Собирайте собственную статистику по мультипликаторам. Необходимые для этого данные можно получить, во-первых, анализируя информацию по известным вам сделкам, во-вторых, используя ваши собственные расчеты. Например, когда вы делаете оценку по денежным потокам и расчет мультипликаторов в прямую задачу не входит, определите основные мультипликаторы справочно, вам это пригодится.

Читать дальше

Конец ознакомительного отрывка

Купить книгу

т. е. по сути дела «второй критерий Линча». Чем второй критерий Линча выше, тем лучше. Нижняя граница толерантности для данного показателя у Неффа составляет 0,7, т. е. если он меньше, то инвестировать нельзя. Будучи управляющим фондом Windsor, для своих вложений Нефф методически выискивал акции, второй критерий Линча для которых был бы равен двум, но он уверяет, что найти акции, у которых этот показатель достигает 3, тоже реально. Так, в 1984 г. резко обесценились акции грузоперевозчиков. Его внимание привлекла компания Yellow Freight, темпы роста которой составляли 12 %, дивидендная доходность – 3,5 %, а Р/Е было равно 6.

т. е. по сути дела «второй критерий Линча». Чем второй критерий Линча выше, тем лучше. Нижняя граница толерантности для данного показателя у Неффа составляет 0,7, т. е. если он меньше, то инвестировать нельзя. Будучи управляющим фондом Windsor, для своих вложений Нефф методически выискивал акции, второй критерий Линча для которых был бы равен двум, но он уверяет, что найти акции, у которых этот показатель достигает 3, тоже реально. Так, в 1984 г. резко обесценились акции грузоперевозчиков. Его внимание привлекла компания Yellow Freight, темпы роста которой составляли 12 %, дивидендная доходность – 3,5 %, а Р/Е было равно 6.