Мои клиенты часто спрашивают, по какой цене они могут купить или продать тот или иной бизнес. Как правило, я отвечаю им именно в терминах мультипликаторов. Если бы ко мне, например, обратились по поводу разумной цены продажи или покупки стабильной компании из пищевой отрасли, занимающейся, допустим, производством печенья, мой ответ мог бы быть примерно таким:

Большинство инвестиционных фондов пытается войти в хороший бизнес (купить долю в компании) в пищевой отрасли по 4 × ЕBITDA, но по этой цене почти никто ничего не продает. Другими словами, такие сделки «срастаются» редко, обычно это происходит, когда продавец крайне нуждается в деньгах на развитие компании или в управленческой компетенции специалистов фонда. По 5 × ЕBITDA купить уже несколько легче, и такие сделки не редкость. В то же время, когда портфельный инвестор продает свою долю «стратегу», он может начать торговаться и с уровня 10 × ЕBITDA, но по этой цене никто не покупает – слишком дорого. Мне известны случаи сделок по 8 × ЕBITDA, и я считаю их крайне удачными для продавца. Таким образом, наиболее реалистичный диапазон все же около 6–7 × ЕBITDA…

В заключение читателя ждет интересный контрольный вопрос, на который нужно ответить, обобщив все, о чем говорится в нашей книге. Этот контрольный вопрос достаточно нетривиальный и был предметом дискуссии даже в профессиональных кругах.

Контрольный вопрос 20

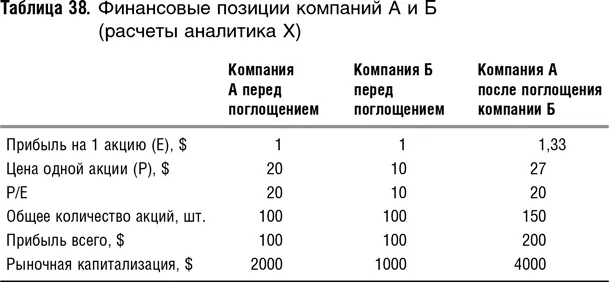

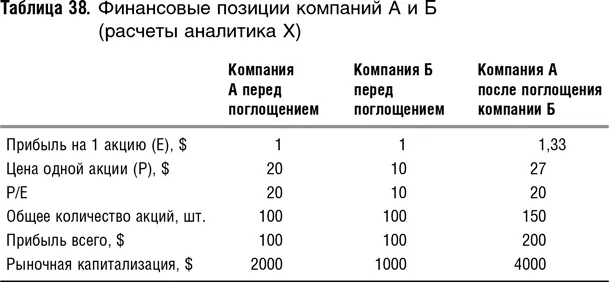

Одним из мотивов для поглощений считается рост прибыли. Допустим, есть две компании – А и Б. Компания А – с хорошими перспективами, высокими ожидаемыми темпами роста, очень высоким мультипликатором P/Е, который равен 20. Компания Б имеет не столь радужные перспективы, а ее P/Е в два раза ниже и равен 10. Компания А собирается поглотить компанию Б. Компания А выкупит 100 % акций компании Б и заплатит за них собственными акциями новой эмиссии по коэффициенту 1:2 (т. е. одна акция компании А за 2 акции компании Б). Финансовый аналитик мистер Х представил расчет финансовой позиции компании А после поглощения. Согласны ли вы с его расчетом? Из какого предположения он исходил? Каким был бы ваш расчет? Финансовые данные обеих компаний, а также объединенной компании представлены в табл. 38.

Только не воспринимайте, пожалуйста, этот пример как истину в последней инстанции, как индикатор той цены, по которой вы должны совершить свою сделку. Во-первых, все зависит от ситуации в конкретной компании, а во-вторых, как уже говорилось, мультипликаторы меняются во времени, и к тому дню, когда вы будете читать эту книгу, разумные диапазоны могут оказаться совсем другими. Если вы начнете практическую работу с мультипликаторами, то научитесь, как и я, думать в категориях этих показателей. Я сочла бы очень хорошим достижением, если бы моя книга помогла читателям развить способность думать о цене практически любого бизнеса или акций как о формуле с применением мультипликаторов.

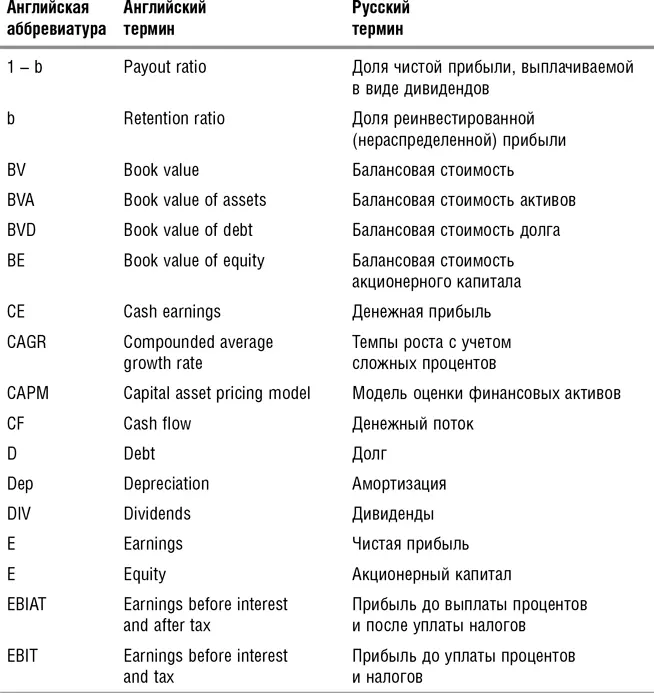

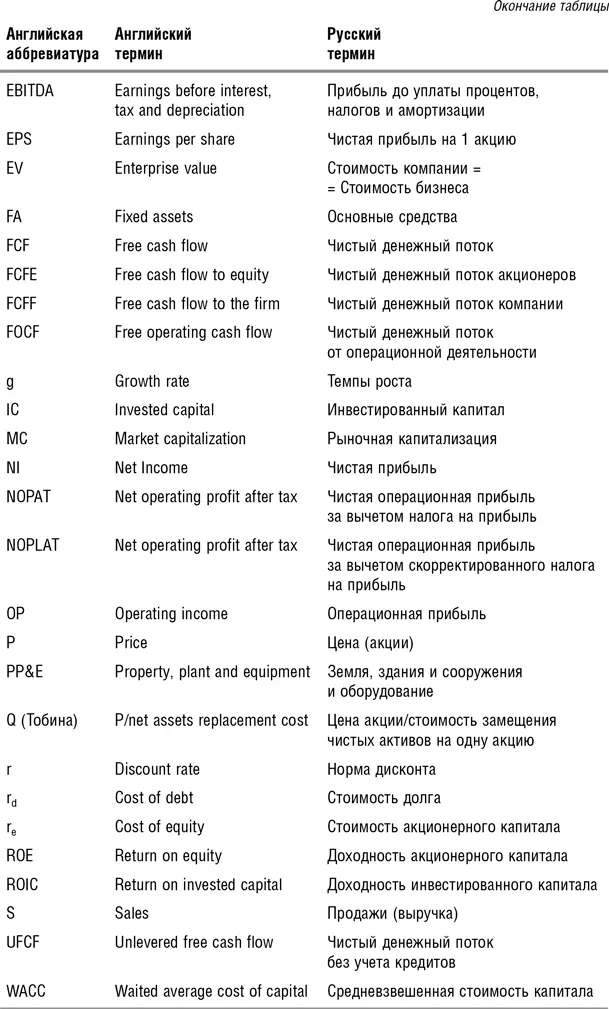

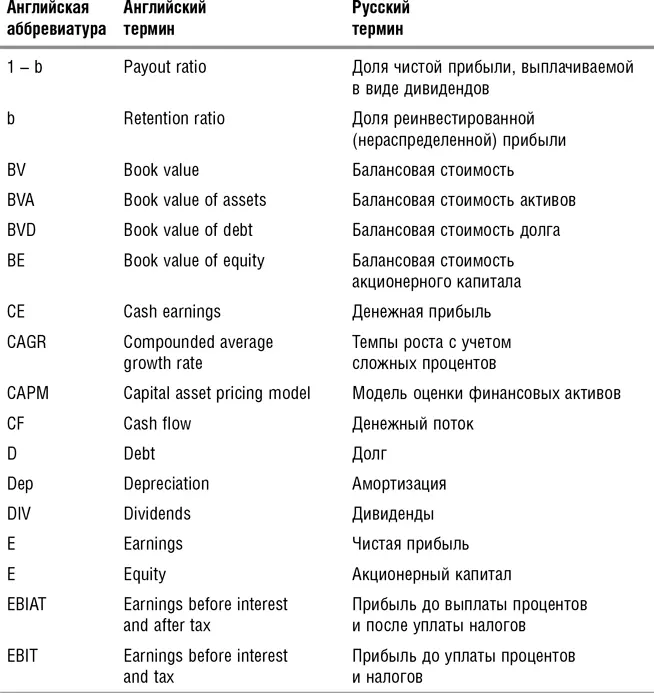

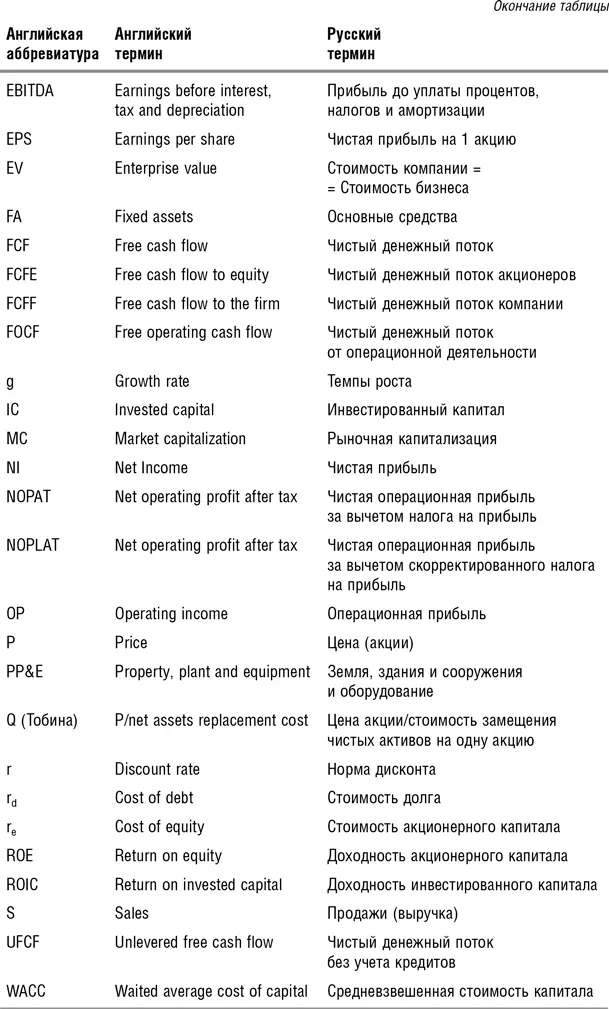

1. Список используемых аббревиатур

2. Примерные варианты контрольных работ по теме «мультипликаторы»

Вопросы 1–6: обведите правильный ответ.

Вопросы 7–8: напишите 1–2 абзаца на заданную тему.

Вариант 1

1. Определите характер зависимости показателя P/Е от нормы дисконта, требуемой инвесторами (r):

1. Чем выше r, тем выше P/Е.

2. Чем выше r, тем ниже P/Е.

3. Обратно пропорциональная.

4. Зависимости нет.

2. От какого из параметров показатель P/E не зависит напрямую?

1. Темп роста прибыли.

2. Структура себестоимости.

3. Доля реинвестируемой прибыли.

4. Доходность акционерного капитала.

3. Компанию какой из нижеперечисленных отраслей хуже всего оценивать по показателю «EV/объемы производства в натуральном выражении» (выберите один, лучший, на ваш взгляд, ответ)?

1. Добыча нефти.

2. Свиноводство.

3. Производство часов.

4. Производство валенок.

4. Расчет мультипликатора по среднему значению для двух аналогов подразумевает:

1. Одинаковые веса мультипликаторов каждого из аналогов.

2. Более высокий вес более высокого мультипликатора.

Читать дальше

Конец ознакомительного отрывка

Купить книгу