На самом деле результат в каком-то смысле тривиален. Ведь оба уравнения, по сути, иллюстрируют тот факт, что в конечном счете для оценки компании важна ее доходность. Поэтому оценка компании зависит от того, какую прибыль генерирует $1 продаж и какую доходность на вложенный капитал генерирует $1 активов. Так что данные формулы – еще одно напоминание о том, что оцениваемая компания и ее аналоги в идеале должны быть схожи как по показателям доходности продаж, так и по показателям доходности активов. Регрессия – хороший способ, позволяющий решить эту проблему. Ведь регрессия выявляет формулу зависимости величины мультипликатора от этих параметров, следовательно, в выборке аналогов не обязательно должны быть компании, похожие друг на друга, как оловянные солдатики. Таким образом, регрессия применима там, где недостаточно прямых аналогов для расчета мультипликатора.

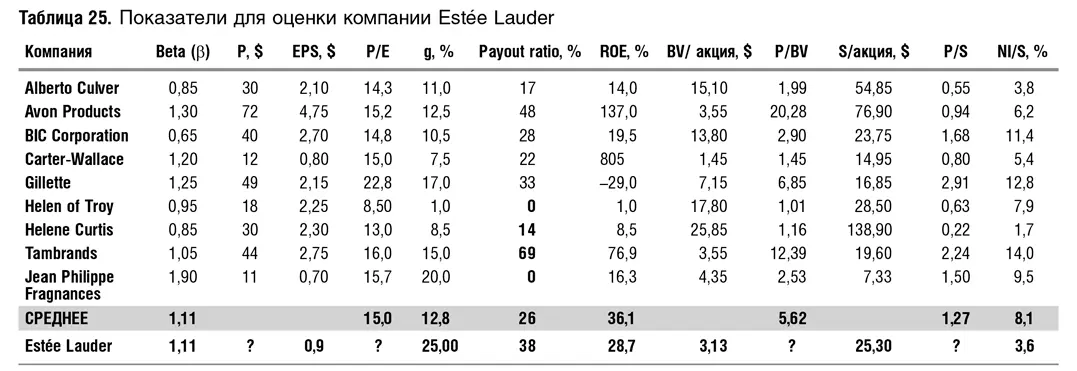

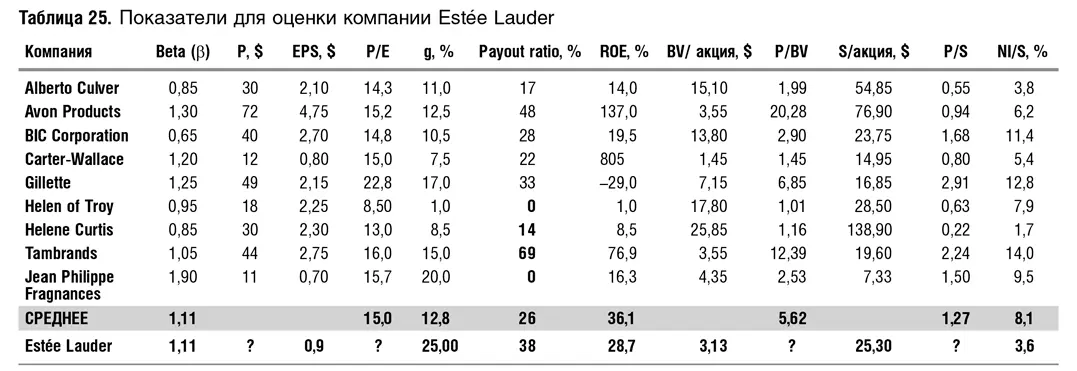

Ниже мы рассмотрим учебный пример расчета мультипликаторов на основе регрессий, заимствованный у Дамодарана. Пример довольно старый, и поэтому он условный, сейчас, конечно, все данные поменялись. В этом примере требуется оценить закрытую компанию Estée Lauder, известного производителя элитной косметики и парфюмерии, на основе оценки рынком публичных компаний схожего профиля. В табл. 25 приводятся данные для Estée Lauder и группы аналогов, состоящей из 9 компаний [88] К сожалению, Дамодаран не указывает дату оценки.

. Как видно из таблицы, у Estée Lauder ожидаемые темпы роста примерно в два раза выше, чем в среднем для группы аналогов (25 и 12,8 % соответственно), доля дивидендов в чистой прибыли несколько выше, доход на акционерный капитал – ниже, а маржа чистой прибыли (Е/S) существенно ниже (3,6 % против 8,1 %).

Для оценки были выбраны показатели P/E, P/BV и P/S. При этом рассчитывались регрессионные уравнения следующего вида:

• мультипликатор Р/Е регрессировался относительно темпов роста (g), доли дивидендов в чистой прибыли (1 – b) и рисковости ценной бумаги (Р). Полученное в итоге уравнение связывает Р/Е только с темпами роста (g), а это означает, что зависимости от двух других параметров в данном случае не было выявлено;

• мультипликатор Р/BV регрессировался относительно доходности на акционерный капитал (ROE);

• мультипликатор Р/S – относительно маржи чистой прибыли при продажах (E/S), однако в этом случае разница в темпах роста не учитывалась.

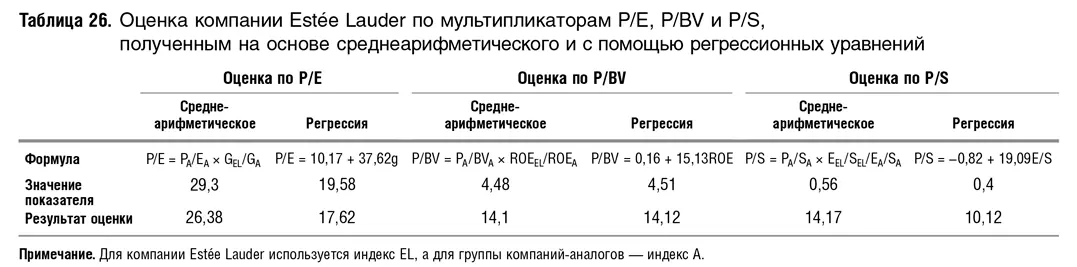

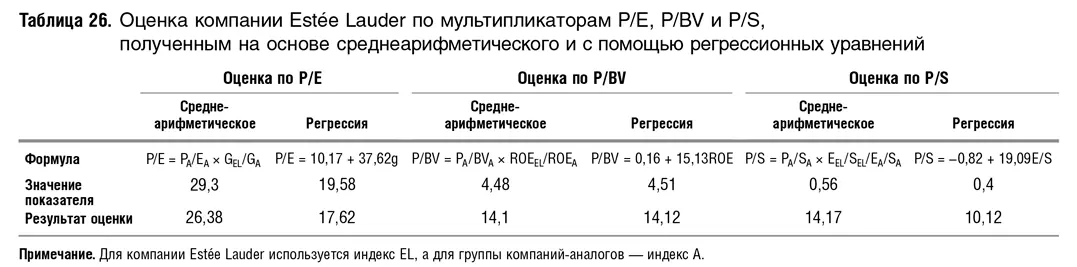

В табл. 26 приводятся формулы полученных регрессий и результаты оценки.

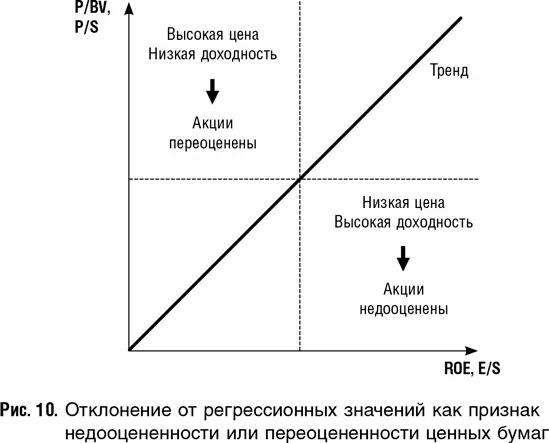

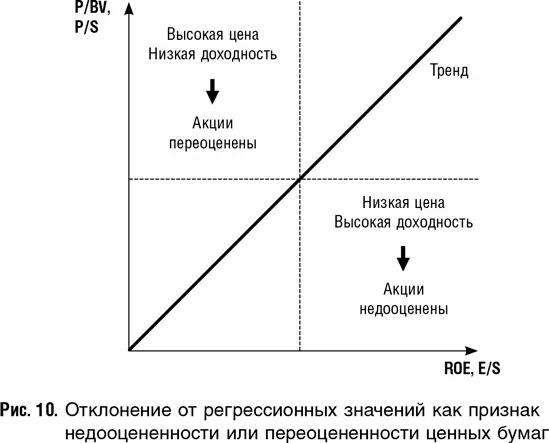

Регрессионное уравнение задает рамки для анализа пере- и недооцененности конкретной ценной бумаги. Результаты регрессионного анализа можно наглядно представить в виде графика (рис. 10). Допустим, по вертикальной оси заданы показатели Р/S или Р/BV, а по горизонтальной – ROE и E/S соответственно. Зависимости между Р/S и E/S, а также между Р/BV и ROE, полученные в результате расчета регрессионных уравнений, представляют собой прямые с положительным наклоном (на нашем рисунке такая прямая обозначена словом «тренд»). Область вокруг прямой можно условно поделить на четыре квадрата. Очень условно можно принять, что при прочих равных удаление конкретной ценной бумаги от тренда «вверх и влево» (высокая цена при низкой доходности) может свидетельствовать о переоцененности этой бумаги, а «вниз и вправо» (низкая цена при высокой доходности) – о недооцененности по сравнению с группой аналогов. Столь схематичное представление, конечно же, следует воспринимать не как догму, а как возможный инструмент, помогающий исследовать проблему недо- и переоцененности акций.

Разберем конкретный пример с подобным вариантом анализа. Посмотрим на оценку российской розничной сети «Магнит» на 10.03.16 с помощью регрессионного уравнения. Регрессировать будем ожидаемые темпы роста чистой прибыли на показатель P/E. На рис. 11 отдельные наблюдения и тренд, в легенде справа – список аналогов. Что здесь можно сказать? Данный анализ не выявляется ни недооценки, не переоценки по сравнению с аналогами: оценка «Магнита» строго на линии тренда. Смущает, однако, то, что линия тренда не является четко выраженной, и значение R2 регрессионного уравнения всего 12 %, что немного. (Нечеткий тренд и низкий R2, конечно, связанные вещи.) Но все же вывод о том, что акции «Магнита» не являются недооцененными, я бы сделала. Рекомендации «покупать» не вырисовывается.

Читать дальше

Конец ознакомительного отрывка

Купить книгу