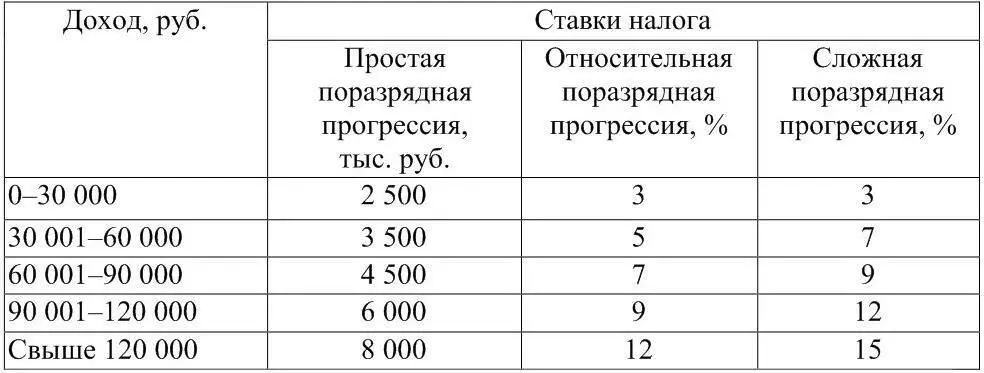

Данные по ставкам налога

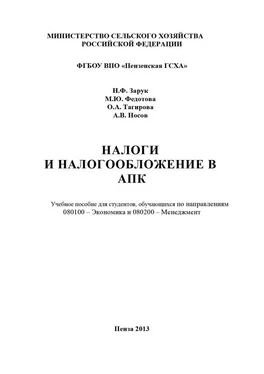

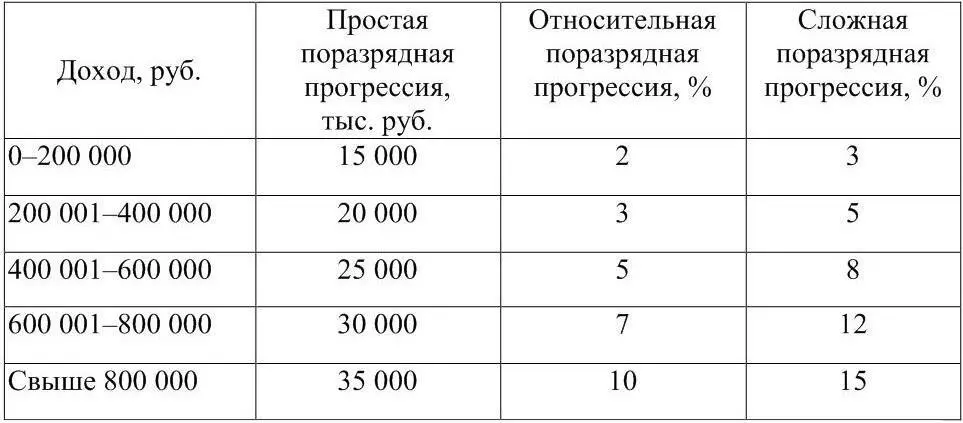

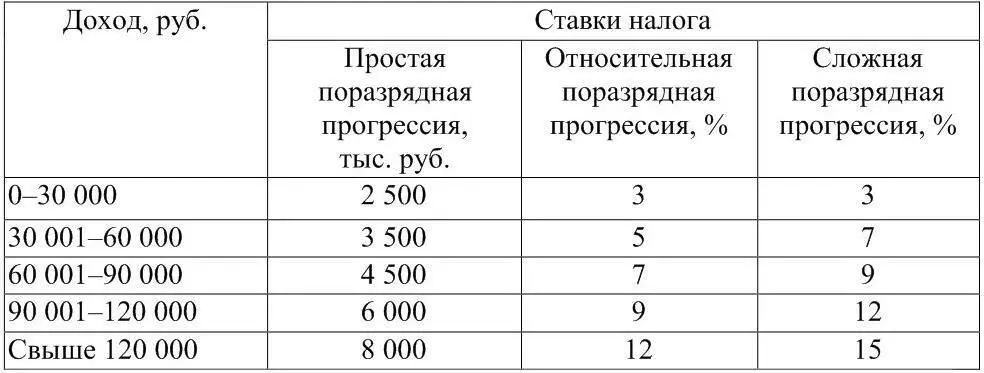

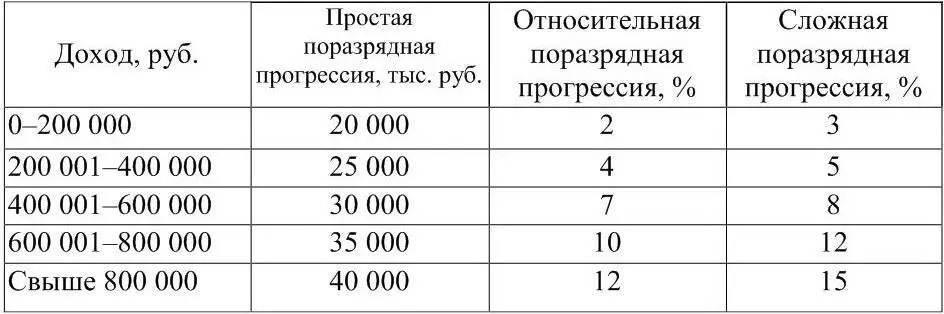

1.7Исчислите сумму налога, которую должно уплатить юридическое лицо. Доход юридического лица равен 100 000 тыс. руб. Ставка налога по пропорциональному методу равна 10 %. Ставки налога для других методов налогообложения приведены в таблице. Сделайте вывод, какой из методов налогообложения наиболее предпочтителен для юридического лица.

Ставка налога для прогрессивных методов

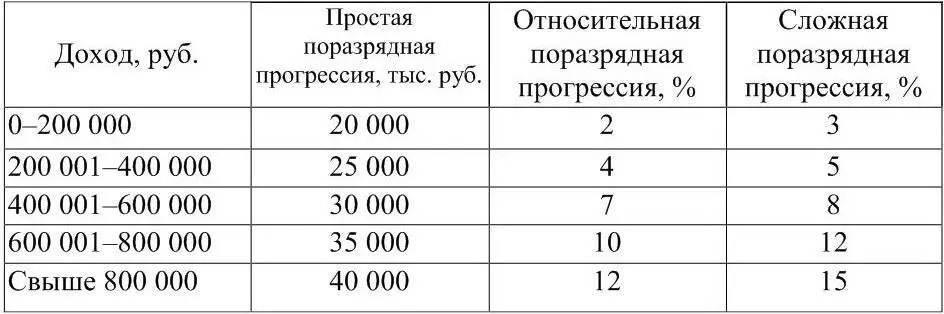

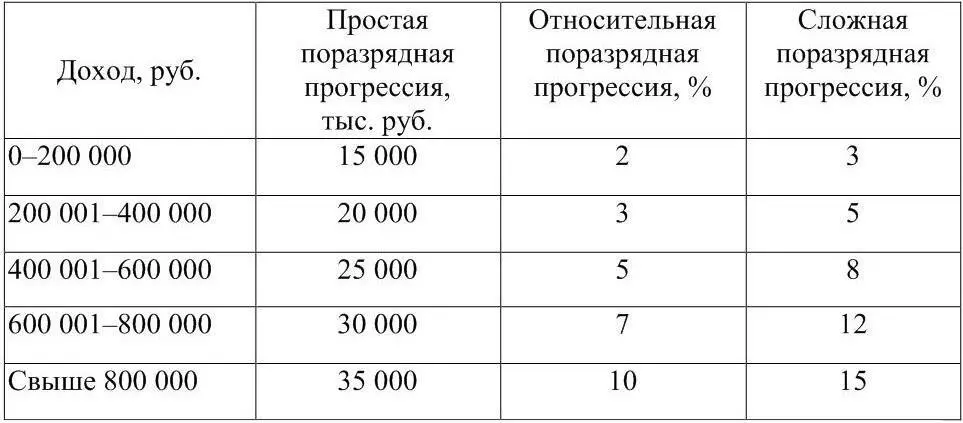

1.8Исчислите суммы налога, которые должны уплатить физические лица, различными методами налогообложения. Доход первого физического лица равен 150 тыс. руб., доход второго физического лица – 200 тыс. руб. Ставки налога приведены в таблице.

Глава 2 НАЛОГОВАЯ ПОЛИТИКА И НАЛОГОВАЯ СИСТЕМА ГОСУДАРСТВА

Методические указания

Налоговая система– взаимосвязанная совокупность действующих в данный момент в конкретном государстве существенных условий налогообложения. Основной составной частью налоговой системы является совокупность налогов и сборов. К иным элементам налоговой системы относятся принципы, формы и методы установления налогов (вырабатываются в процессе деятельности соответствующих законодательных и исполнительных государственных органов), формы и методы налогового контроля и ответственность за нарушение налогового законодательства (это входит в компетенцию налоговых органов).

Налоговые системы разных стран существенно различаются. Однако, изучая пути становления налоговых систем в них, можно определить основные факторы, влияющие на структуру налоговой системы:

– уровень экономического развития (развития производительных сил);

– общественно-экономическое устройство общества (сочетание рынка и государства);

– господствующая в обществе экономическая доктрина (нейтральность налоговой системы или активное вмешательство и экономику страны);

– государственное устройство стран (федеративное или унитарное государство).

Налоговая нагрузка(налоговое бремя) – показатель совокупного воздействия налогов на экономику страны в целом, на отдельный хозяйствующий субъект или на иного плательщика, определенный как доля их доходов, уплачиваемая государству в форме налогов и платежей налогового характера.

Существуют четыре методики расчета налоговой нагрузки, каждая из которых имеет свои достоинства и недостатки. Предлагаемые методики определения налоговой нагрузки отличаются в своих подходах по включению количества налогов в расчет налоговой нагрузки, а также по определению интегрального показателя, с которым соотносится сумма налогов.

Наиболее существенное значение в современной теории и практике налогообложения имеют следующие основания классификации налогов:

а) по способу взимания налоги распределяются на прямые и косвенные;

б) В зависимости от органа, который устанавливает и имеет право изменять и конкретизировать налоги:

– федеральные (общегосударственные) налоги;

– региональные налоги;

– местные налоги;

в) По источнику уплаты:

– налоги с выручки;

– налоги, включаемые в себестоимость;

– налоги, относимые на прибыль до налогообложения;

– налоги, относимые на прибыль, остающуюся в распоряжении предприятия;

– налоги, удерживаемые из доходов работника.

Налоговая система Российской Федерациипредставляет собой совокупность налогов, установленных законодательной властью и взимаемых исполнительной властью, принципов и методов их построения, изменения и отмены, уплаты и применения мер по обеспечению их оплаты, осуществления налогового контроля, а также привлечения к ответственности за нарушение налогового законодательства.

Перечень налогов установлен статьями 13, 14 и 15 Налогового кодекса РФ.

В основу построения налоговой системы Российской Федерации заложены следующие фундаментальные принципы налогообложения (ст. 3 Налогового кодекса):

1) принцип всеобщности и равенства налогообложения;

2) принцип недискриминации налогоплательщиков;

3) принцип экономического приоритета;

Читать дальше