Российские банки меньше заинтересованы в осуществлении контроля.

Публичные эмиссии акций, облигаций и иного проводятся с целью диверсифицировать состав акционеров, противодействуя получению крупного пакета акций любым одним акционером.

Большинство российских предприятий имеет ограниченные варианты финансирования в случае, если предприятие не уступает часть контроля.

12. Насколько рискован проект?

Высокий риск проекта сужает круг потенциальных источников финансирования.

Фонды помощи, имеющие политические мотивы для инвестирования в различные проекты в России, больше склонны рассматривать рискованные инвестиции.

Стратегические инвесторы, знающие бизнес и имеющие связи, которые могут снизить риски конкретных проектов, могут также рассматривать финансирование проектов, которые другие источники отказываются рассматривать или за финансирование которых они требуют чрезмерно высокий уровень процентов.

Российские банки чрезвычайно опасаются риска, но понимают политические и специфические для России риски.Иностранные банки обычно являются наиболее опасающимися риска источником долгосрочного финансирования.

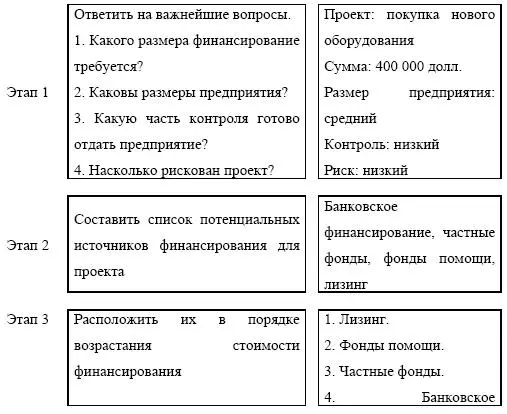

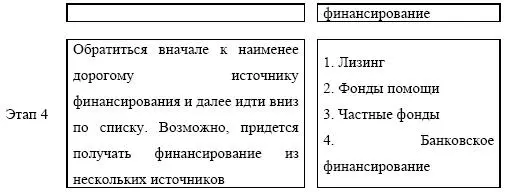

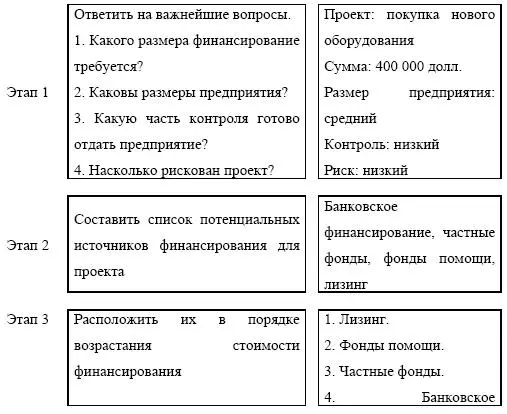

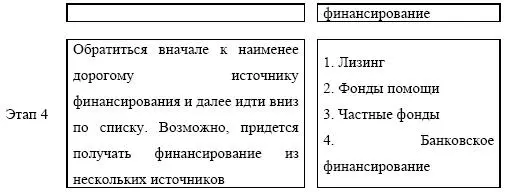

Выбор источника долгосрочного финансированияКак и в случае с краткосрочным финансированием, необходимо определить соответствующие источники финансирования и расположить их в зависимости от стоимости.

Таблица 7.33. Источник долгосрочного финансирования

Пример: выбор соответствующих источников финансирования.

Предприятие среднего размера производит потребительские товары для российского рынка и имеет умеренную рентабельность. Предприятие желает инвестировать 15 млн долл, в модернизацию имеющегося у него оборудования, что создаст 2 основных преимущества:

1) снижение издержек;

2) повышение качества продукции.

Модернизация займет 18 месяцев. Предприятие могло бы рассмотреть вопрос о предоставлении инвестору места в совете директоров.

Важные вопросы финансирования, необходимые для рассмотрения?

1. Решение: какого размера финансирование требуется?

15 млн долл. США.

2. Каковы размеры юридического лица, получающего средства?

Предприятие среднего размера.

3. Какую часть контроля готово отдать предприятие?

Готово отдать до 25–30 % акций.

4. Насколько рискован проект?

Низкий уровень риска (существующая продукция для существующего рынка).

5. Потенциальные источники финансирования:

1) российские банки – высокая стоимость кредита, требование существенного обеспечения;

2) иностранные банки – предприятие не относится к отраслям, которые являются для них целевыми, – предприятие не экспортирует продукцию;

3) частные фонды – возможно, но только от тех, кто заинтересован в данной отрасли;

4) фонды помощи;

5) стратегический инвестор – местная система сбыта, возможно, представляла бы для него интерес, но он может запросить более 30 % акций;

6) публичная эмиссия – возможно, но трудно – предприятие, возможно, не имеет достаточной известности для успешной публичной эмиссии на рынке в настоящее время;

7) выпуски облигаций – предприятие должно быть лучше известно для того, чтобы осуществить успешный выпуск облигаций на этом рынке;8) лизинг – предприятие не приобретает оборудования.

7.5. Подготовка, установление контактов, переговоры

Проект финансирования предприятия для инвестора (кредитора) всегда является одним из многих.

Как в России, так и в любой другой стране мира источников финансовых средств не хватает, и поэтому такие источники выбирают только наиболее выгодные проекты с учетом всех возможных рисков. Поэтому предприятие должно быть лучше и превосходить своих конкурентов для того, чтобы привлечь средства.

Если предприятие не выполнит стоящих перед ним задач на любом из этапов переговоров с инвесторами (кредиторами), весьма вероятно, что весь процесс придется повторить, так что каждый этап одинаково важен.

Если все делалось правильно, но финансирование не было получено, тогда, возможно, сам проект не является конкурентоспособным.

Даже если предположить, что проект внутренне хорош, предприятие должно максимально увеличить свои шансы для привлечения финансирования.

Читать дальше

Конец ознакомительного отрывка

Купить книгу