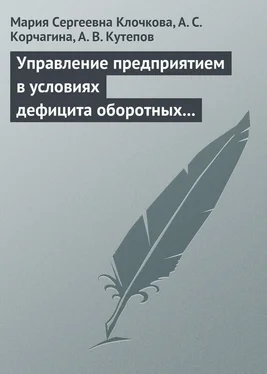

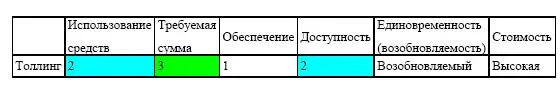

Таблица 7.16. Толлинг

Толлинг – способ получения сырья для производства, но при этом нужно следить за тем, чтобы обработчик получил экономическую выгоду.

При толлинге обработчик получает сырье по нулевой цене, обрабатывает его и возвращает законченный продукт владельцу. Владелец вознаграждает обработчика за работу.

Плата за толлинг может быть в виде денежных средств или в виде части законченной продукции.

Экономическую прибыль в основном получает владелец материалов, продающий их конечному пользователю; обработчик получает только плату за обработку. Обработчик должен убедиться в том, что его работа адекватно компенсируется.В некоторых случаях толлинг подлежит государственному квотированию.

Кто использует толлинг?

Владелец сырья использует толлинг, если:

1) сам владелец не является обработчиком;

2) владелец не имеет достаточно мощностей для обработки всего сырья, но имеет достаточный рынок для реализации конечного продукта;

3) другое предприятие может обработать сырье гораздо дешевле.

Предприятие-обработчик может прибегнуть к толлингу, если:

1) оно в настоящий момент не имеет иных средств финансирования и способов приобретения сырья и хочет продолжать операции с надеждой получения иных способов приобретения сырья в ближайшем будущем;2) ему нужно увеличить загрузку мощностей для распределения постоянных затрат между толлинговыми и нетоллинговыми операциями, делая нетоллинговые операции более прибыльными.

Таблица 7.17. Краткосрочное банковское финансирование

Краткосрочное банковское финансирование может стоить дорого.

Краткосрочное банковское финансирование можно разделить на:

1) средства овердрафта – получение больших средств, чем депонировано на счете;

2) краткосрочные банковские ссуды.

Сведения о средствах овердрафта:

1) стоимость зависит от фактической суммы и дней овердрафта;

2) у разных банков разные ставки;

3) преимущества включают гибкость и простоту возобновления (продления);4) главные недостатки: он доступен лишь малому числу хорошо известных предприятий.

Краткосрочные ссуды:

1) относительно менее гибкие, чем овердрафт, при более высокой стоимости.

Овердрафты и банковские кредиты имеют различную стоимость.

Стоимость овердрафта зависит от суммы средств, необходимых в каждый момент времени, и может контролироваться должником.

Стоимость банковского кредита остается постоянной, как записано в соглашении с банком; должник обязан выплатить все проценты за период кредита.Взаимозачет – типичная форма расчетов между российскими поставщиками и заказчиками.

Таблица 7.18. Взаимозачет

При взаимозачете две или более стороны погашают денежные обязательства друг перед другом путем поставки товаров.

Хотя это и неденежная сделка, любое принятие товара от поставщика до поставки товаров другой стороне равносильно краткосрочному займу.Бартерные операции составляют довольно значительную часть продаж среди крупнейших компаний в России и, таким образом, являются значительным источником финансирования.

Коммерческие векселяКоммерческие векселя обычно представляют собой обещания компании произвести отложенный платеж.

Таблица 7.19. Коммерческие векселя

Это необеспеченная дешевая альтернатива торговому кредиту; используется как денежный эквивалент для текущих расчетов в случае нехватки наличности.

Стабильный рынок существует для векселей, выпущенных крупными банками и крупнейшими компаниями.Вторичный рынок векселей, выпущенных другими компаниями, ограничен – только некоторые имеют успешные выпуски, обычно рынок подобных ценных бумаг ограничен торговыми партнерами.

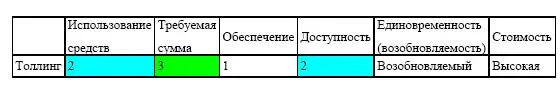

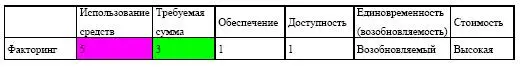

ФакторингФакторинг (продажа или дисконтирование дебиторской задолженности) в России также недостаточно развит.

Таблица 7.20. Факторинг

Читать дальше

Конец ознакомительного отрывка

Купить книгу