Существуют два типа обязательств:

1) начисляемые обязательства , которые образовались в результате определенных событий, происшедших в прошлом и повлекших за собой возникновение обязательства об осуществлении платежа в установленный срок в будущем (например, обязательства по выплате заработной платы работникам, по оплате сырья и материалов и т. и.). Начисляемые обязательства играют важную роль в системе учета коммерческих предприятий до момента фактического платежа. Начисляемые обязательства, подлежащие погашению, являются неотъемлемой частью бухгалтерского учета предприятий, характеризуя собственный капитал, обязательства перед бюджетом, реализацию, издержки, прибыль и ее распределение, потоки поступающих и отправляемых товаров и услуг, дебиторскую задолженность и т. д.;

2) договорные обязательства с фиксированным сроком, такие, облигации, векселя и банковские ссуды.

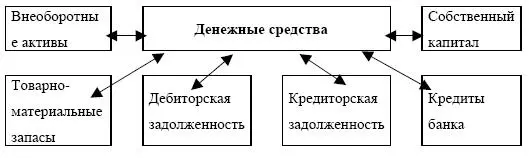

Предприятия ведут учет начисляемых обязательств, как прямые участники операций. Например, предприятия, осуществляя коммерческую деятельность, определяют суммы подлежащих уплате налогов, погашения задолженности и т. д. Все обязательства должны оплачены. В то же время фактические платежи могут расходоваться по времени с суммами в бухгалтерских отчетах и балансах, в том числе в отчетах о прибылях и убытках. В связи с этим реальные поступления и платежи денежных средств, и данные о доходах и расходах предприятий по данным бухгалтерской отчетности могут существенно различаться. Привлеченные в отчетности данные о формировании и использовании прибыли не совпадают с реальным движением денежных средств и не дают достаточного представления об их движении. Между тем финансовое состояние предприятий, их способность погашать свои обязательства в большей мере зависит не от размеров балансовой чистой прибыли, а от наличия денежных средств. К тому же прибыль является лишь одним из факторов формирования ликвидности баланса, которая зависит также от заемных средств, эмиссии ценных бумаг, вкладов учредителей и других обстоятельств.

Для анализа движения денежных средств может быть использован составляемый предприятиями «Отчет о движении денежных средств». Он дает возможность оценить фактические поступления и платежи на основе реальных потоков входящих и исходящих денежных средств, также источники поступления реальных денег и направления их фактического расходования. Движение денежных средств в отчете сгруппировано по трем разделам: по текущей деятельности (основной деятельности, связанной с выручкой от реализации продукции, работ, слуг и платежами, обеспечивающими ее), по инвестиционной и финансовой деятельности. Наиболее существенным является денежный поток, связанный с текущей деятельностью, называемый также чистым денежным потоком. По нему определяется способность предприятий получать денежные средства от основной деятельности.

Для анализа причин того, почему по данным отчета о прибылях и убытках предприятия располагают существенной величиной прибыли, а денег на расчетном счете нет, чистая прибыль по данным баланса и отчета о прибылях и убытках должна быть скорректирована на сумму операций, не имеющих денежного характера, связанных с выбытием долгосрочных активов, на величину изменения оборотных активов или текущих пассивов.

Это позволит выявить факторы, в силу которых величина финансового результата по данным баланса отличается от суммарного фактического изменения денежных средств за анализируемый период [10] .

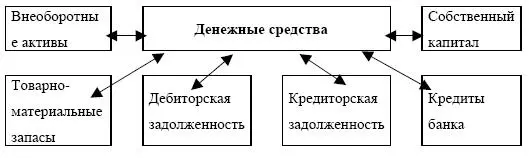

Процесс управления денежными потоками включает:

1) анализ движения денежных средств;

2) учет и анализ потоков денежных средств;3) составление бюджета денежных средств.

Таблица 3.2. Процесс управления денежными потоками

Анализ потоков денежных средствГлавной задачей такого анализа является определение обеспеченности в денежных средствах, выявление источников их поступлений и направлений использования.

Выявление потоков денежных средств производится с помощью прямых и косвенных методов.

Основным документом, отражающим потоки денежных средств, и позволяющий провести анализ этих потоков является «Отчет о движении денежных средств». Этот документ позволяет контролировать платежеспособность предприятия, осуществлять текущую деятельность по управлению денежными средствами, а также выявлять причины расхождения между финансовым результатом и изменением денежных средств.При анализе потоков денежных средств, их разделяют на следующие виды деятельности: основная, инвестиционная и финансовая (схема 3.1.).

Читать дальше

Конец ознакомительного отрывка

Купить книгу