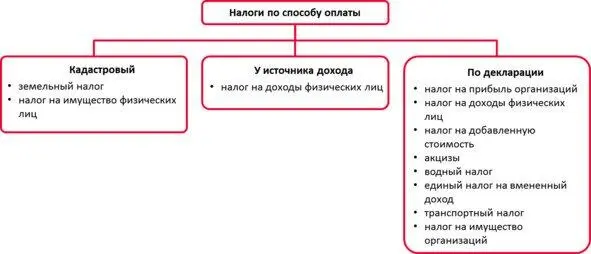

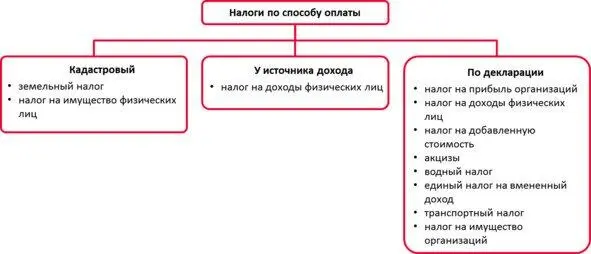

По способу взимания

Прямыеналоги имеют в качестве объекта налогообложения доход (прибыль) юридических или физических лиц, имущество, природные ресурсы и т.д., способствующие получению дохода. Окончательным плательщиком прямых налогов является владелец имущества или дохода.

Косвенныеналоги включаются в цену товаров (работ, услуг). Суммы налогов определяются в виде надбавки к цене товара, либо в процентах к добавленной стоимости или выручке от продаж. Через механизм цен косвенные налоги в итоге перекладываются на конечных покупателей, которые и являются реальными плательщиками косвенных налогов.

2.1. Системы налогообложения в РФ

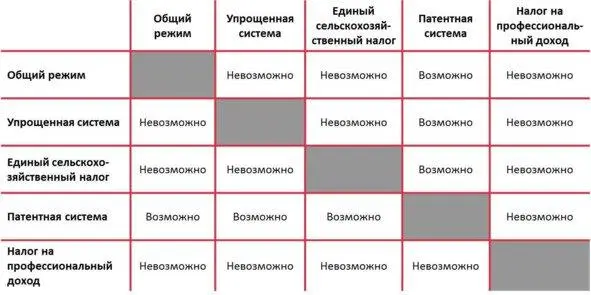

Каждое предприятие, в зависимости от сферы деятельности, может использовать одну или одновременно несколько систем налогообложения.

При проведении финансово-экономического анализа заемщика в части налогообложения микропредприятий, главной задачей является проверка соблюдения сроков сдачи необходимой по законодательству бухгалтерской и налоговой отчетности, правильности начисления и своевременной уплаты начисленных налогов.

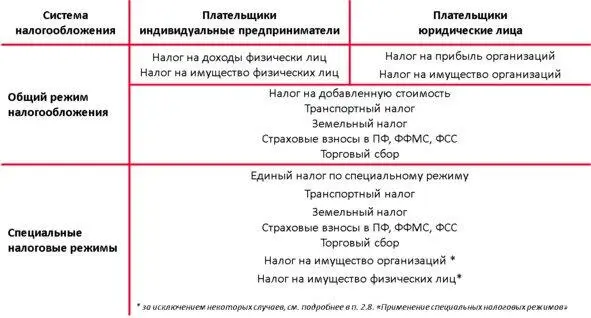

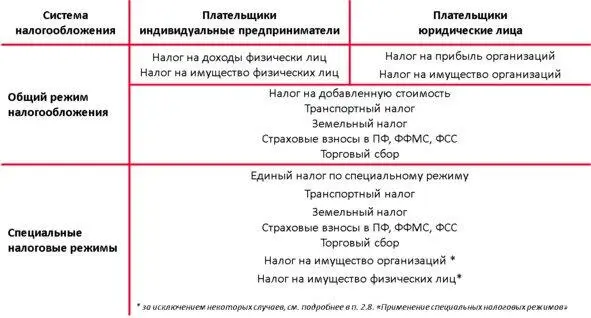

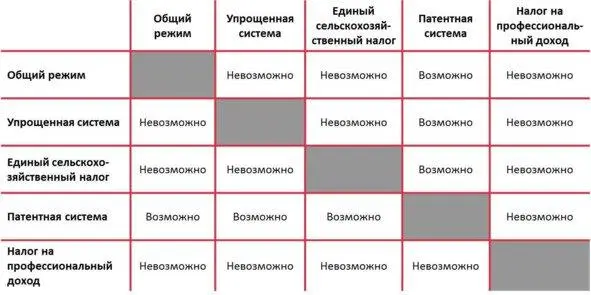

В настоящее время налоговая система в РФ представлена двумя видами налоговых режимов. В таблице представлены основные налоги для малого бизнеса.

Применение систем налогообложения в РФ

Если налогоплательщик одновременно осуществляет различные виды предпринимательской деятельности, то возможно одновременное использование разных налоговых режимов – свой режим в отношении каждого из видов деятельности.

В зависимости от вида бизнеса, юридические лица и индивидуальные предприниматели самостоятельно выбирают режим налогообложения одновременно с государственной регистрацией или же в дальнейшем с 1 января следующего года.

Общий режим в обязательном порядке применяется теми налогоплательщиками, чьи условия не подходят ни под один специальный налоговый режим, либо они не приняли решения о применении других систем налогообложения.

Возврат (переход) на иные режимы налогообложения может быть как добровольным, так и обязательным.

2.2. Налог на доходы физических лиц (НДФЛ)

В малом бизнесе НДФЛ применяется в отношении индивидуальных предпринимателей, не использующих специальные налоговые режимы. Доходы таких предпринимателей приравниваются к доходам физических лиц.

Объект налогообложения

Это доход, полученный предпринимателем от ведения бизнеса.

Налоговая база

Представляет собой всю выручку, уменьшенную на сумму расходов, непосредственно связанных с ведением бизнеса. Налоговая база определяется отдельно по каждому виду доходов, если для них установлены различные налоговые ставки.

Налоговый период

Составляет один календарный год.

Налоговая ставка

13% – основная налоговая ставка

(дополнительно 15%с суммы дохода превышающего 5 млн. рублей)

30% – для доходов налоговых нерезидентов

Вычеты и льготы

Согласно российскому законодательству некоторые доходы не подлежат налогообложению при расчете и уплате НДФЛ. К таким доходам относятся различные пособия, пенсии, компенсационные выплаты, алименты и т. п. Также закон дает возможность использовать предпринимателям стандартные, социальные, имущественные и профессиональные налоговые вычеты, уменьшающие налогооблагаемую базу.

Для малого бизнеса наибольший интерес представляет профессиональный налоговый вычет. Так, индивидуальные предприниматели имеют право уменьшить налоговую базу на сумму фактически произведенных и документально подтвержденных расходов, непосредственно связанных с ведением бизнеса. При этом состав таких расходов, принимаемых к вычету, определяется предпринимателями самостоятельно, аналогично определению расходов при налоге на прибыль организаций. В случае невозможности документально подтвердить расходы, вычет равен 20 процентам от общей суммы доходов.

Читать дальше