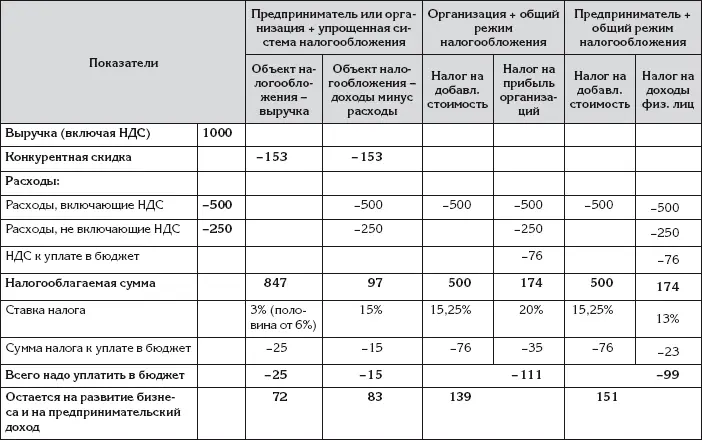

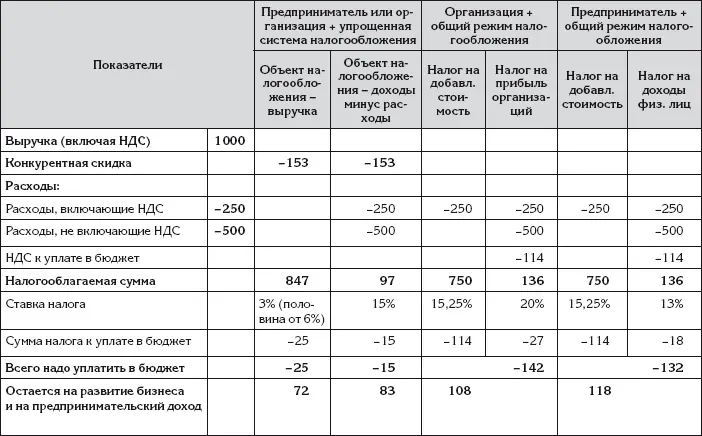

Сумма налога по каждой колонке определена как произведение налогооблагаемой суммы и ставки налога.

Результаты, представленные в последних строках табл. 2 и 3, подтверждают ожидавшийся вывод: УСН выгоднее общего режима налогообложения. Преимущество УСН становится особенно заметным, если значительная доля расходов не включает НДС. А самой невыгодной оказалась комбинация предприятия с общим режимом налогообложения.

Сравнение систем налогообложения, если покупатель является плательщиком НДС

Теперь сравним системы налогообложения, если покупатель является плательщиком НДС. В частности, это может быть крупная торговая компания. Такому покупателю важно получить счет-фактуру с указанной суммой НДС.

Чтобы составить конкуренцию поставщику аналогичного товара, который платит НДС, поставщик, не уплачивающий НДС, должен уменьшить свою отпускную цену на указанные выше 15,24 %. Но, может, при такой большой скидке с отпускной цены поставщику будет выгоднее отказаться от УСН и перейти на общий режим налогообложения, чтобы тоже платить НДС? Уменьшать отпускную цену тогда не потребуется.

Поставщик, применяющий УСН, может использовать альтернативный способ, предусмотренный Налоговым кодексом: не уменьшать отпускную цену, но выставлять крупным покупателям счета-фактуры. В этом случае у нашего поставщика появится необходимость вести текущую налоговую отчетность по НДС – книгу продаж, а по завершении каждого квартала перечислять в бюджет общую сумму НДС, указанную в выписанных счетах-фактурах, и представлять в инспекцию ФНС налоговую декларацию по НДС.

То есть у «упрощенца» появятся существенные дополнительные хлопоты. Но финансовый результат будет таким же, как если бы он предоставил крупному покупателю конкурентную скидку.

Для проверки данного предположения проведем еще один сравнительный расчет, введя в табл. 2 и 3 конкурентную скидку с выручки в размере 15,24 % для комбинаций, применяющих УСН. Результаты представлены в табл. 4 и 5.

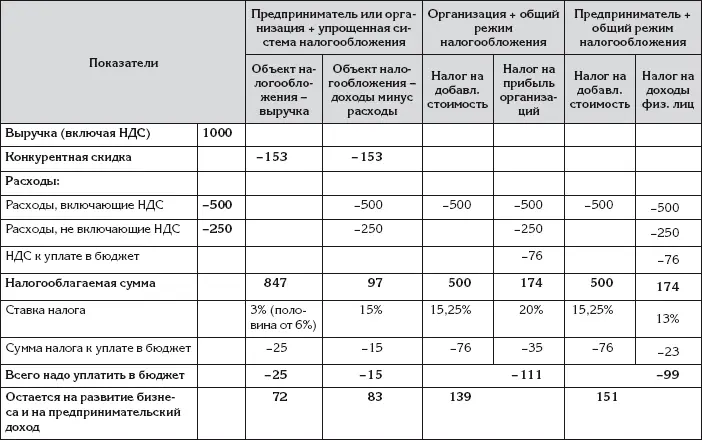

Таблица 4

Сравнение при продажах плательщику НДС, когда бо́ льшая часть расходов включает НДС

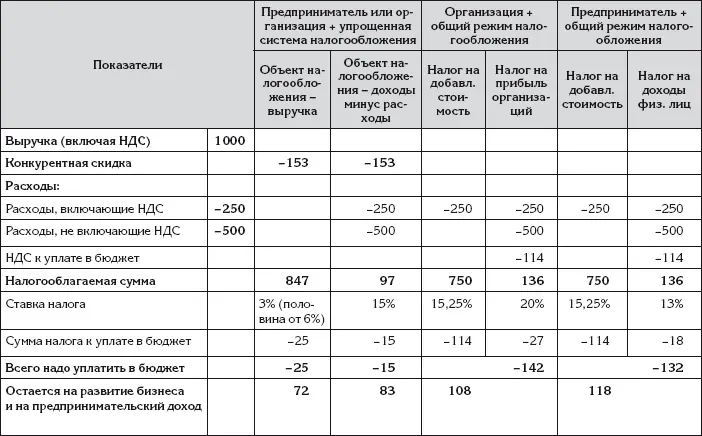

Таблица 5

Сравнение при продажах плательщику НДС, когда меньшая часть расходов включает НДС

Если ввести конкурентную скидку или начать указывать сумму НДС в счетах-фактурах, то УСН проиграет общему режиму налогообложения. Поэтому ради клиентов – плательщиков НДС целесообразно отказаться от УСН.

Заметим, что при изменении исходных данных можно получить противоположный вывод: несмотря на конкурентную скидку, УСН может остаться выгоднее общего режима налогообложения. Но в любом случае при выборе системы налогообложения следует учитывать предубеждение крупного бизнеса против «упрощенцев». Поэтому ради сотрудничества с крупным бизнесом может быть целесообразно отказаться от УСН, чтобы, проиграв в процентах дохода, выиграть в увеличении общей суммы дохода.

Сравнение способов получения предпринимательского дохода

Рассмотрим следующий вопрос: « Каким образом владельцу бизнеса выгоднее получать доход: в виде заработной платы или в виде предпринимательского дохода – дивидендов? ».

Для индивидуального предпринимателя данный вопрос не стоит. Если индивидуальный предприниматель применяет УСН, то он исчисляет со своих доходов соответствующий налог, рассмотренный выше. Сумму дохода, оставшуюся в его распоряжении после уплаты налога, он может потратить, как ему заблагорассудится: может направить на развитие бизнеса или изъять в личное хозяйство. А если индивидуальный предприниматель применяет общий режим налогообложения, ситуация будет аналогичной. С полученных доходов он уплачивает НДФЛ, как рассмотрено выше. Оставшуюся в его распоряжении сумму дохода предприниматель может потратить как угодно.

У предприятия ситуация другая. Если владелец решил изъять часть дохода предприятия в свою пользу, то он будет обязан исчислить НДФЛ с изымаемой суммы по ставке 9 % (если он является налоговым резидентом) – независимо от применяемого налогового режима. Но обязательные страховые взносы при этом не уплачиваются.

Читать дальше

Конец ознакомительного отрывка

Купить книгу