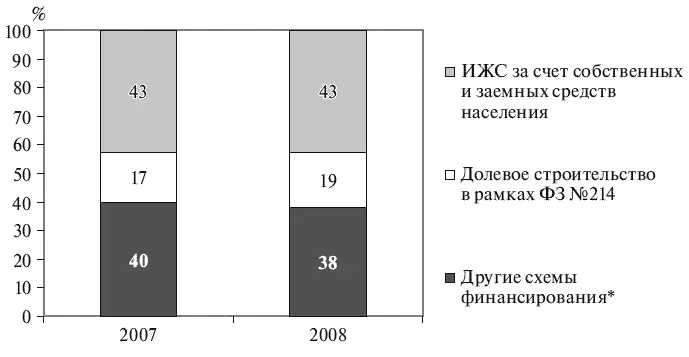

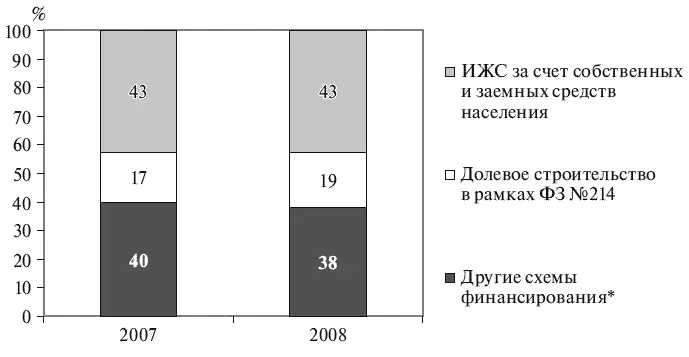

* Средства инвесторов – юридических лиц; кредитные средства, привлеченные застройщиками; бюджетные средства; средства граждан, привлеченные по серым схемам.

Источник : расчеты ИЭГ по данным Росстата и ФРС.

Рис. 1.17. Структура ввода общей площади жилья по схемам финансирования строительства

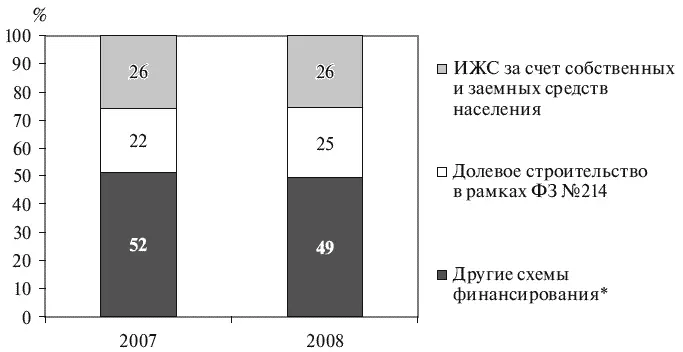

В I квартале 2009 г. по сравнению с соответствующим периодом 2008 г. практически в 1,5 раза выросла доля общей площади жилья, построенного с привлечением средств дольщиков в соответствии с Федеральным законом об участии в долевом строительстве многоквартирных домов, а доля других схем финансирования жилья уменьшилась с 25 до 10 %.

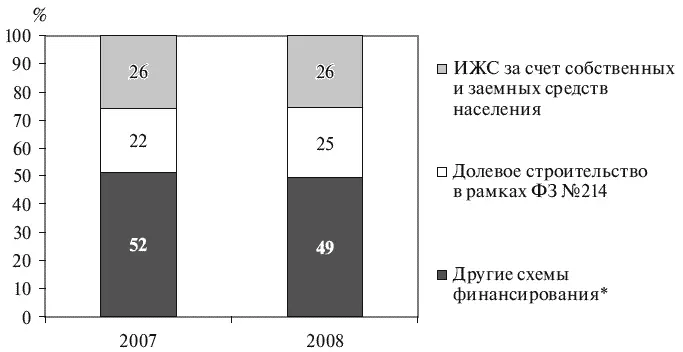

Несколько иная картина получается, если анализировать ввод жилья не в жилых единицах (индивидуальные жилые дома и квартиры в многоквартирных домах), а в квадратных метрах (рис. 1.18). Доля индивидуального жилищного строительства в 2008 г. составила 26 %, финансирования строительства в рамках договоров долевого участия – 25 % [10] Следует учитывать, что данная оценка доли финансирования строительства жилья в рамках ФЗ № 214 является максимальной, так как в отчетном периоде органы регистрации могут регистрировать права собственности на жилье, построенное с использованием средств дольщиков в предыдущие периоды.

, а по иным схемам – 49 %. В данном случае сказывается фактор большего размера строящихся гражданами индивидуальных жилых домов по сравнению с размером квартир в строящихся многоквартирных домах. Однако и в данном случае средства населения остаются преобладающим источником финансирования жилищного строительства.

* Средства инвесторов – юридических лиц; кредитные средства, привлеченные застройщиками; бюджетные средства; средства граждан, привлеченные по серым схемам.

Источник : расчеты ИЭГ по данным Росстата и ФРС.

Рис. 1.18. Структура ввода жилых единиц по схемам финансирования строительства

В первом полугодии 2009 г. по сравнению с соответствующим периодом 2008 г. выросла доля жилых единиц, профинансированных согласно ФЗ № 214, с 32 до 48 %. Доля индивидуального жилья, построенного за счет собственных и заемных средств, практически не изменилась.

Такая структура ввода жилья по схемам финансирования строительства показывает достаточно низкую зависимость жилищного строительства от банковского кредитования застройщиков – юридических лиц. Доминируя до кризиса на рынке строительства жилья, застройщики настолько привыкли манипулировать дешевыми деньгами дольщиков, что неохотно обращались в банки за кредитами, а банки и не стремились их выдавать. Во-первых, строительство – непрозрачный сектор для банковского кредитования. Во-вторых, застройщики не имели надежного обеспечения по таким кредитам, ведь землю под застройку они получали только в аренду, а это неликвидный залог. В условиях мирового финансового кризиса к этим факторам добавилось еще и отсутствие гарантированного платежеспособного спроса на построенное жилье.

Несмотря на низкую долю жилищного строительства, которое обеспечивалось за счет кредитных банковских средств, некоторые особенно крупные застройщики осенью 2008 г. столкнулись с проблемой дефицита оборотных средств, получаемых за счет банковских кредитов. Одновременно в результате сокращения объемов кредитования граждан – участников строительства многоквартирных домов, а главное, эффекта отложенного спроса на жилье, вызванного ожиданиями покупателей относительно снижения цен на жилье, уменьшился спрос на жилье на первичном рынке.

Таким образом, проблемы на мировых финансовых рынках и финансовых рынках России приостановили положительную динамику увеличения объемов жилищного строительства [11] Более подробно анализ жилищного строительства и оценка влияния государственной политики на объемы вводимого жилья и рынок жилья в целом представлены в п. 1.4.

.

1.2 Анализ и оценка государственной политики по поддержке развития ипотечного жилищного кредитования в период до осени 2008 г

1.2.1. Основные направления государственной политики по поддержке развития ипотечного жилищного кредитования в период до осени 2008 г

Читать дальше