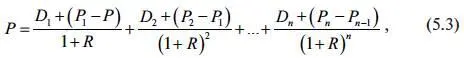

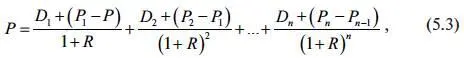

Вот почему в приведенной выше формуле помимо размера дивиденда следует учитывать и прирост стоимости акции. И приведенная стоимость всех полученных доходов от акции за период n лет может быть определена по формуле:

где P (или Po ) – искомая цена акции;

P1, P2 … Pn – цена акции первого, второго, n -ного года;

D1, D2 … Dn – ожидаемые дивиденды первого, второго, n -ного года;

R – требуемая норма прибыли на акцию.

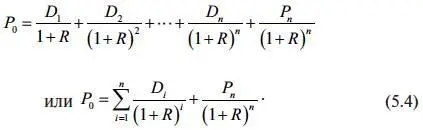

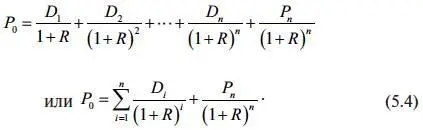

Однако использовать формулу (5.3) для практических расчетов довольно затруднительно, поэтому для расчетов используется ее следующий вид:

Как мы видим, доход на акцию обеспечивается за счет получения дивидендов и роста курсовой стоимости. Однако в отдельные периоды времени доход может быть получен только за счет действия одного фактора. Представим себе ситуацию, что компания в течение нескольких лет не выплачивает дивиденды, а вся прибыль расходуется на развитие компании. В этом случае в формуле (5.4) остается только последняя часть, и она превращается в формулу:

Поскольку акция является бессрочной бумагой, то величина последней составляющей в формуле (5.4) при неограниченном росте n ( n → ∞) стремится к нулю. Следовательно, текущую цену акции можно представить как приведенную стоимость бесконечного потока дивидендов:

Справедливости ради следует сказать, что практическое использование формулы (5.6) весьма проблематично, так как невозможно определить размер дивидендов на длительный, а тем более бесконечный период времени.

Кроме того, многие инвесторы планируют свои действия на ограниченный период времени. Портфель ценных бумаг инвестора постоянно обновляется – для достижения своих целей инвестору необходимо продавать одни ценные бумаги и покупать другие. Таким образом, более реалистичной является ситуация, когда инвестор покупает акции, а через какое-то время их продает. В этом случае расчет цены акции осуществляется по формуле (5.4).

Как можно использовать модель постоянного роста дивидендов для оценки стоимости акций?

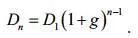

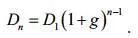

Задача инвестора состоит в том, чтобы как можно точнее спрогнозировать величину ожидаемых дивидендов и изменение будущей цены акции. Наиболее простой способ решения проблемы заключается в том, что мы предполагаем постоянные темпы роста цены и дивидендов. В этом случае может использоваться следующая формула:

где D1 – дивиденд, который будет получен в первом году;

g – темп прироста дивидендов.

Заметим, что эта формула справедлива при g = сonst и R > g .

На основании формулы (5.7) нетрудно заключить, что при требуемой норме прибыли и ожидаемом уровне дивидендов первого года цена акции будет зависеть от темпа прироста дивидендов. Задача инвестора состоит, следовательно, в том, чтобы правильно определить темп прироста дивидендов.

Как определить темп прироста дивидендов?

Для прогнозирования темпа прироста дивидендов можно использовать данные о выплате дивидендов за прошлые годы.

Если предположить, что темп прироста дивидендов является в этом периоде постоянным, дивиденд любого года можно определить через дивиденд базисного года следующим образом:

После преобразования получаем:

Следует заметить, что полученные результаты расчетов ни в коем случае нельзя абсолютизировать. Их можно рассматривать только в качестве ориентира для инвестора. Дело в том, что определить ожидаемый размер прибыли, дивидендов, темпов роста дивидендов можно лишь с некоторой степенью вероятности. В то же время даже небольшая погрешность в прогнозах может привести к ошибочным действиям инвестора и к серьезным потерям. В конечном счете рыночная цена акций будет определяться соотношением спроса и предложения, поведением на фондовом рынке крупных участников, которые в разные периоды времени могут вести игру на повышение или понижение курса определенного вида ценных бумаг.

Читать дальше