Según establece el artículo 108 de la Ley Cambiaria y del Cheque, existen tres presupuestos para la emisión regular del cheque:

1 Primer presupuesto: existencia de fondos en el banco a disposición del librador y que sean suficientes para el pago del cheque.

2 Segundo presupuesto: existencia de un acuerdo entre el librador y el banco para disponer de esos fondos mediante la emisión del cheque.

3 Tercer presupuesto: el librador emite un cheque sin tener provisión de fondos en poder del librado, por la suma en él indicada. En este caso deberá pagar al tenedor, además de esta, el 10 % del importe no cubierto del cheque y la indemnización de los daños y perjuicios.

Finalmente, se debe tener en cuenta que el cheque no puede ser aceptado. Cualquier fórmula de aceptación consignada en el cheque se reputa no escrita.

El pago de un cheque puede garantizarse mediante aval, bien por la totalidad o por parte de su importe, mediante la expresión “por aval de…” u otra equivalente, y debe ser firmado por el avalista.

Como avalista se admite a cualquier persona, salvo el librado. A su vez, el aval debe indicar a quién se ha avalado. A falta de esta indicación, se entiende avalado el librador.

Por otra parte, el cheque puede transmitirse mediante endoso. El endoso consiste en la entrega que realiza el tenedor del cheque a una tercera persona para devolver la deuda que tiene con esta.

Dicha transmisión se lleva a cabo por la totalidad, siendo nulos el endoso parcial y el hecho por el librado.

El endoso se introduce por la expresión “páguese a...”, junto con la fecha, el domicilio del endosatario, firma, nombre y domicilio del endosante.

Nota

Existe una modalidad dentro del endoso que es el endoso en blanco. El cheque funciona, en este caso, como un documento al portador, pues se trasmite por la simple entrega.

Los cheques pueden ser de muchas clases. No obstante, la clasificación más importante es la que distingue entre cheque nominaly cheque al portador:

1 En el caso del cheque nominal, solo puede cobrarlo la persona indicada en el cheque (puede ser una persona física o una persona jurídica). Para poder cobrar el cheque, el beneficiario debe identificarse como tal y firmar al dorso.

2 En el segundo caso, debe aparecer la expresión “al portador” y lo puede cobrar la persona que presente el cheque en la entidad correspondiente.

Además, se deben tener en cuenta dos importantes matices:

1 El cheque a favor de una persona determinada, con la mención “al portador” o un término equivalente, vale como cheque al portador.

2 El cheque que, en el momento de su presentación al cobro, carezca de indicación de tenedor, vale como cheque al portador.

Los cheques nominales y al portador son los más empleados en el tráfico mercantil. No obstante, existen otros tipos de cheque, denominados especiales por tener determinados requisitos para su cobro. Son los siguientes:

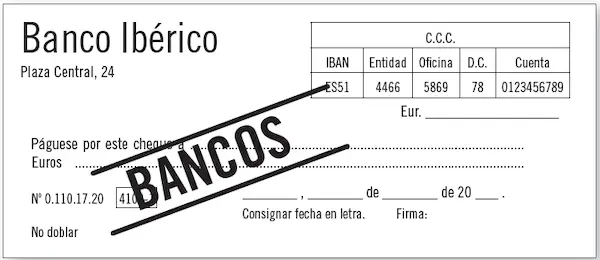

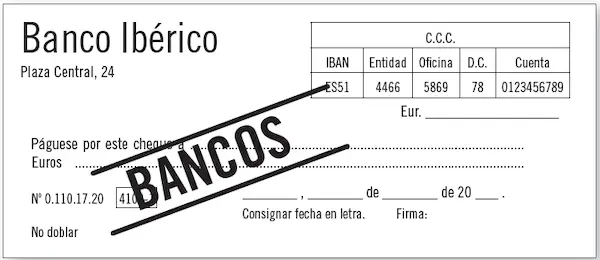

1 Cheque cruzado. Un cheque cruzado lleva dibujadas dos barras paralelas en la cara anterior del mismo, con el objetivo de dificultar su cobro en el caso de pérdida o robo. Un cheque cruzado solo puede ser cobrado a través de una entidad bancaria, la cual, a su vez, lo cobrará. El cheque cruzado puede ser general o especial:Es general si no contiene entre las dos barras designación alguna o contiene la mención Banco y Compañía o un término equivalente.Es especial si entre las barras se escribe el nombre de un Banco determinado.

Cheque cruzado general

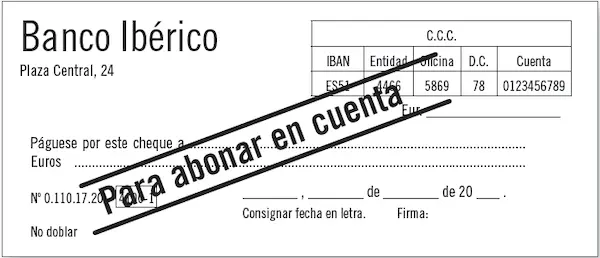

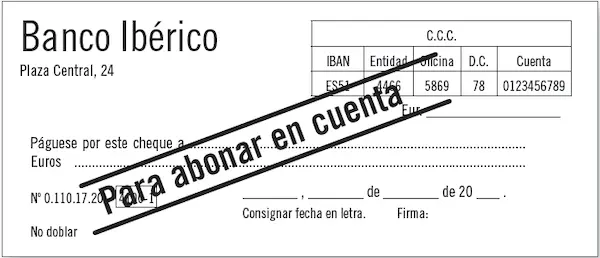

1 Cheque para abonar en cuenta. Al insertar la cláusula “para abonar en cuenta” se produce la consecuencia de que no puede ser cobrado en efectivo, sino que deberá ser abonado en la cuenta del tenedor.

Cheque para abonar en cuenta

1 Cheque conformado. La entidad bancaria que ha de realizar el pago garantiza que la persona que expide el cheque tiene fondos suficientes para realizarlo. Para asegurar dicha operación, la entidad retiene al que expide el cheque la cantidad necesaria, añadiendo una comisión. En el documento aparecerá reflejada la expresión “certificado”, “conforme” u otra parecida y la firma.

2 Cheque bancario (o de ventanilla). Aquel en el cual el librador y el librado son un banco (el mismo banco). El banco libra un cheque contra sí mismo. Todo ello representa una mayor garantía, por lo que es el muy empleado en transacciones comerciales internacionales.

3 Cheque continuo. Son cheques de cumplimentación automática, puesto que vienen impresos en papel continuo. Resultan de gran utilidad para aquellas empresas que tienen que emitir gran cantidad de cheques.

Sabía que...

Algunos acreedores exigen que el cheque sea conformado. De esta forma, se aseguran que el deudor podrá realizar el pago.

El cheque es, principalmente, un medio de pago que sustituye económicamente al pago en dinero. Su empleo supone importantes ventajas, pero también conlleva ciertos riesgos, especialmente si se trata de cheques al portador (recordemos por ejemplo que el cheque al portador puede cobrarlo cualquier persona que lo presente).

Importante

La entrega de un cheque no libera jurídicamente al deudor ni, consecuentemente, extingue su deuda. Ello tendrá lugar cuando el librado realice el pago correspondiente. De esta forma, queda demostrado que el pago mediante cheque no produce los mismos efectos jurídicos que el pago realizado en moneda de curso legal.

La consecuencia más inmediata del empleo del cheque es la concentración de grandes capitales en entidades financieras, las cuales, a través de sus propias funciones y mecanismos, convierten dichos fondos en productos de elevado rendimiento, evitando así la improductividad de los capitales.

La importancia del cheque queda demostrada si dirigimos la mirada a la legislación de otros países en los cuales se ha dotado a este instrumento financiero de importantes ventajas para incentivar su uso.

El motivo de la concesión de dichos privilegios es claro: las importantes ventajas que supone el empleo de cheque en los ámbitos general y particular.

6. Presentación y pago del cheque

Respecto a la presentación y pago del cheque, se deben tener en cuenta una serie de aspectos:

1 El cheque es pagadero a la vista. Cualquier mención contraria se reputa no escrita.

2 El cheque emitido y pagadero en España deberá ser presentado a su pago en un plazo de quince días.

3 El cheque emitido en Europa y pagadero en España deberá presentarse en un plazo de veinte días.

4 El cheque emitido fuera de Europa y pagadero en España deberá presentarse en un plazo de sesenta días.

5 Los plazos anteriores se computan a partir del día que consta en el cheque como fecha de emisión, no excluyéndose los días inhábiles, pero si el día del vencimiento lo fuere, se entenderá que el cheque vence el primer día hábil siguiente.

Читать дальше