Глава 6. PhICS-модель корпоративного управления компании и основные факторы развития компании

Во Введении шестой тезис был выражен одним словом – «многофакторность». Давайте теперь разберемся подробнее. Классическое понимание CGBP состоит в линейном, то есть однофакторном понимании его развития по принципу «чем больше рекомендаций corporate governance best practices будет внедрено компанией, тем лучше». Но не все так думают. Например, Игорь Гут и Тимур Сарбаев считают, что «инструменты развития бизнеса, в том числе совет директоров, должны прежде всего быть адекватны состоянию компании и стадии ее жизненного цикла»{46}. Их мнение меня привлекло по трем обстоятельствам. Во-первых, их статья о совете директоров опубликована в журнале для менеджеров, что очень важно в контексте уже ранее упомянутой парной диалектической категории corporate governance & corporate management. Во-вторых, совет директоров отнесен к инструментам развития бизнеса (на этом мы будем еще подробно останавливаться в главе 12). В-третьих, они уже довольно четко обозначают необходимость учета не только хорошо структурированного И. Адизесом фактора «стадии жизненного цикла» компании, но и пока расплывчатого фактора «состояние компании», под которым можно много чего понимать.

Известный гуру в области корпоративного управления Рэм Чаран в книге «Совет директоров: технологии успешной работы», которую я советую прочитать всем практикующим членам советов директоров, среди пяти основных задач совета директоров выделяет стратегию{47}. Отсюда можно сделать вывод о стратегии как о факторе, влияющем на систему корпоративного управления компании. Что еще характерно для понимания Р. Чараном сути работы совета директоров – это то, что собственно процедурным вопросам работы совета он уделяет не более 10 % объема книги. Основное его внимание сосредоточено на сущностных вопросах работы совета, к которым, помимо, по его тонкому замечанию, именно «верной стратегии», он относит также адекватного CEO [16]и преемственность руководства, компенсационный пакет CEO, генофонд руководства (кадровый резерв. – В. В. ) и мониторинг здоровья бизнеса, эффективности и рисков. Такой же подход характерен и для не раз упомянутых ранее Р. Лебланка и Дж. Гиллиса, которые утверждают, что содержание работы совета директоров должно превалировать над формой. Они также рассуждают не в однофакторном аспекте и снова упоминают стратегию, хотя и как самый важный, но не единственный фактор: «самый важный фактор эффективности – не независимость, а стратегический опыт, отвечающий потребностям компании»{19}. В этой короткой цитате мы видим уже три фактора: независимость членов совета, стратегия, потребности компании. Алла Дементьева в своей книге «Практика принятия решений в глобальном бизнесе» упоминает исследование, проведенное в 2009 г. под руководством профессора Гарвардской школы бизнеса Дж. Лорша с целью определения изменений в практике корпоративного управления 45 крупнейших корпораций США по итогам глобального кризиса 2008 г. Выводы, к которым пришла группа исследователей, говорят, что «характер изменений, затрагивающих механизмы и технологии корпоративного управления, зависит от конкретной компании, а каждый совет директоров должен разрабатывать систему управления, процедуры и практику работы, которые соответствуют целям компании и особенностям ее бизнеса»{15}. Здесь мы видим как минимум два фактора: цели и особенности.

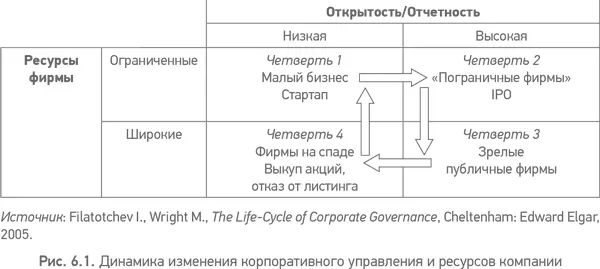

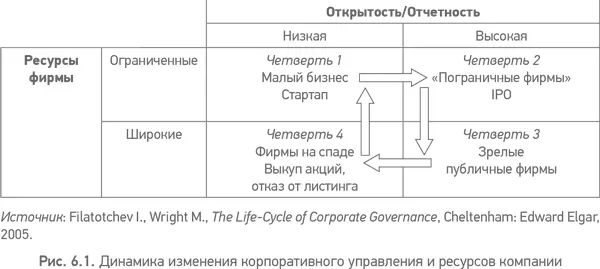

Особенно хотелось бы выделить подход Игоря Филатотчева и Майка Райта, которые формулируют данную проблему следующим образом: «Стратегическая динамика фирмы и изменение корпоративного управления взаимосвязаны, и жизненный цикл фирмы идет рука об руку со значительными изменениями в системе корпоративного управления»{48}. Очень интересно их графическое представление (рис. 6.1) о взаимосвязи открытости компании (фактически корпоративного управления. – В. В. ) и ресурсов (источников финансирования ее развития).

Думаю, уважаемые читатели, что я вас уже достаточно «разогрел», чтобы показать заготовленный «рояль в кустах», да и «ружью пора бы уже и выстрелить». Так вот, еще в 2007 г. мои коллеги по Российскому институту директоров Игорь Коротецкий и Константин Гуляев в первый раз, тогда применительно только к банкам, предложили синтез оптимальной модели корпоративного управления банков, основанной на учете четырех факторов{49}. После этого наша работа в институте продолжилась, и в 2011 г. модель была сформулирована в ее нынешнем виде уже для всех типов компаний: PhICS-модель корпоративного управления в статье «Корпоративное управление: PhICS-модели для реальной практики компаний» в фундаментальном российском журнале по менеджменту «Российский журнал менеджмента»{50}. А 24 июля 2012 г. зарегистрирован следующий товарный знак.

Читать дальше

Конец ознакомительного отрывка

Купить книгу