– Баланс активов всегда равен балансу пассивов. Это фундаментальное бухгалтерское уравнение (Активы = Обязательства + Капитал владельцев, Активы = Пассивы). Каждый элемент имущества компании должен иметь понятное финансовое происхождение.

– Чистая прибыль из ОФР закрывается в счете нераспределенной прибыли на балансе компании по следующей формуле:

Конечный баланс нераспределенной прибыли = Начальный баланс нераспределенной прибыли + Чистая прибыль или чистый убыток –Дивиденды, начисленные в периоде

– Связь между формами отчетности, обозначенная выше, позволяет разместить их на одном листе и изучать, анализируя вертикально. Таким образом, отчетность удобнее всего анализировать в следующей последовательности:

Отчет о финансовых результатах (Income Statement);

Отчет о движении денежных средств (Cash Flow Statement);

Балансовый отчет (Balance Sheet).

Именно поэтому мы классифицируем показатели, метрики, отношения и мультипликаторы в соответствии с основными формами отчетности компании и сохраняем последовательность анализа:

Income Statement / Cash Flow Statement:

– Profitability Ratios

– Coverage Ratios

Balance Sheet:

– Liquidity Ratios

– Solvency Ratios

Mixed:

– Efficiency Ratios

Market Multiples and Ratios:

– Market Capitalization/Per share items

– Enterprise Value multiples

Некоторые показатели, метрики, отношения и мультипликаторы задействуют данные одновременно из нескольких форм отчетности. Поэтому мы сначала изучим те, которые касаются ОФР и ОДДС, а затем перейдем к показателям, метрикам, отношениям и мультипликаторам, использующим цифры из балансового отчета.

Profitability ratios (коэффициенты рентабельности) – количественные метрики, показывающие рентабельность (эффективность) компании на разных этапах создания ценности для клиентов.

Как правило, коэффициенты рентабельности затрагивают данные из Отчета о финансовых результатах (Income Statement). Однако, понимая значимость Отчета о движении денежных средств, можно модифицировать коэффициенты рентабельности, используя, например, скорректированную чистую прибыль или операционный денежный поток. Один коэффициент из списка также использует данные из балансовой отчетности.

Мы рассмотрим следующие коэффициенты рентабельности:

Маржа валовой прибыли (Gross Profit Margin).

Маржа EBITDA (EBITDA Margin).

Маржа операционной прибыли (Operating Margin).

Маржа чистой прибыли (Net Income Margin).

Маржа свободного денежного потока (Free Cash Flow Margin).

Рентабельность собственного капитала (Return on Equity (ROE)).

Кроме этого, мы познакомим вас с таким инструментом, как DuPont Analysis (анализ Дюпона), который раскладывает показатель Return on Equity на составляющие и позволяет идентифицировать главные факторы, влияющие на итоговый результат.

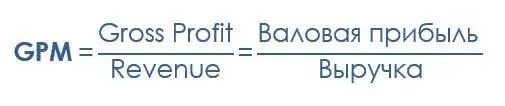

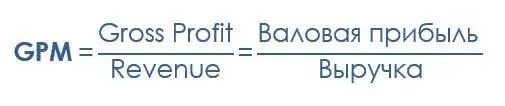

Gross Profit Margin (GPM) – маржа валовой прибыли – коэффициент, показывающий, сколько процентов выручки остается «в кармане» компании после прямых затрат на создание и реализацию продукта (переменные издержки).

Считается по формуле:

Следует отметить, что во всех расчетах коэффициентов, затрагивающих выручку, можно использовать как «грязную» выручку, так и чистую (т.е. «грязную» выручку за вычетом НДС, скидок, резервов по сомнительным долгам и возврата товаров). «Грязная» выручка позволяет более детально анализировать ценовую политику компании, качество обслуживания клиентов и продаваемых товаров. Компании редко показывают детальные расчеты продаж, предпочитая презентовать чистую выручку. Всегда можно попробовать найти более детальную информацию по расчету чистой выручки в примечаниях к финансовой отчетности. Важно контролировать последовательность расчетов, чтобы не делать ошибочных выводов.

Маржа не может превышать значение в 100% от выручки, при этом она может быть отрицательной.

Gross Profit / Валовая прибыль = Revenue / Выручка – Cost of Goods Sold / Себестоимость товаров (услуг).

Что входит в себестоимость товаров:

стоимость материалов (за вычетом НДС);

стоимость человеко-часов, потраченных на создание продукта / реализацию услуги;

амортизация оборудования / нематериальных активов, которые понадобились для создания единицы продукции;

затраты на коммунальные услуги (электричество, вода, свет и т. д.);

затраты на входящую логистику.

Как используется этот коэффициент.

Маржа валовой прибыли – первый индикатор того, как успешно компания ведет бизнес. Чем выше маржа валовой прибыли, тем лучше.

Читать дальше