Несмотря на то, что во всех значимых трудах на эту тему приводится множество причин того, почему компании должны расти, на деле таких причин в конечном счете лишь две. Во-первых, чтобы сохранить свою долю рынка, компания должна демонстрировать хотя бы средний уровень роста. Рост выше среднего приводит к увеличению доли рынка, в то время как рост ниже среднего уменьшает ее, и компания рискует быть вытесненной конкурентами. Соответственно, эта причина уже сама по себе – одно из трех обязательных условий выживания. Во-вторых, компания должна искать компромисс между акционерами и рынками капитала и регулярно повышать свою акционерную стоимость. Если размер предприятия – то есть объем вложенного капитала – увеличивается, принимая во внимание допущение о положительном значении чистой текущей стоимости, это означает, что в результате генерируется больше прибыли или создается больше ценности. Следовательно, повышение акционерной стоимости путем увеличения предприятия отвечает двум другим условиям выживания – а именно, ликвидности и прибыльности.

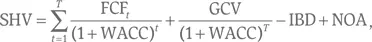

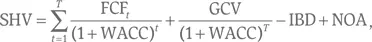

Акционерная стоимость (АС) рассчитывается как стоимость предприятия минус долги по формуле, приведенной ниже [42]:

где: SHV – акционерная стоимость (стоимость собственного капитала);

FCFt – свободный денежный поток (СДП) в первый год;

GCV – стоимость действующего предприятия (бессрочная стоимость: последний или средний денежный поток, разделенный на средневзвешенную стоимость капитала (WACC));

IBD – процентный долг;

WACC – средневзвешенная стоимость капитала;

NOA – неоперационные активы;

T – год;

t – последний год планируемого периода.

Подход, основанный на акционерной стоимости, похож на расчет чистой текущей стоимости и включает три главные составляющие. Первая – суммы всех будущих свободных денежных потоков за определенный период, начиная с сегодняшнего дня, за вычетом средневзвешенной стоимости капитала. На практике период прогнозирования, как правило, не превышает пяти лет – дальше слишком высока степень неопределенности. Дело в том, что свободный денежный поток рассчитывается исходя из будущих балансовых отчетов и отчетов о прибыли и убытках, и подробные допущения о дальнейшем развитии бизнеса должны коснуться всех статей в них [43]. Этот процесс часто называют бизнес-планированием, и в нем объединены SWOT-анализ и все подходы в сфере бизнес-стратегий, поскольку его задача – как можно точнее спрогнозировать операционные показатели и результаты применения той или иной стратегии. Однако, поскольку компании работают в бизнесе больше пяти лет, стоимость действующего предприятия для них исчисляется на более длительный период. Либо последний СДП, либо средний показатель всех СДП делятся на средневзвешенную стоимость капитала, а потом дисконтируются. Сумма накопленного и дисконтированного СДП и дисконтированной стоимости действующего предприятия равняется стоимости предприятия. Затем вычитаются долговые обязательства под проценты, и в итоге мы получаем акционерную стоимость.

Очень важно, чтобы прогноз СДП был точным, поскольку именно он лежит в основе обеих составляющих стоимости [44]. На практике стоимость действующего предприятия обычно составляет более 70 % от его общей стоимости [45]. Если размер предприятия затем увеличивается в результате выгодных вложений, эти вложения ведут к положительному участию в доходах, что, в свою очередь, влечет устойчивый рост СДП и, следовательно, акционерной стоимости.

Такого устойчивого повышения акционерной стоимости можно добиться только посредством роста на основе инвестиций. Следовательно, акционеры не будут довольны компаниями, не демонстрирующими устойчивого роста. Продажа частей компании имеет одноразовый эффект. Она оказывает положительное влияние на денежный поток, но на следующий год этого влияния уже не будет, поэтому учитывать такой маневр в формуле нет смысла. Не приводит к росту акционерной стоимости и неизменный размер предприятия – чтобы повышалась акционерная стоимость, компании должны улучшать распределение своих доходов. Распределение доходов – это положительная разница между возвратом на собственный капитал фирмы и его стоимости. Стоимость собственного (акционерного) капитала рассчитывается исходя из безопасной инвестиции (например, государственных облигаций) плюс надбавка за риск. Для каждой компании и отрасли она своя. И то и другое вместе означает, что стоимость собственного капитала обычно составляет 15 % и больше. Чтобы сгенерировать существенную стоимость, компании должны зарабатывать эту стоимость плюс дополнительный доход.

Читать дальше

Конец ознакомительного отрывка

Купить книгу