Существует практически столько же торговых правил для конвертов, сколько и правил для их построения. Правила базируются (или должны базироваться) на идее, что конверт содержит значительное количество ценовых движений рынка и что движение за одну из полос является отклонением от ценового поведения, и на такое событие надо реагировать.

Ниже приведены традиционные торговые правила для конвертов:

1. Входите на рынок в направлении прорыва в момент пересечения полосы. Это сигнализирует о возможном начале тренда.

2.Выходите и меняйте позиции, когда пересечена противоположная полоса. (Смотрите рисунок 2-14.)

Мы советуем использовать пересечения, основанные только на закрытиях за границами полос для избежания некоторых дерганий. Цены будут часто выскакивать за границы в течение дня, а закрываться внутри полос

Другой вариант:

1. Входите на рынок, когда полоса пересекается так, как указано выше.

2. Выходите с рынка, когда достигнута скользящая средняя между полосами, но не меняйте позиций. (Смотрите рисунок 2-15.)

Оба набора правил гарантируют, что основной тренд не будет пропущен. Первый набор правил является основным и дает обычную реверсивную систему.

Мы испытываем непреодолимый скептицизм по отношению к реверсивным системам и предпочитаем второй набор торговых правил. Во втором наборе полосы также используются для вхождения, но для выхода используется скользящая средняя. Если цены находятся внутри полос после прекращения торговли, то рынок в нейтральной зоне и новых торгов не будет до момента нового прорыва. Другая причина, по которой мы предпочитаем второй набор правил, заключается в том, что теоретический риск на каждой торговле уменьшается до расстояния между полосой и скользящей средней вместо полного расстояния между полосами.

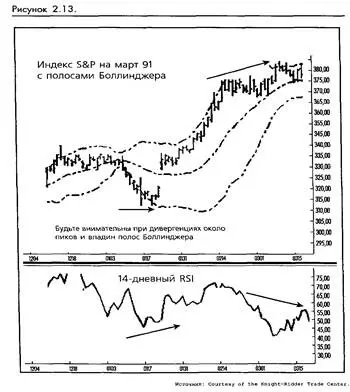

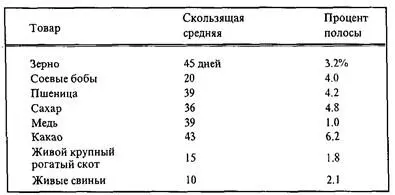

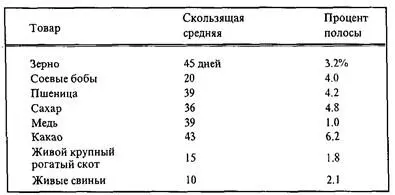

"Оптимальный" процент для полос

"Правильные" значения для скользящей средней и окружающего ее конверта иллюзорны. Наиболее широкое тестирование, которое нам доводилось видеть, покрывало период с 1960 по 1978. Оно появилось в статье Ирвина и Угрига в декабрьском выпуске "Review of Research in Futures Markets" (смотрите раздел "Рекомендуемая литература"). Авторы использовали прорыв полос для вхождения и выходили при пересечении скользящей средней внутри конверта. (Они использовали второй набор правил, упомянутый выше.) Затем они оптимизировали систему для нахождения лучших комбинаций. Ниже приведены некоторые цифры, которые они нашли наиболее прибыльными:

Даже поверхностный взгляд на сегодняшние рынки показывает, что эти значения больше не оптимальны, и они только служат для иллюстрации тщетности оптимизации (некоторые важные предостережения относительно оптимизации обсуждаются в разделе этой книги, посвященном тестированию системы, Глава 3). Как и скользящие средние, конверты хорошо работают на трендовых рынках и не очень хорошо на часто меняющих направление рынках, а "лучший" конверт со временем меняется. Частая оптимизация с целью нахождения правильных значений бесполезна. Мы рекомендуем торговть в направлении тренда, когда цена выскакивает за границы конверта, и использовать контртрендовые методы, когда она внутри.

Торговля внутри конверта

Логичная и эффективная техника, обсуждение которой мы редко встречали, включает использование полос в качестве индикаторов перекупки/перепродажи таким образом, что торговля ведется внутри полос, а не снаружи. Мы использовали этот метод весьма успешно, когда рынки пребывали в боковом тренде. Торговые правила относительно очевидны и просты. Покупайте, как только цена коснется нижней полосы. Если торговля идет против вас, что покажет закрытие за границей нижней полосы, быстро выходите и примите небольшие убытки. Если торговля начинает двигаться в вашем направлении, как это часто и будет происходить, оставайтесь в прибыльной позициям и поменяйте торговую позицию на верхней полосе, применяя те же правила, только наоборот. Этот метод кажется эффективным, потому что сочетает тактику принятия небольших убытков и больших доходов, с торговой стратегией покупки на впадинах и продажи на пиках. Настоящая сложность состоит в том, чтобы убедиться, что вы находитесь в боковом тренде.

Читать дальше