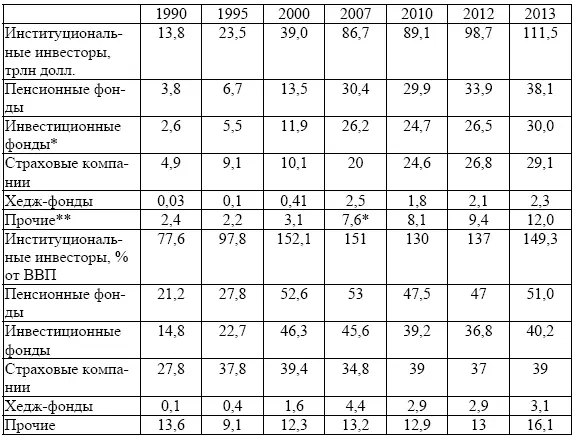

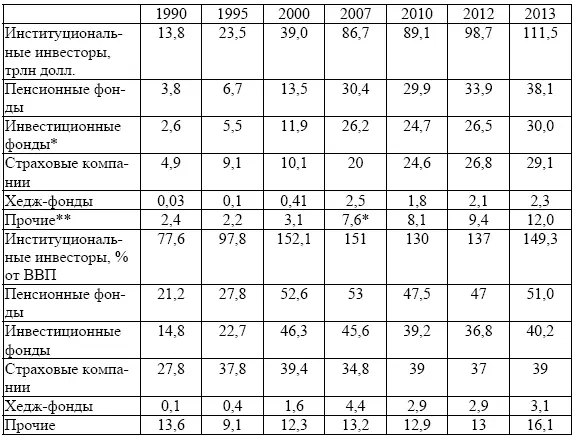

За указанный период выросла роль хедж-фондов (активы 2,3 трлн долл. в 2013 г.), суверенных фондов (6,1 трлн долл.) и фондов прямых инвестиций (3,5 млрд долл.). [2] Биржевые фонды, которые в статистике также относятся к отрасли управления активами, с нашей точки зрения не вполне корректно отнесены в данную группу.

Соотношение активов традиционных управляющих с ВВП составило: в Великобритании 320 %, США – 266 %, Японии 145 %, Франции 94 %, Германии 63 % [52].

Глобальное частное богатство физических лиц (privatewealth) оценивается в 52,6 трлн долл., из которого примерно треть сосредоточена в пенсионных фондах, инвестиционных фондах и страховых компаниях [52].

В развитых странах (да и в некоторых, которые по экономической классификации относятся к развивающимся) накопления, аккумулированные финансовыми институтами, связанными с доверительным управлением, являются основным внешним источником инвестиций в основной капитал. Об этом, в частности, говорит структура активов пенсионных фондов – самой важной группе институциональных инвесторов развитых стран. В США, Великобритании, Канаде, Австралии примерно 50 % средств размещено в акциях, в Японии – 40 %. Оставшаяся часть в значительной мере вложена в корпоративные облигации.

Таблица 1 – Глобальные активы институциональных инвесторов

*Только открытые фонды

**Суверенные фонды, фонды прямых инвестиций (privateequity), биржевые фонды (ETF)

Источник: Global Financial Stability Report за ряд лет ( www.imf.org) EFAMA, AIMA, ICI, OECD, The CityUK

В России соотношение традиционных управляющих активами с ВВП составило в 2013 г. 5,2 %. В абсолютном выражении (при пересчете в доллары) они составили: пенсионные активы (резервы и накопления) -58,7 млрд., активы страховых компаний – 32,5 млрд., стоимость чистых активов паевых инвестиционных фондов – 17,7 млрд. (и которых примерно 80 % – активы закрытых фондов)[58] [3] Использованный курс пересчета рубль/доллар 32,7 на конец 2013 г.

.

Естественно, при таких масштабах значение отрасли доверительного управления для экономики России весьма незначительно. Между тем и опыт развитых стран, и стран с формирующимися рынками показывает, что институты рынка доверительного управления – институциональные инвесторы – вносят существенный вклад в развитие экономики.

Цель данной работы и состоит в том, чтобы предложить меры, направленные на повышение эффективности отрасли доверительного управления в России. Прежде всего, это касается пенсионных и инвестиционных фондов.

Одним из направлений повышения эффективности доверительного управления в России является разработка методов хеджирования ценовых рисков институциональными инвесторами. В настоящее время многие финансовые институты, в т. ч. коллективного инвестирования, просто не обладают необходимыми знаниями и компетенциями, касающимися возможностей хеджирования на российском рынке. В связи с этим решая задачу разработки подобного инструментария, мы помогаем развивать отрасль.

Наконец, отрасль может быть источником новых рабочих мест. В Великобритании в индустрии управления активами занято 50 тысяч человек. В России – едва ли больше 5 тысяч. Повышением привлекательности доверительного управления для инвестора и бизнеса мы решаем задачу повышения занятости.

Проблема недостаточной ликвидности на финансовых ранках характерна для большинства развивающихся стран. Полагаем, сырьевая ориентация российской экономики обусловлена, в том числе, и недостатком «длинных денег» в финансовой системе. Отсутствие у инвесторов интереса к несырьевым отраслям не случайно: крупные инновационные проекты технологически сложны, имеют длительный инвестиционный цикл и множество рисков, следовательно, длинные деньги необходимы для структурной модернизации экономики и финансирования инноваций. Во многих развитых странах не банки, а пенсионные, инвестиционные фонды и страховые компании являются источниками «длинных денег», что актуализирует проблему развития институциональных инвесторов.

Ключевая проблема России, как считает А.Е. Абрамов [1], заключается в низком уровне развития институциональных инвесторов. При анализе данных таблиц 1 и 2 можно рассчитать, что суммарная доля стоимости чистых активов (СЧА) паевых инвестиционных фондов (ПИФов) всех типов (открытых, интервальных и закрытых) и общих фондов банковского управления (ОФБУ) в России в 2013 г. составила 0,1 % от ВВП; совокупная доля собственного имущества (пенсионные накопления, пенсионные резервы и имущество для обеспечения уставной деятельности [ст. 26, 32]) негосударственных пенсионных фондов (НПФ) – 3,6%от российского ВВП; доля активов страховых организаций – около 1,7 % (по данным [6]).

Читать дальше