Дополнительную напряженность при прохождении процедур раскрытия информации/предоставления сведений для управляющих создаёт и отсутствие единого законодательного подхода в отношении паевых инвестиционных фондов, предназначенных для квалифицированных инвесторов. Необходимо осуществить мероприятия по систематизации и унификации отчетности участников финансового рынка.

Большой спектр вопросов, не регламентированных законодательно, связанных с осуществлением деятельности участников на финансовых рынках, предполагает возможность ведения открытого диалога с регулятором. Существующий на сегодняшний день порядок включения участников рынка в обсуждение проектов законодательных и нормативных правовых актов, регулирующих данную сферу, является неэффективным. Порядок получения от регулятора разъяснений по применению законодательства как путем направления запросов, так и путем обращений через саморегулируемые организации, по большому счету, является неэффективным для решения общих для всех участников рынка вопросов. Тем не менее СРО за 20 лет нашли свою нишу на российском фондовом рынке и доказали свою нужность и профессиональным участникам, и регулятору. Было бы целесообразно активнее вовлекать эти институты рынка в процессы регулирования, возможно, посредством передачи им некоторых полномочий регуляторов в вопросах, касающихся этических норм деятельности профессиональных участников рынка и контроля соблюдения норм корпоративного управления в их деятельности.

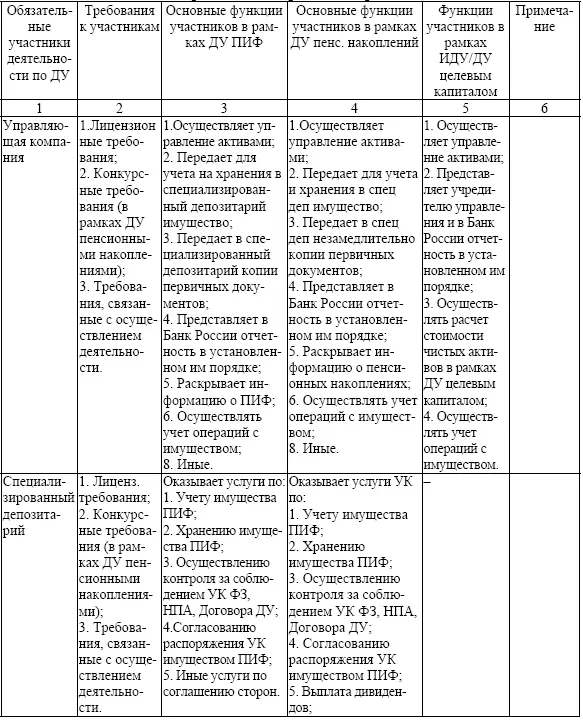

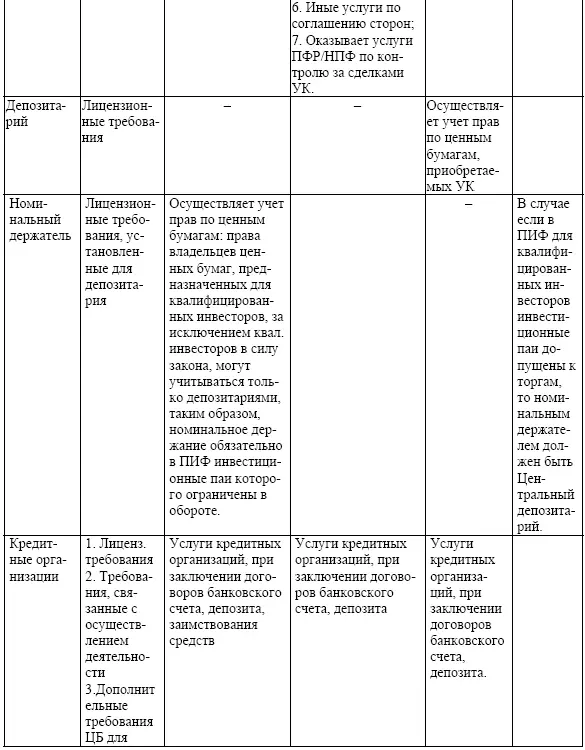

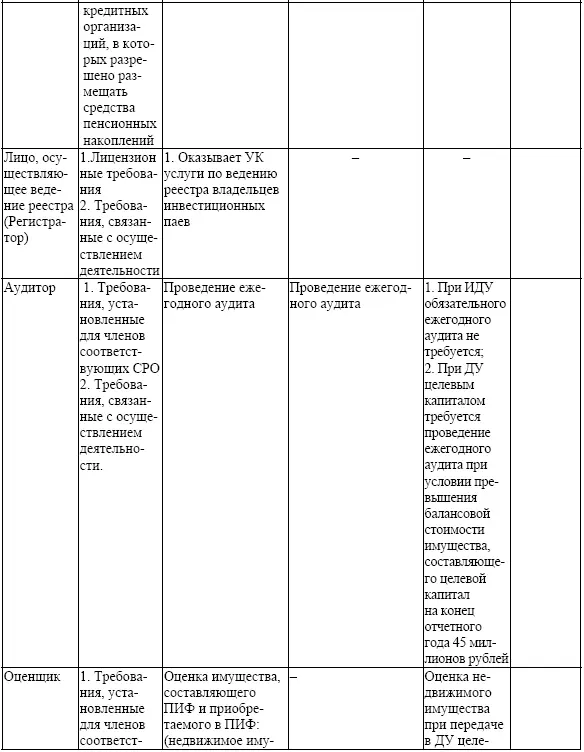

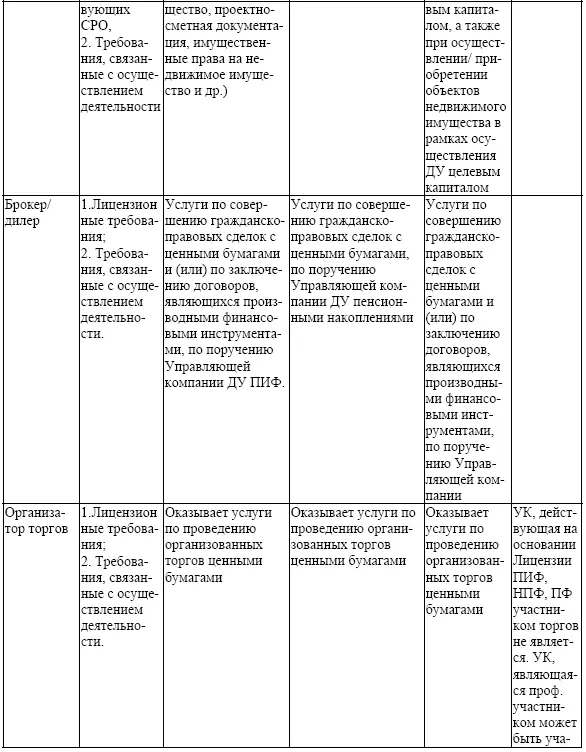

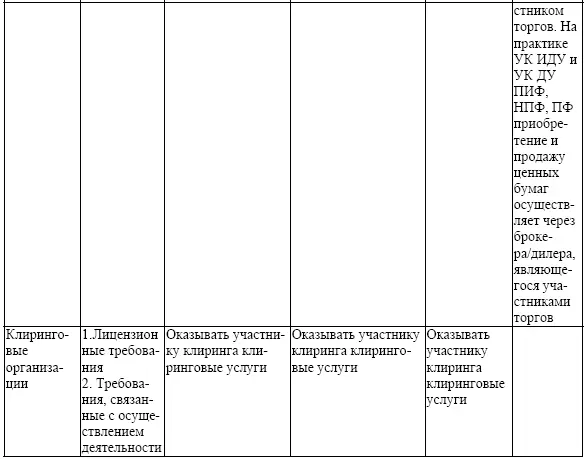

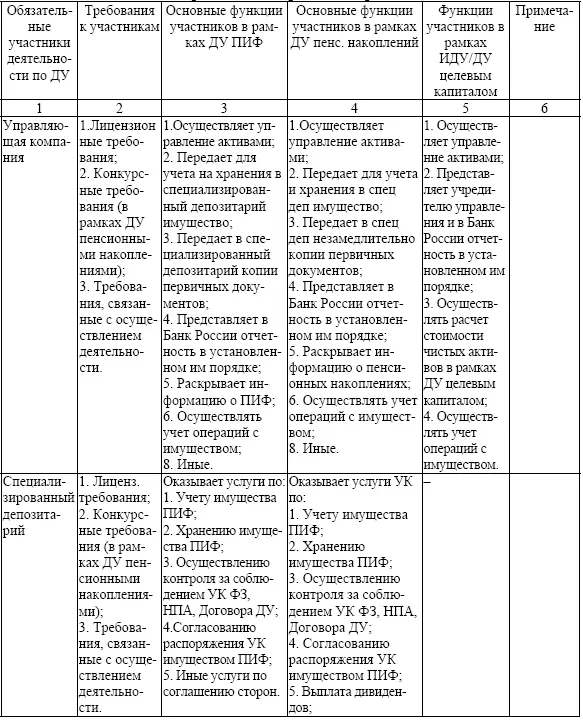

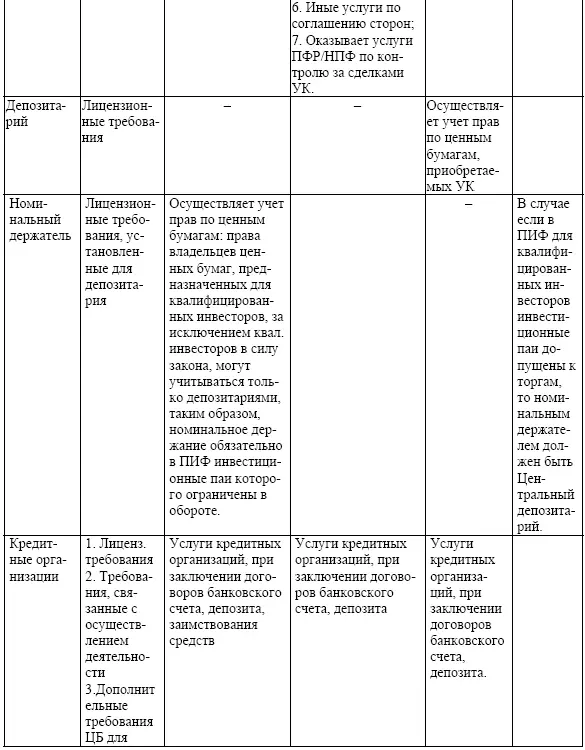

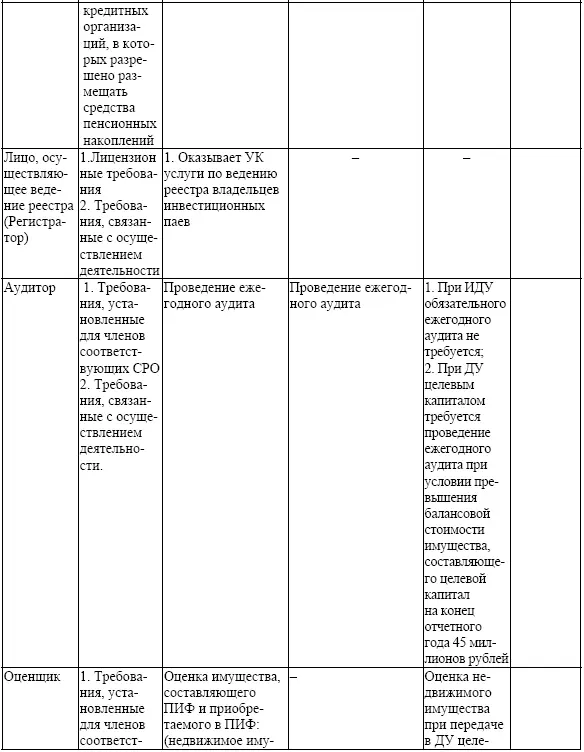

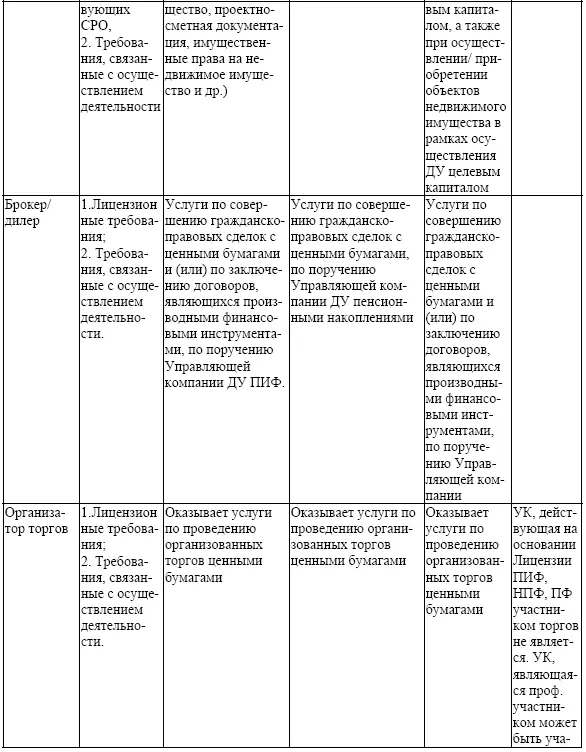

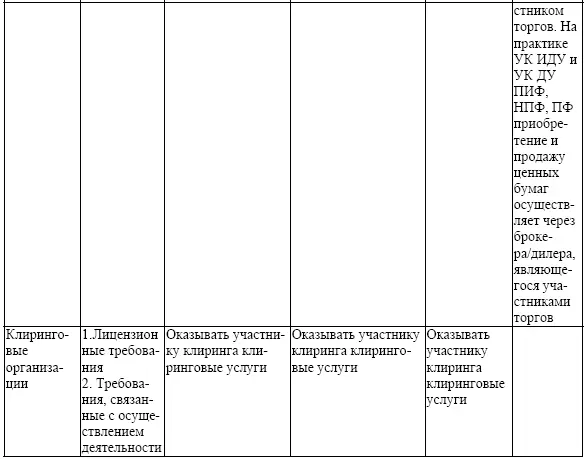

В деятельность по доверительному управлению на финансовом рынке вовлечены практически все категории его участников – инвесторы, финансовые посредники, инфраструктурные институты. Функции и роли участников в этом процессе сложны и разнообразны, зачастую пересекаются. Для удобства мы представили эту информацию в табличной форме – таблица 5.

Таблица 5-Функции и роли участников доверительного управления на российском фондовом рынке

3. Оценка результативности функционирования регулятивной инфраструктуры российского рынка доверительного управления в отношении инвестиционных фондов и негосударственных пенсионных фондов

Существующая модель российской пенсионной системы определяет специфику доверительного управления пенсионными средствами. Социальная значимость средств пенсионных накоплений определила подход к управлению указанными средствами. В соответствии с российским законодательством «доверительное управление средствами пенсионных накоплений учреждается вследствие необходимости постоянного управления средствами пенсионных накоплений в интересах обеспечения права застрахованных лиц на получение выплат за счет пенсионных накоплений в соответствии с законодательством Российской Федерации» [46, п. 8, ст. 36.13]. Поэтому, несмотря на общие принципы и подходы к доверительному управлению на рынке коллективных инвестиций, такие как: учреждение доверительного управления на срок не более 15 лет; обязательное заключение договора со спецдепозитарием; запрет на осуществление доверительного управления управляющим, являющимся аффилированным лицом фонда, спецдепозитария, либо их аффилированных лиц; возмещение расходов по доверительному управлению из средств фонда и т. п., инвестирование средств пенсионных накоплений и размещение средств пенсионных резервов отличается от инвестирования финансовых активов паевых инвестиционных фондов.

Особенности доверительного управления пенсионными средствами негосударственных пенсионных фондов обусловлены следующими причинами:

1. существованием двух видов пенсионного обеспечения – обязательного и добровольного, где аккумулируются два вида активов: пенсионные накопления и пенсионные резервы, частью активов которых НПФ может управлять самостоятельно;

Читать дальше