V = дисперсия портфеля;

ACTV = текущая активная часть баланса счета;

YEARDAYS = число рыночных дней в году.

Если мы исходим из того, что в году 251 рыночный день и доля активного баланса равна 100% (1,00), то:

OV= (0,2457 ^ 0,5) * 1 * 251 ^0,5 = 0,4956813493 * 15,84297952 = 7,853069464

Полученное значение соответствует волатильности свыше 785%! Поскольку речь идет о торговле на уровне оптимального f при 100% активном балансе, значение волатильности настолько велико. Так как мы собираемся использовать страхование портфеля в качестве метода переразмещения, то ACTV= 1,00.

Уравнение (5.05) позволяет рассчитать дельту колл-опциона:

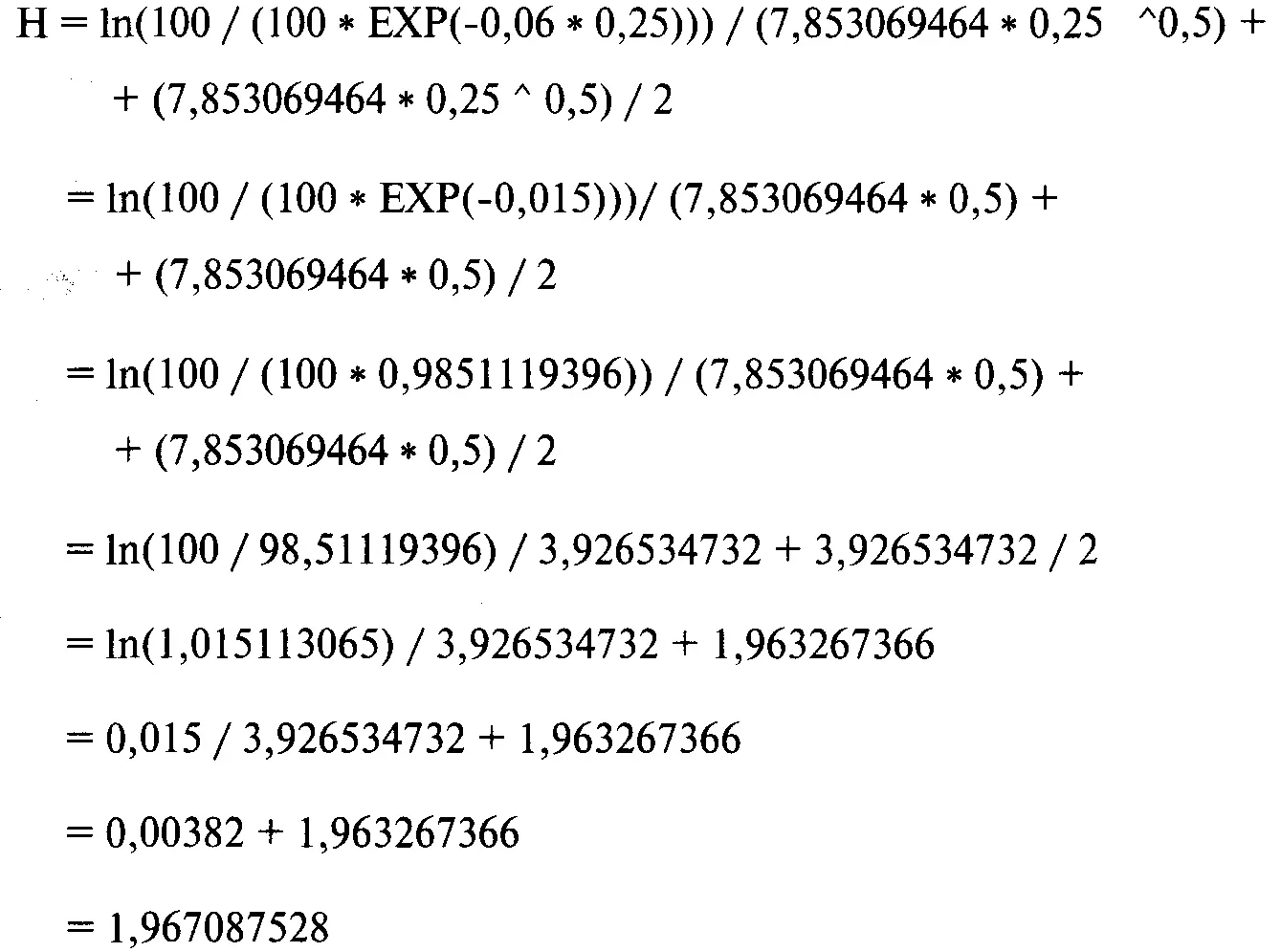

(5.05) Дельта колл-опциона = N(H) Значение Н для (5.05) найдем из уравнения (5.03):

где U = цена базового инструмента;

Е = цена исполнения опциона;

Т = доля года, оставшаяся до истечения срока исполнения, выраженная десятичной дробью;

V = годовая волатильность в процентах;

R = безрисковая ставка;

1n() = функция натурального логарифма;

N() = кумулятивная нормальная функция распределения вероятностей, задаваемая уравнением (3.21).

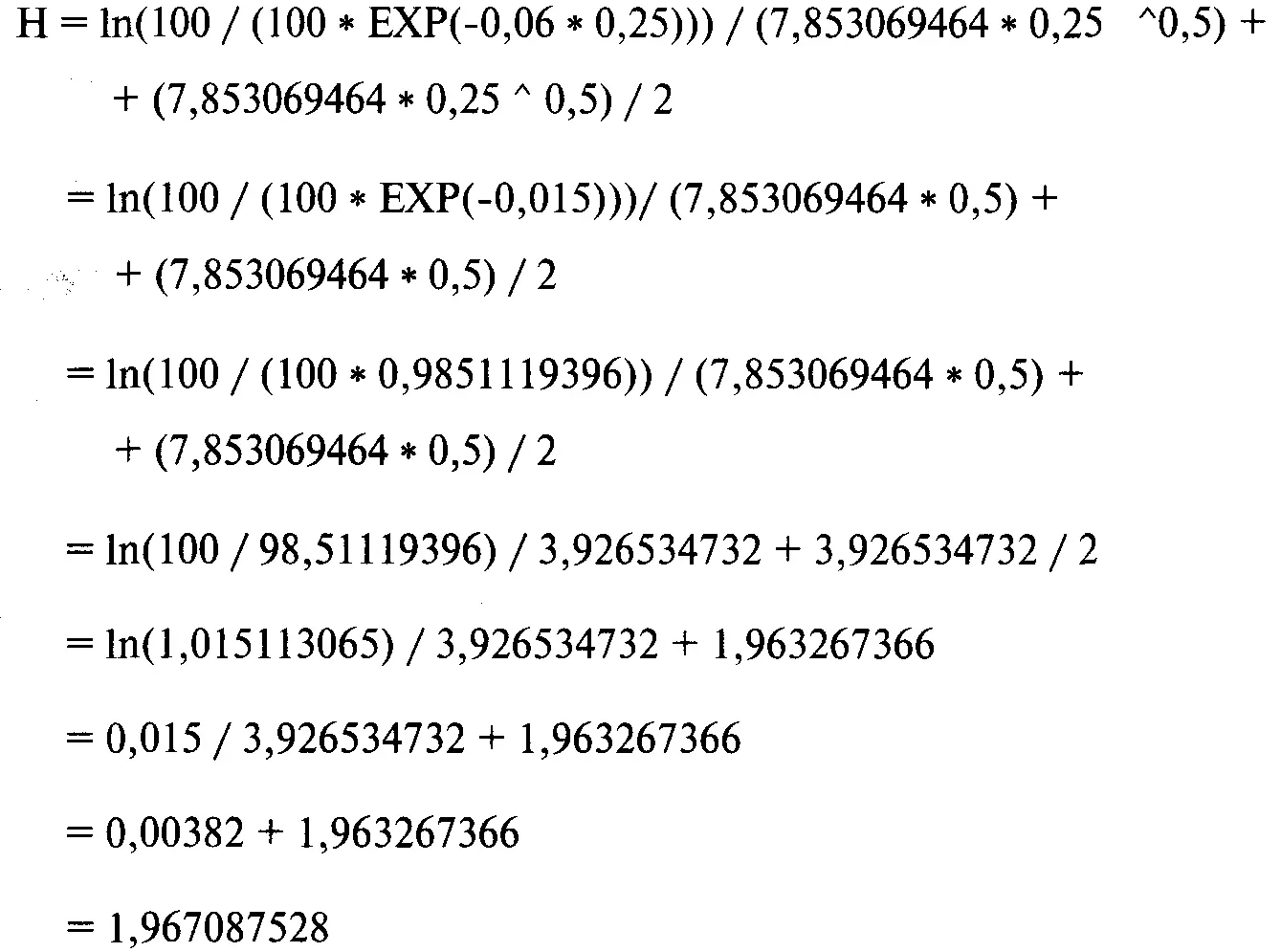

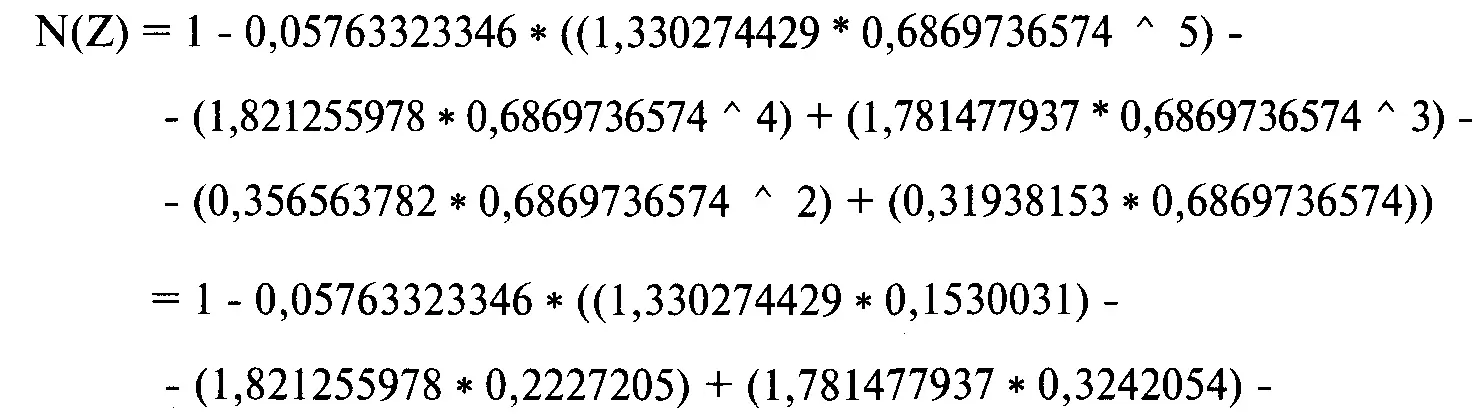

Отметьте, что мы используем модель ценообразования фондовых опционов. Для волатильности будем использовать значение OV. Если безрисковая ставка R = 6% и доля года, оставшаяся до истечения срока, Т = 0,25, то из (5.03) получим:

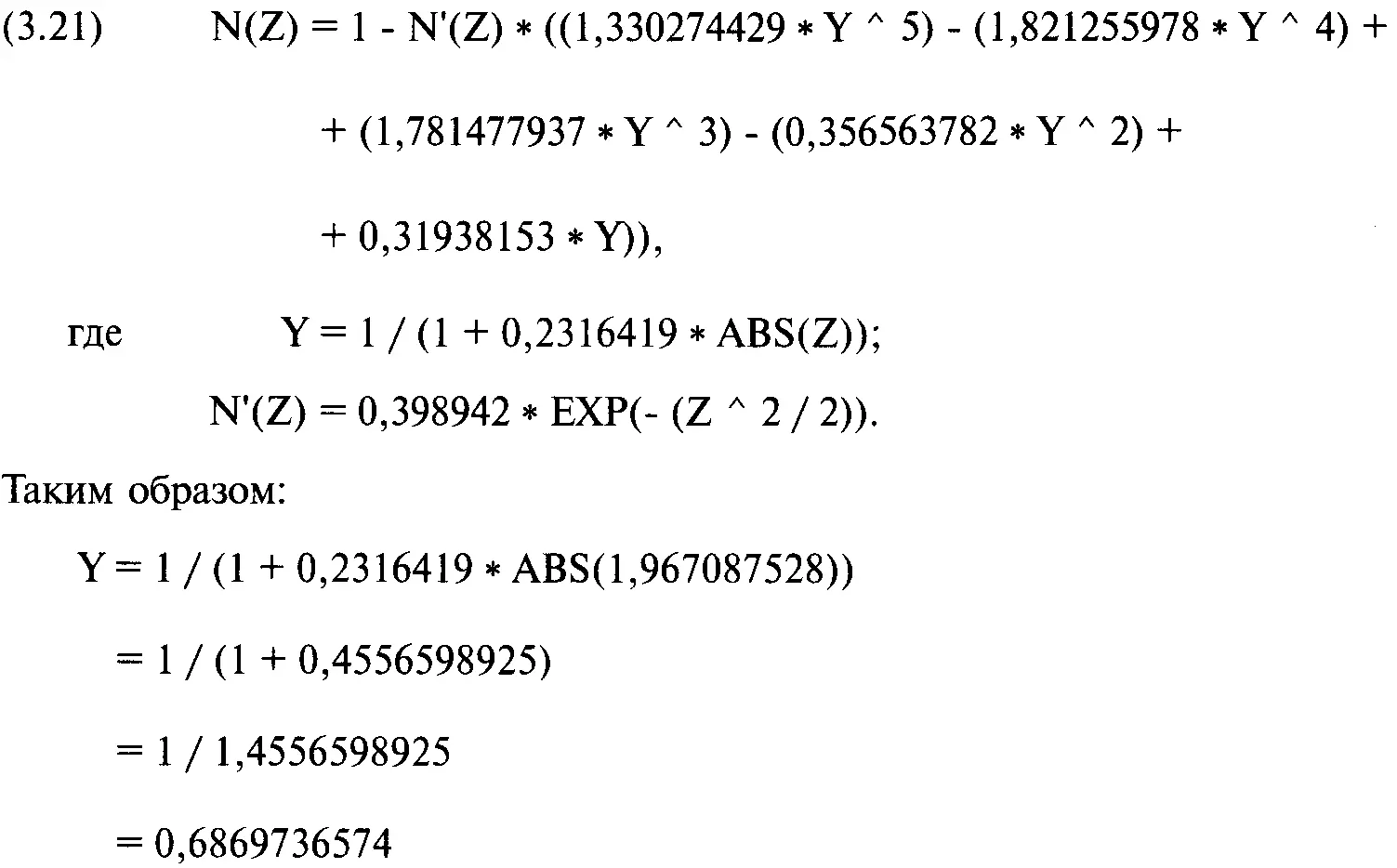

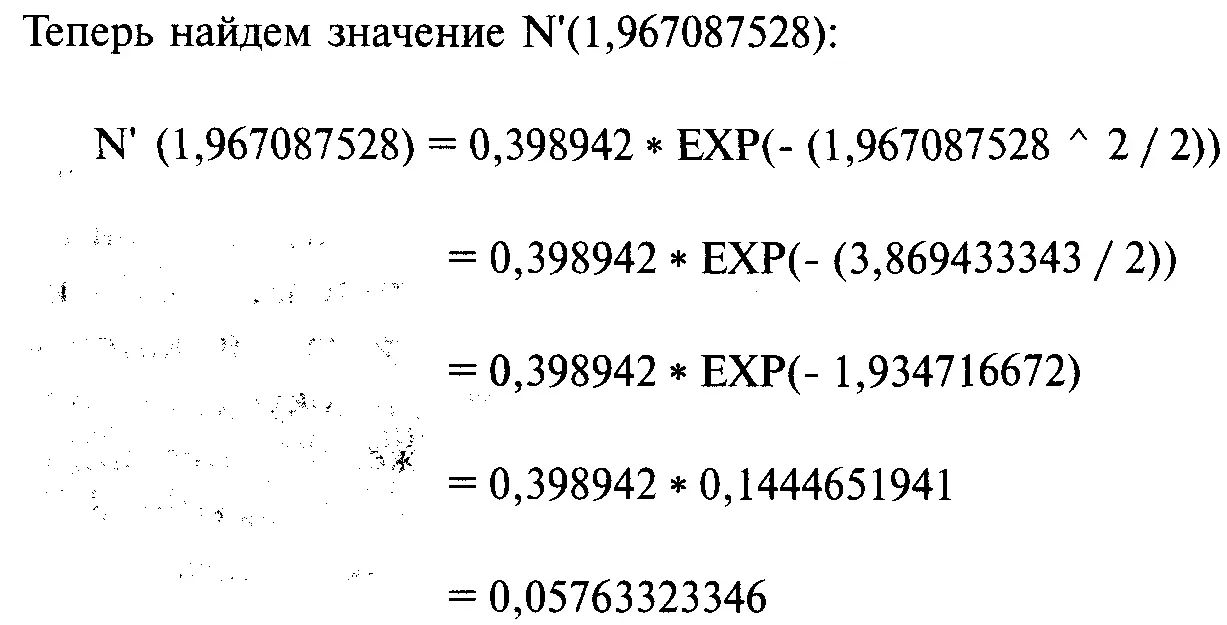

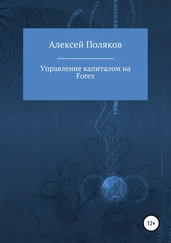

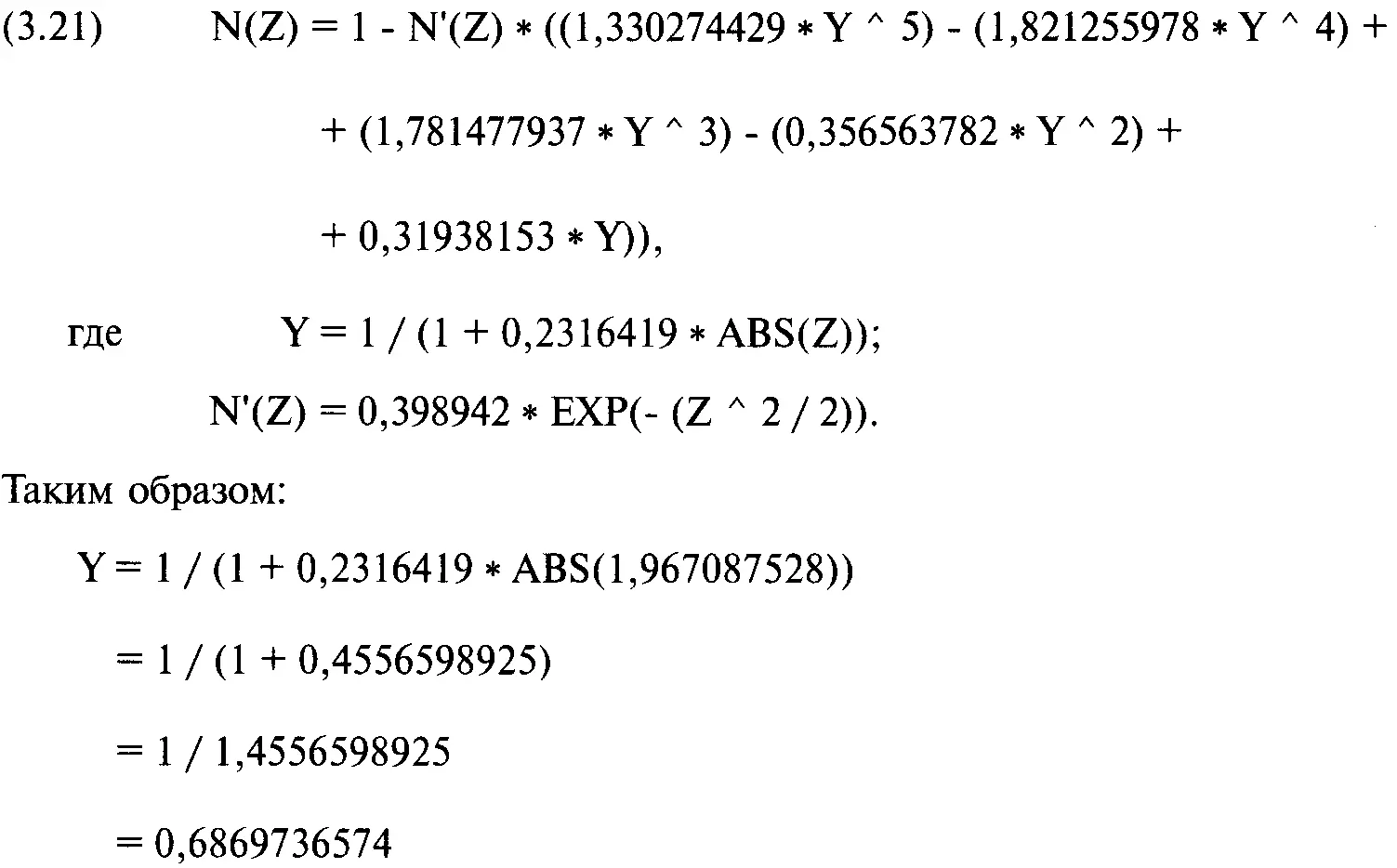

Полученное значение подставим в уравнение (5.05). Теперь для расчета дельты колл-опциона решим уравнение (3.21):

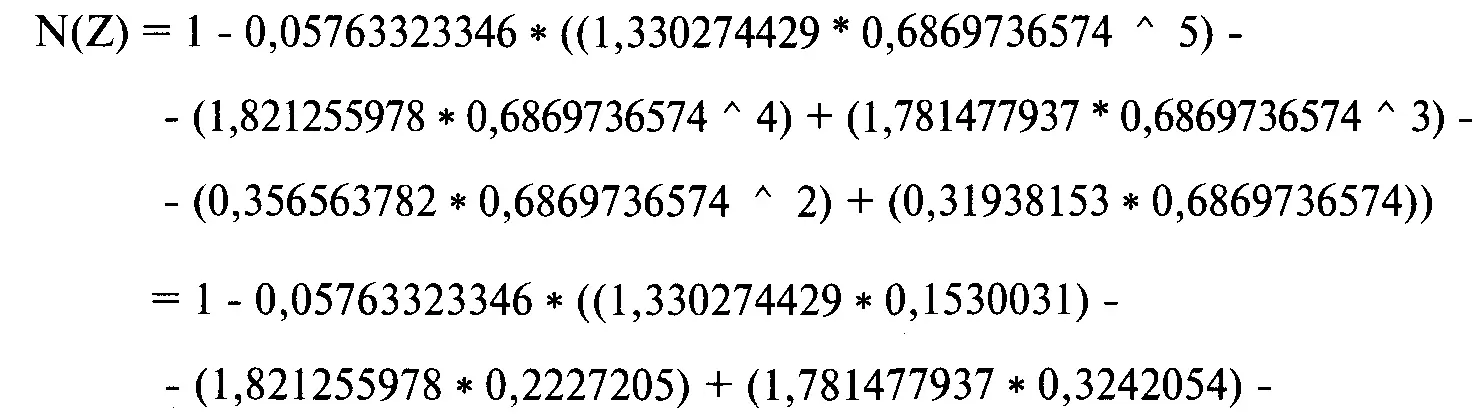

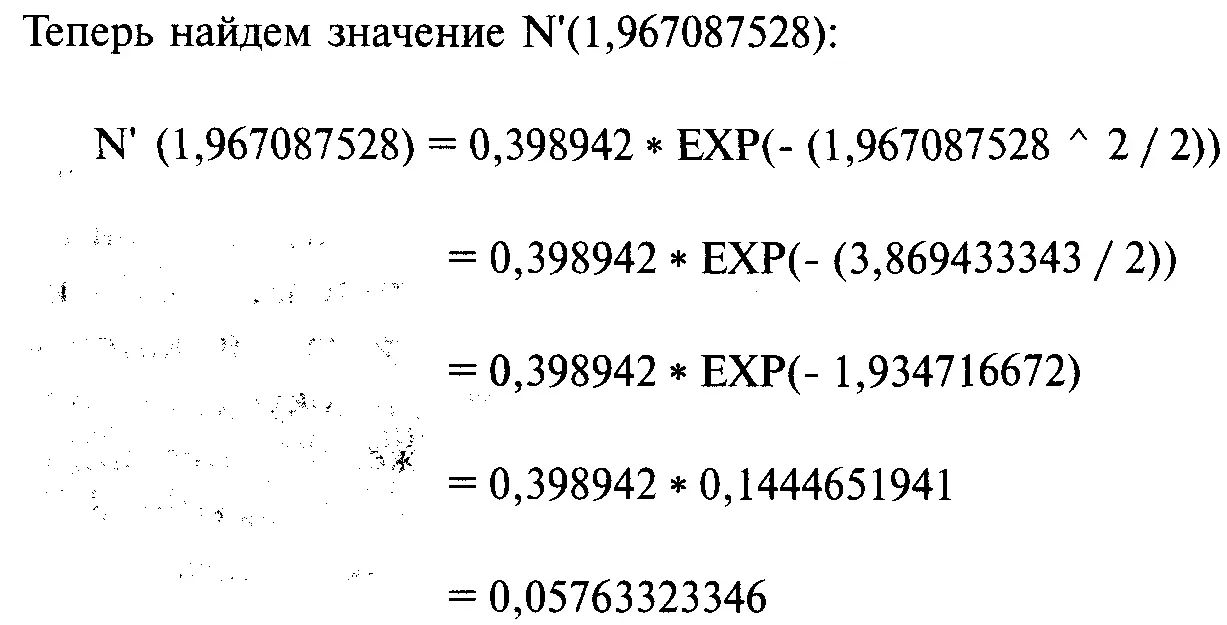

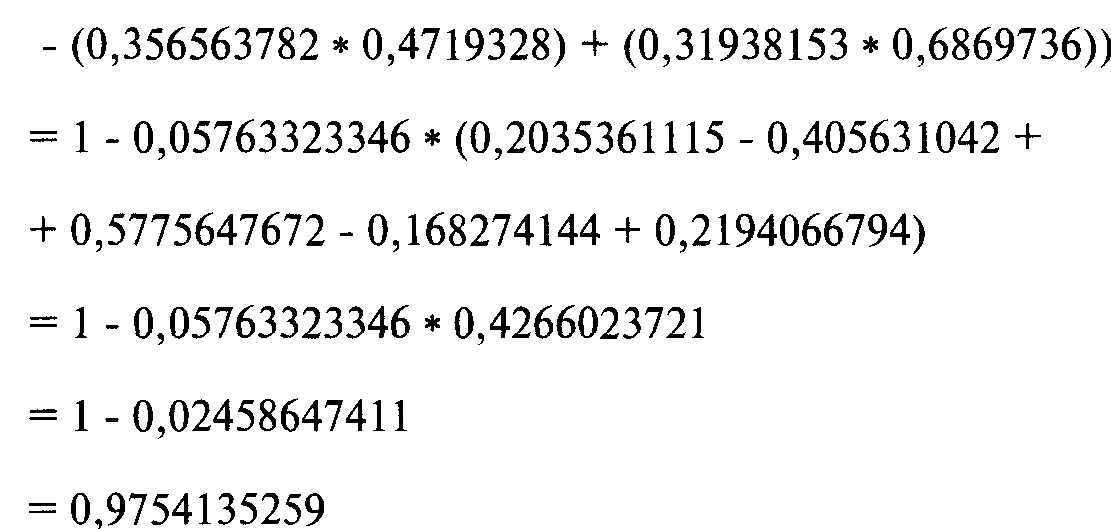

Подставим значения Y и N'(1,967087528) в уравнение (3.21) для получения дельты колл-опциона, в соответствии с уравнением (5.05):

Таким образом, когда цена портфеля равна 100, цена исполнения 100, доля года, оставшаяся до истечения срока исполнения, составляет 0,25, безрисковая ставка равна 6%, а волатильность портфеля 785,3069464%, дельта нашего гипотетического колл-опциона равна 0,9754135259. Сумма весов геометрического оптимального портфеля, состоящего из Toxico, Incubeast и LA Garb, найденная из уравнения (8.05), составляет 1,9185357. Таким образом, принимая во внимание уравнение (8.06), при страховании портфеля мы можем переразмещать до 50,84156244% (0,9754135359/ /1,9185357). Во сколько обходится страхование? Все зависит от волатильности в течение срока действия смоделированного опциона. Например, если за время действия смоделированного опциона баланс на счете не колеблется (волатильность равна 0), цена смоделированного опциона, т.е. стоимость страхования, равна нулю. В этом заключается большое преимущество страхования портфеля по сравнению с реальной покупкой пут-опциона (если этот пут-опцион по портфелю существует). Мы платим теоретическую цену опциона, исходя из той волатильности, которой реально подвержен портфель, а не той, которая существовала на рынке до открытия позиции, как бывает при покупке пут-опциона. Кроме того, реальная покупка пут-опциона (опять же, если пут-опцион по нашему портфелю существует) влечет за собой расходы, связанные со спредом покупки/продажи. При моделировании опциона таких расходов не возникает.

Необходимые залоговые средства

Мы видели, что при добавлении рыночной системы портфель улучшается, если коэффициент линейной корреляции изменений дневного баланса между этой рыночной системой и другой рыночной системой в портфеле меньше +1, поскольку в этом случае повышается среднее геометрическое дневных HPR. Таким образом, логично использовать как можно больше рыночных систем. Естественно, на каком-то этапе может возникнуть проблема с залоговыми средствами. Проблема, связанная с нехваткой залоговых средств, может возникнуть даже в том случае, если вы используете только одну рыночную систему. Как правило, оптимальное долларовое f меньше первоначальных залоговых требований для данного рынка. Если же доля f очень высока (неважно, используете вы стратегию статического или динамического дробного f), вы можете столкнуться с требованием довнесения залога (margin call), в противном случае позиция будет принудительно закрыта. Если вы используете портфель рыночных систем, требование дополнительного внесения залога становится еще более вероятным. В неограниченном портфеле сумма весов часто значительно больше 1. Когда вы используете только одну рыночную систему, вес де-факто равен единице. Если сумма весов рыночных систем равна, например, трем, тогда вероятность требования внесения залога в три раза выше, чем в случае торговли только на одном рынке. Оптимальный портфель следует создавать с учетом минимально необходимых залоговых средств для компонентов портфеля. Это достаточно легко сделать: надо определить, какую долю f вы можете использовать в качестве верхней границы U; ее можно найти с помощью уравнения (8.08):

Читать дальше

Конец ознакомительного отрывка

Купить книгу