В IAS учет BC регламентируется IAS 27: CONSOLIDATED FINANCIAL STATEMENTS (Сводная финансовая отчетность) и IAS 28: INVESTMENTS IN ASSOCIATES (Инвестиции в ассоциированные компании).

Вообще говоря, с этой темой связано большое количество вопросов, которые было бы, на мой взгляд, небесполезно осветить на страницах этого сервера, например:

– учет в соответствии с методами Purchase или Pooling of Interests

– консолидация (сведение) финансовой отчетности BC

– методы и механизмы определения цены акций BC после приобретения

– оценка компаний

– распространенные механизмы защиты покупаемой компании в случае попыток ее «агрессивного приобретения»

– и еще много чего...

Определения

Метод покупки (purchase method)наиболее часто используется для учета образования бизнес-комбинаций (Business Combinations, далее – BC). При его использовании бухгалтерские проводки и отражение результатов в финансовой отчетности выглядят так, как будто компания А приобретает активы компании Б.

Более того, этот метод является единственным приемлемым в большинстве развитых стран, за исключением США и Великобритании. И даже в США им пользуются примерно в 90 % случаев. Одной из главных причин тому – многочисленные (в US GAAP – 12 шт.) требования, которые должны выполняться для того, чтобы сделка могла рассматриваться как объединение интересов (Pooling of Interests). Использование того или иного метода учета в US GAAP регулируется в основном APB 16, а в IAS – IAS 22.

Метод объединения интересовприменяется в исключительных случаях, когда невозможно определить покупателя, т. е. ни одна из групп акционеров в результате не получает доминирующего положения, имея после завершения следки достаточно равноправные позиции относительно контроля над подавляющим большинством чистых активов и деятельностью компании. Кроме того, управление полученной бизнес-комбинацией должно осуществляться совместно менеджерами обеих компаний. В этом случае акционеры объединяющихся компаний разделяют риски и выгоды от объединения.

Выше приведена формулировка, близкая по сути к определению из МСФО 22. Что касается US GAAP, то здесь формулировка также близка к вышеизложенной, однако существуют еще 12 ОБЯЗАТЕЛЬНЫХ требований к бизнес-комбинации, абсолютно необходимых к выполнению для того, чтобы она могла рассматриваться как объединение интересов. В МСФО также есть некоторое количество подобных требований, но они выглядят несколько менее конкретными, чем требования US GAAP.

Американские требования разбиты на три основных категории:

1. Требования, касающиеся характеристик объединяющихся компаний (1–2): независимость (каждая компания должна быть независимой и не являться подразделением какой-либо другой компании в течение как минимум 2-х лет до начала объединения) и максимально допустимый размер взаимного участия (ни одна из объединяющихся компаний не должна владеть более чем 10 % голосующих акций другой)

2. Требования к самому процессу объединения (3–9): сроки (процесс объединения должен быть завершен в течение 1 года или единой операцией), требования по выпуску акций на момент завершения объединения и т. п.

3. Требвания отсутствия запланированных операций (10–12), могущих привести к последующему нарушению принципа объединения интересов.

Покупка vs. объединение интересов: пример

Чтобы упростить пример, возьмем случай поглощения (определение поглощения см. в предыдущей статье), который позволит избежать рассмотрения вопросов, связанных с отчетами материнской и дочерней компании в отдельности. Пусть компания А собирается поглотить компанию Б. В случае учета поглощения по методу покупки, отчетность компании А после завершения операции выглядит так, словно она совершила приобретение набора активов по справедливой стоимости:

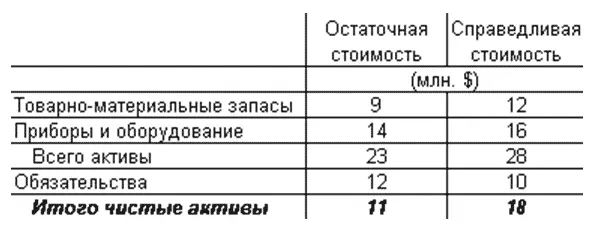

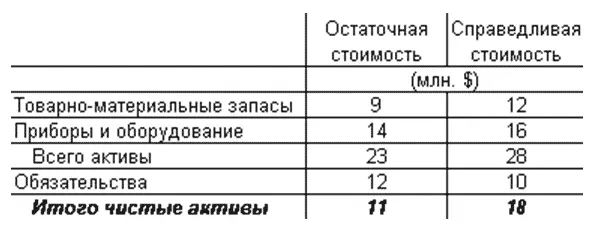

Компания А совершила покупку чистых активов компании Б за $20,000,000. На дату совершения операции активы компании Б имели следующую стоимость:

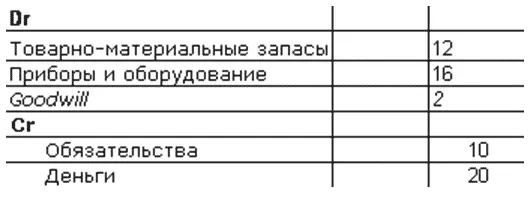

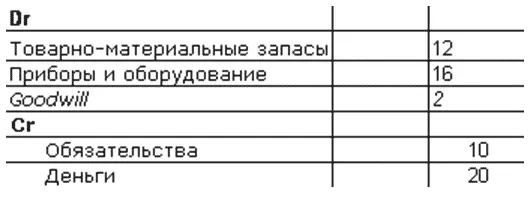

В книгах компании А будут совершены следующие проводки:

В случае покупки чистых активов:

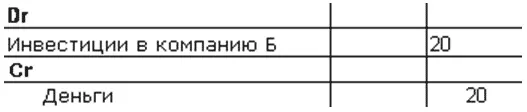

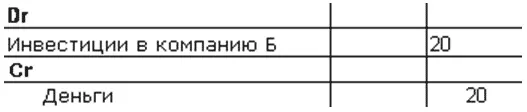

В случае покупки акций компания-покупатель (А) делает следующие записи:

При подготовке сводной финансовой отчетности счет «Инвестиции в компанию Б» взаимоуничтожается в корреспонденции с соответствующей частью собственного капитала компании Б.

Читать дальше

Конец ознакомительного отрывка

Купить книгу