При использовании метода покупки в качестве стоимости покупки используется реальная стоимость компенсации, выплаченной продавцу в обмен на проданные акции или активы. Разница между стоимостью выплаченной компенсации и справедливой стоимостью чистых активов записывается как Goodwill (гудвилл).

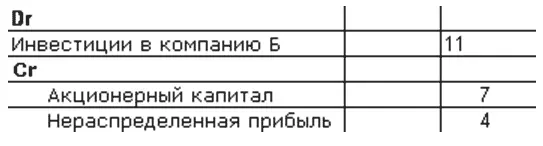

В случае объединения интересовсправедливая стоимость игнорируется, т. е. обе объединяющиеся компании рассматриваются так, будто они являлись единым целым на протяжении всей своей истории. Соответственно, в этом случае величина чистых активов компании Б будет принята равной $ 11 млн. Допустим, что эта величина состоит из $ 7 млн. акционерного капитала и 4 млн. нераспределенной прибыли, и компания А получает все акции компании Б, выпуская дополнительные собственные акции. После поглощения все бывшие акционеры компаний А и Б становятся владельцами только акций «поглотившей» компании А. Никто из владельцев акций не продавал свои акции другой группе акционеров, они просто «объединили интересы».

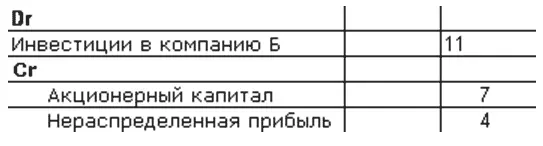

При этом корпорация А запишет свои вложения в акции корпорации Б следующим образом:

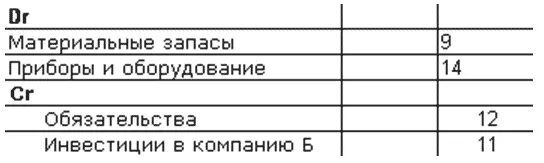

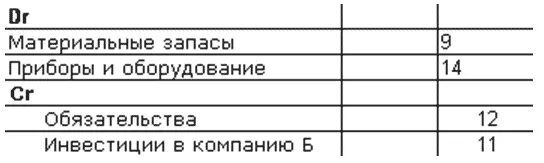

При подготовке же сводной отчетности будут сделаны следующие дополнительные проводки:

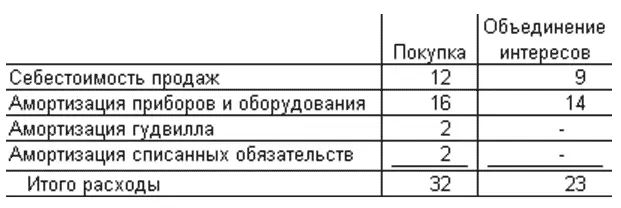

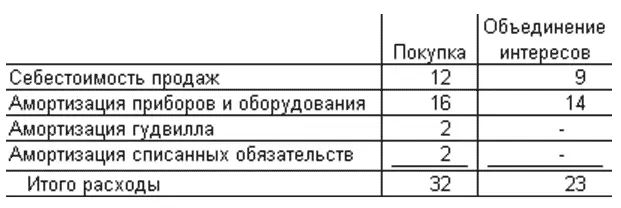

Поскольку при использовании этих двух методов применяются разные способы оценки стоимости чистых активов, отчеты о прибылях и убытках после завершения поглощения также будут отличаться:

Таким образом, при одинаковой выручке использование метода покупки дает на $9 меньшую чистую прибыль, чем в случае объединения интересов. Естественно, причиной тому – превышение справедливой стоимости чистых активов над их исторической стоимостью.

Такое соотношение отнюдь не является правилом, скорее – распространенной тенденцией, благодаря которой образование бизнес-комбинаций по принципу покупки чаще всего ведет к заниженной по сравнению с объединением интересов прибыли последующего периода. Отсюда и вполне понятное стремление менеджеров как можно чаще использовать метод объединение интересов – ведь их «компенсация» зачастую зависит именно от бухгалтерских показателей прибыльности.

Для чего нужна консолидированная (её ещё часто называют «сводной») отчетность, зачем все эти отдельные стандарты, требования и вообще много, казалось бы, необязательной работы и сложностей?

Ответ прост: все дело в том, что отчетность, предоставляемая любой организацией, по сути, тоже является «сводной». Ведь сводная отчетность – это ничто иное, как представление реального финансового состояния некой группы компаний, рассмотренной не с точки зрения их юридического статуса, а с позиций реального контроля за их деятельностью.

Сводная отчетность позволяет видеть группу компаний, объединенных одним управлением, как единое целое: в процессе консолидации из консолидируемых финансовых отчетов убираются все цифры и данные, относящиеся к «внутренним транзакциям». И по сути консолидированная отчетность отличается от неконсолидированных отчетов отдельных компаний только различиями в определениях, что есть «внутреннее» и что «внешнее». Точно так же, как в отчетность отдельной компании не попадают сведения о передаче товаров, скажем, из одного подразделения другому, так и из консолидируемой отчетности исключаются сведения о купле/продаже товаров или услуг между компаниями, объединенными общим управлением. Логика ясна – такие сведения завышают реальную прибыль всей группы, отражая вместо сделок с «посторонними» простое перекладывание из одного кармана в другой.

Впрочем, приведенный пример – лишь одна составляющая действий, производимых при консолидации. Теперь перейдем собственно к процессу.

Стандарты и регулирование

В US GAAP при консолидации финансовой отчетности руководствуются:

1. ARB-43

Chapter 1A, Rules Adopted by Membership

Chapter 2A, Comparative Financial Statements

2. ARB-51

Consolidated Financial Statements (as amended)

3. FAS-94

Consolidation of All Majority-Owned Subsidiaries

В IAS (МСФО) требования к консолидации отражены в стандарте IAS 27 (Сводная финансовая отчетность и учет инвестиций в дочерние компании).

Читать дальше

Конец ознакомительного отрывка

Купить книгу