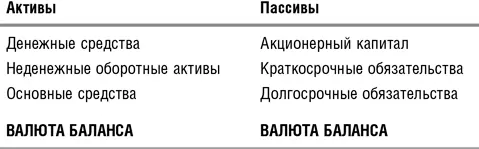

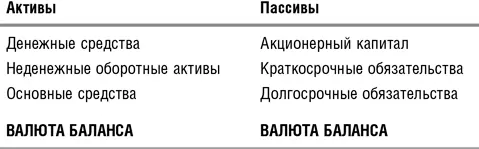

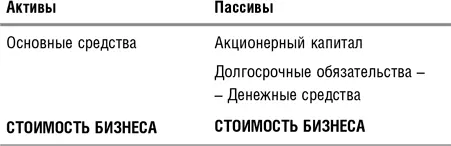

Взглянем еще раз на формулу EV = MV + ND. Посмотрим, что такое валюта баланса компании. Очень упрощенно агрегированный баланс компании выглядит следующим образом:

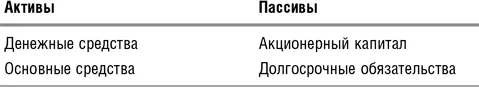

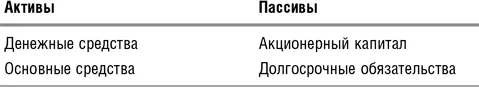

По пассиву валюта баланса представляет собой сумму балансовой стоимости акций, краткосрочных и долгосрочных долгов; а по активу – сумму оборотных активов, подразделяемых на свободные денежные средства и неденежные оборотные активы, и капитальных активов. Неденежные оборотные активы в основном складываются из запасов сырья, незавершенного производства и готовой продукции, иными словами, это выручка завтрашнего дня. Когда же я говорю о стоимости бизнеса, то имею в виду капитальные активы, благодаря которым эта выручка ежедневно создается. Можно грубо предположить, что неденежные оборотные активы финансируются за счет краткосрочных обязательств и примерно равны друг другу. Если мы сократим эти части равенства (под «равенством» имеется в виду валюта баланса), то получим: Cash + FA = MC + D (денежные средства плюс основные средства равны сумме акционерного капитала и долгосрочных обязательств).

Отсюда:

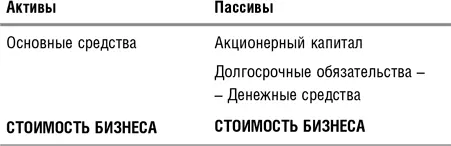

FA = MC + D – Cash , (9)

т. е. стоимость основных средств равна сумме рыночной капитализации компании и ее долгосрочного долга за вычетом ликвидных денежных средств на балансе компании.

Далее предполагается, что имеющиеся в распоряжении компании денежные средства являются свободными, т. е. не используются для финансирования текущей деятельности и в этом смысле представляют собой резервы. По своей экономической сути они представляют собой накопления прошлых доходов, а не инструмент для создания новых. Что касается стоимости бизнеса компании, то, как я уже говорила, она определяется лишь стоимостью ее капитальных активов (основных фондов), их способностью создавать доход. Таким образом, мы получаем вышеупомянутую формулу:

Стоимость бизнеса = Стоимость капитальных активов = Стоимость акционерного капитала + Долгосрочные обязательства – Денежные средства.

Для упрощения понимания определения «стоимость бизнеса» мы использовали в наших рассуждениях баланс компании, в котором все активы и пассивы числятся по бухгалтерской (или балансовой) стоимости. На практике же нас будут интересовать реальные или рыночные стоимости и того и другого. Если бы мы составляли виртуальный баланс компании исходя из рыночных стоимостей ее активов и пассивов, то в капитальные активы у нас попали бы существующие у компании инвестиционные проекты, и их перспективы были бы отражены в рыночной стоимости акций компании. Однако общая логика наших рассуждений верна и для такого, скорректированного, баланса.

Итак, при сравнительной оценке использование в расчетах стоимости бизнеса (EV) (в отличие от прямого сравнения рыночных капитализаций (МС) компании-аналога и оцениваемой компании) позволяет нивелировать погрешность, возникающую из-за разницы в уровне задолженности (который измеряется как доля заемного капитала в общем финансировании компании или как отношение «заемный капитал/собственный капитал» – D/E ratio) и размерах свободных денежных средств у оцениваемой компании и группы аналогов. Эти различия – и, соответственно, погрешность – возникают, поскольку точные аналоги (компании, по всем показателям похожие на оцениваемую) найти крайне трудно. Если бы аналитику при выборе аналогов потребовалось бы еще и контролировать уровни задолженностей и свободных денежных средств оцениваемых компаний и их аналогов (отбирать в качестве аналогов компании с точно такой же структурой капитала, как у оцениваемой), то это сделало бы его работу практически невыполнимой. Но, как мы выяснили, для оценки по аналогии вовсе не требуется подбирать компании, схожие по этому фактору, ведь его влияние на оценку можно учесть путем нехитрых арифметических действий.

Рассчитав сначала мультипликатор с желаемым знаменателем и EV в числителе, аналитик может затем перейти к мультипликатору, содержащему в числителе МС. Если EV = МС + ND, то из этого следует, что:

MC = EV – ND = EV + Cash – D. (10)

Таким образом, стоимость акций компании есть сумма стоимостей ее бизнеса и свободных денежных средств за вычетом ее долгосрочных обязательств.

Читать дальше

Конец ознакомительного отрывка

Купить книгу