• Почему мы решили, что для получения стоимости компании выручку нужно умножать именно на 1,5, а не на 1,3; 1,7 или 0,7?

• Когда мы говорим, что компания зарабатывает $100 в год, то какой отрезок времени мы имеем в виду – прошлый, текущий или будущий год? Хорошо, если ее выручка стабильна, тогда можно не задумываться об этом, а если нет? Например, в прошлом году она заработала $70, в этом заработает $100, а в следующем – $150? А если ее бизнес цикличен, и цикл выглядит так: $80, $90, $100, $90, $80, $90, $100 в год и т. д.?

Поиском ответов на эти и другие вопросы мы займемся в последующих разделах книги.

2.2. Логика мультипликаторов на примере показателя P/E

Начнем наши рассуждения с простейшего и всем известного мультипликатора «цена/прибыль» ( price/earnings – P/E ), который представляет собой отношение цены одной акции к чистой прибыли на одну акцию (за год) и равен, естественно, рыночной капитализации компании, деленной на чистую прибыль компании в целом. Иными словами, P/E показывает, во сколько раз больше инвесторы готовы заплатить за компанию по сравнению с зарабатываемой ею чистой годовой прибылью. Если мультипликатор Р/Е равен 5, то это означает, что инвесторы, покупающие акции компании, готовы платить за них из расчета $5 за $1 годовой чистой прибыли компании. Теперь проведем ряд простейших рассуждений.

Предположим, что компания Х зарабатывает каждый год $1 чистой прибыли, которая полностью выплачивается в виде дивидендов, т. е. доля дивидендов в чистой прибыли (payout ratio) равна 100 %, и так до бесконечности.

Держатель такой акции каждый год получает доход в виде дивидендов:

С = DIV = E × (1 – b ) = E , (1)

где DIV – дивиденды, b – доля реинвестируемой прибыли, т. е. (1 – b ) – доля прибыли, выплачиваемой в виде дивидендов.

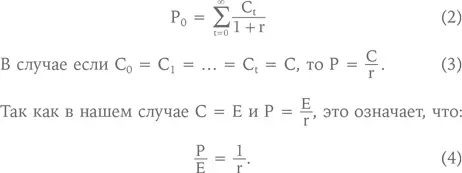

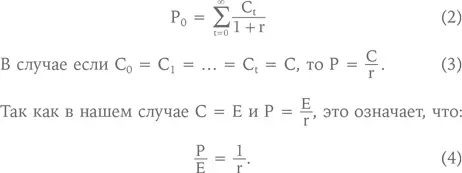

Допустим, что требуемая инвесторами доходность вложений в эту компанию равна 20 %. Сколько будут стоить акции такой компании? Вспоминаем начало учебника по корпоративным финансам. Цена акции есть сумма дисконтированных денежных потоков, приносимых данной акцией в бесконечном периоде:

Таким образом, если компания ежегодно зарабатывает $1 чистой прибыли, то инвесторы, требующие 20 %-ную доходность на свои вложения, оценят ее в $5, а ее мультипликатор Р/Е будет равен 5. Как видно из формулы, в данном случае Р/Е – это коэффициент, обратный норме дисконта.

В простейшей ситуации, когда выплаты по акции составляют $1 ежегодно вплоть до бесконечности, при Р/Е компании, равном 5, требуемая инвесторами доходность на свои вложения равна 20 %, при Р/Е = 4 она составит 25 %, а при Р/E = 10 будет 10 % и т. д.

Понимание того, что при определенных упрощениях мультипликатор Р/Е есть число, обратное норме дисконта, дает нам возможность разобраться, какие предположения лежат в основе грубой оценки компании при помощи этого коэффициента. Традиционное дисконтирование чистой прибыли можно свернуть в более короткую формулу  (где С – ежегодный чистый денежный поток), но только для тех случаев, когда актив приносит одну и ту же чистую прибыль из года в год, а дисконт не меняется

(где С – ежегодный чистый денежный поток), но только для тех случаев, когда актив приносит одну и ту же чистую прибыль из года в год, а дисконт не меняется [19] Такой актив по-английски называют perpetuity, от латинского perpetuum – вечный.

.

Таким образом, когда мы, вместо расчета реальных значений коэффициента Р/Е с использованием данных по компаниям-аналогам, производим деление текущей прибыли оцениваемой компании на норму дисконта, обратную требуемой доходности, или, иначе говоря, капитализируем текущую прибыль оцениваемой компании, мы исходим из предположения о ее стабильности. В каких же случаях описанное применение мультипликатора P/E будет давать наибольшую погрешность в оценке? Это происходит, если чистая прибыль компании нестабильна и текущий год не является типичным! Это может относиться как к компании из цикличной отрасли, так и к быстрорастущей компании и даже к компании, которая будет создана на короткий срок, ведь применение формулы perpetuity подразумевает, что объект оценки живет вечно!

Контрольный вопрос 3 [20] Ответы на контрольные вопросы, которые не обсуждаются в разделе, вы найдете в конце книги.

Предположим, что мы будем оценивать компанию на основе мультипликатора Р/Е, рассчитанного как число, обратное норме дисконта, и применимого к прибыли оцениваемой компании за текущий год. Какую оценку – завышенную или заниженную, – если сравнивать ее с дисконтированием чистой прибыли, мы получим в следующих случаях:

Читать дальше

Конец ознакомительного отрывка

Купить книгу

(где С – ежегодный чистый денежный поток), но только для тех случаев, когда актив приносит одну и ту же чистую прибыль из года в год, а дисконт не меняется

(где С – ежегодный чистый денежный поток), но только для тех случаев, когда актив приносит одну и ту же чистую прибыль из года в год, а дисконт не меняется