Однако, надо понимать, что основным критерием развитого бизнеса является прибыль компании и будущий потенциал развития, поэтому на этот показатель желательно опираться только в комбинации с другими показателями.

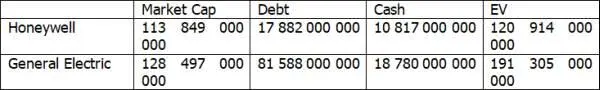

Данный мультипликатор переводится как Enterprise Value, его часто называют справедливая стоимость компании. Он представляет собой сумму рыночной капитализации компании, то есть стоимость всех ее акций плюс все долговые обязательства минус свободные денежные средства.

Enterprise Value = Капитализация + Долговые обязательства – Свободные денежные средства

И действительно, если вы захотите купить определённую компанию, то вам придётся заплатить за все акции акционерам, а также погасить все имеющиеся долги компании, ну и использовать имеющийся кэш для погашения долгов.

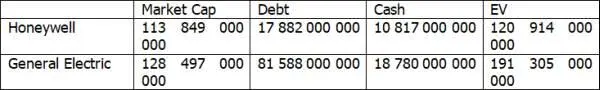

Давайте посмотрим, как выглядят мультипликаторы EV у некоторых компаний. Это можно в том числе посмотреть на таком сайте как этот:

https://www.stock-analysis-on.net/NYSE/Company/Honeywell-International-Inc/Valuation/Enterprise-Value

То есть получается, что справедливая стоимость Honeywell выше, чем ее текущая рыночная капитализация. А если вы решите купить полностью компанию General Electric, то помните, что у нее еще долговых обязательств на более чем 81 млрд долл, а кэша меньше 20 млрд долл.

Мультипликатор EV достаточно полезный показатель, но ещё лучше когда его используют вместе с другими мультипликаторами.

EBITDA – это прибыль до вычета налогов, амортизации и процентов. Данный показатель лучше всего показывает возможность компании платить по кредитам.

Показатель EBITDA полезен тем, что помогает сравнить предприятия с разной долговой и налоговой нагрузкой. Благодаря тому что он не учитывает налоговую нагрузку, можно сравнить предприятия из разных стран, где разные налоги и понять насколько эффективен бизнес этих компаний.

Давайте посмотрим на EBITDA российских компаний. Можно это сделать вот здесь:

https://smart-lab.ru/q/shares_fundamental/?field=ebitda

Как видим, самые высокие показатели у компаний нефтегазового сектора. X5 Retail Group немного опережает Магнит и обе компании в несколько раз опережают Ленту.

Но интереснее будет сравнить этот показатель у компаний из разных стран. Возьмем, например, X5 Retail Group и Walmart

Walmart 31 552 000 000 долл

X5 2 900 000 000 долл

Мультипликатор EV/EBITDA похож на уже известный нам мультипликатор Р/Е – соотношение цены и прибыли, но разница в том, что теперь вместо рыночной капитализации мы используем справедливую стоимость компании, а вместо чистой прибыли – более достоверное значение EBITDA.

Принцип оценки EV/EBITDA такой же, как и P/E – чем меньше, тем лучше, а отрицательное значение, как правило, говорит об убытках.

Возьмем например Магнит. Показатель Р/Е 16.4, а если брать более точные EV/EBITDA, то здесь уже получше – менее 3.72. Это говорит о том, что реальное положение дел лучше, нежели об этом говорит быстрый расчет по мультипликатору P/E. Скорее всего потому, что у компаний большая инфраструктура и они тратят часть прибыли на амортизацию, а также на обслуживание долга.

https://smart-lab.ru/q/MGNT/f/y/

Итак, теперь когда мы уже знаем, что из себя представляет показатель EBITDA, можем посмотреть на другой показатель, который также включает его в себя.

Этот показатель называется отношение чистого долга к EBITDA (Net Debt / EBITDA).

И для начала давайте разберемся почему чистый долг называется чистым, и чем он отличается от совокупного долга компании.

Net Debt

Итак, изначально, у компании имеется совокупный долг или Total Debt. Он означает всю задолженность компании перед внутренними и внешними кредиторами. Но предположим у компании на счетах имеется много ликвидных активов, таких как денежные средства, которые можно мгновенно использовать для погашения этой задолженности. Поэтому для отображения более полной картины о состоянии компании используется другой показатель – чистый долг или net debt, который представляет собой совокупный долг скорректированный на, или можно сказать за вычетом, имеющихся денежных средств и инвестиций.

По балансу зарубежных компаний формула расчета чистого долга или Net Debt будет выглядеть как разница между Total Debt и Cash & Cash Equivalents

Net Debt = Total Debt – Cash&Cash Equivalents

По российским бухгалтерским стандартам формула расчета чистого долга будет состоять из суммы краткосрочных и долгосрочных кредитов и займов за вычетом денежных средств и их эквивалентов.

Читать дальше

Конец ознакомительного отрывка

Купить книгу

![Тимур Казанцев Инвестирование в акции. Практический курс [publisher: SelfPub c оптимизированными иллюстрациями] обложка книги](/books/436305/timur-kazancev-investirovanie-v-akcii-prakticheski-cover.webp)

![Тамара Высоцкая - Бетонное казино [publisher - SelfPub с оптимизированными иллюстрациями]](/books/385750/tamara-vysockaya-betonnoe-kazino-publisher-selfpu-thumb.webp)

![Бабайкин - На пенсию в 35 лет [publisher - SelfPub с оптимизированными иллюстрациями]](/books/385751/babajkin-na-pensiyu-v-35-let-91-publisher-selfpu-thumb.webp)

![Борис Батыршин - Следовать новым курсом [litres с оптимизированными иллюстрациями]](/books/392464/boris-batyrshin-sledovat-novym-kursom-litres-s-op-thumb.webp)

![Кристиан Винд - Нечто из Дарк Маунт [publisher - SelfPub с оптимизированной обложкой]](/books/393230/kristian-vind-nechto-iz-dark-maunt-publisher-self-thumb.webp)

![Тимур Ермашев - Воскрешающий легенды [publisher - SelfPub]](/books/404743/timur-ermashev-voskreshayuchij-legendy-publisher-sel-thumb.webp)

![Светлана Казакова - Дракон и чаровница [publisher - SelfPub] [с оптимизированной обложкой]](/books/406919/svetlana-kazakova-drakon-i-charovnica-publisher-s-thumb.webp)

![Алексей Миллер - Мup [publisher - SelfPub] [с оптимизированной обложкой]](/books/407305/aleksej-miller-mup-publisher-selfpub-s-optimiz-thumb.webp)

![Хайдарали Усманов - Смерть из тени [publisher - SelfPub с оптимизированной обложкой]](/books/432142/hajdarali-usmanov-smert-iz-teni-publisher-selfp-thumb.webp)