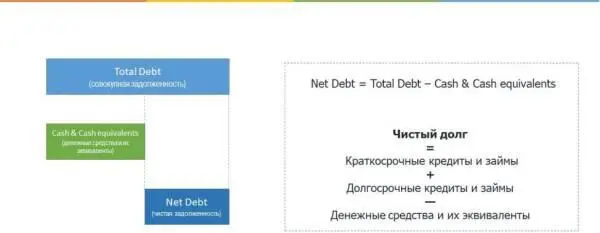

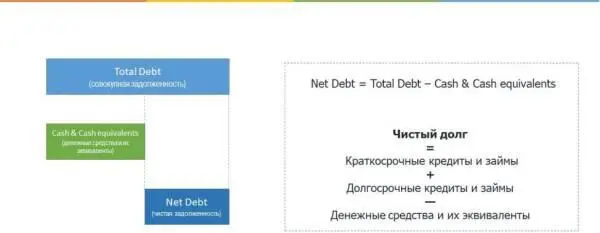

Чистый долг (Net Debt) = краткосрочные кредиты и займы + долгосрочные кредиты и займы – денежные средства и их эквиваленты = Debt – Cash

Под эквивалентом денежных средств подразумеваются не только наличные средства и валюта, но также и все краткосрочные высоколиквидные вложения, которые можно быстро перевести в деньги и использовать их для погашения долга.

Давайте возьмем пример из жизни. Предположим вы взяли у вашего друга в долг 1000 рублей. Это ваш совокупный долг перед ним. Но на самом деле у вас имеется припрятанная где-то заначка в размере 600 рублей, которую вы просто не хотели трогать и держите на черный день. И по сути ваш чистый долг составляет 400 рублей, потому что вы можете использовать эту заначку в размере 600 рублей на частичное погашение совокупного долга.

Нормативы чистого долга будут варьироваться в зависимости от многих факторов, включая отраслевые особенности. Как правило, у компаний из тяжелой, химической, автомобильной промышленности, значение чистого долга высокое, а у компаний из сферы услуг, как правило, наоборот низкое.

Причем, если у компании значение чистого долга вообще отрицательное, то есть денежных средств и их эквивалентов на счетах компании больше чем долга, то это как правило, рассматривается негативно. Потому что это означает, что компания неэффективно использует деньги. В рыночной экономике использование заемных средств дает эффект финансового рычага и позволяет обеспечить рост производства, поэтому если долг отсутствует, либо если наличные средства и ликвидные активы сильно превышают долг, то это рассматривается как негативный показатель.

NET DEBT / EBITDA

Итак, теперь когда мы поняли, что такое чистый долг, давайте перейдем к показателю отношение чистого долга к EBITDA. Он показывает как соотносится долг компании и прибыль, которую она генерирует.

Когда мы видим это соотношение, по сути мы понимаем сколько нам потребуется времени на то, чтобы закрыть задолженность с помощью нашей прибыли после того как мы используем все наши уже имеющиеся денежные средства.

Предположим, у компании долг в 1 000 000 долларов. У нее на счетах имеется 200 000 долларов денежных средств. Компания генерирует 400 000 долларов по EBITDA. Получается ее чистый долг составляет один миллион минус 200 000, то есть 800 000 долларов. А соотношение чистого долга к EBITDA получается 800 000 делим на 400 000, то есть 2. Получается, компания сможет покрыть имеющийся долг в течение двух лет с помощью своих операционных доходов.

Данный показатель позволяет понять насколько критичен для компании большой долг. Если она генерирует хорошие доходы, то в принципе компания может справиться и с большим долгом.

На какие значения нужно ориентироваться при оценке этого показателя?

В целом, чем ниже значение этого показателя – тем лучше для компании. Критическим значением считается показатель выше трех, и он говорит о том, что компании потребуется три года, чтобы покрыть чистый долг с помощью своей операционной прибыли. Но как уже говорил, это относительно, и нормативы для этого показателя будут варьироваться от отрасли к отрасли.

Давайте посмотрим например на показатель чистый долг к EBITDA у компании Аэрофлот.

https://smart-lab.ru/q/AFLT/f/y/

Как мы видим в последние годы он варьируется от 1 до 4. Для такой компании как Аэрофлот это в принципе нормально, потому что авиакомпании берут свои самолеты в лизинг и поэтому у них высокие показатели задолженности. Давайте кликнем на этот показатель и потом кликнем на ссылку сравнить и мы увидим список из более чем 150 российских компаний, проранжированных по этому показателю. Как видим, наибольшие значения по этому показателю у энергетических и промышленных компаний, а если спустимся ниже, то увидим например, Mail.ru Group, Yandex и Qiwi, у которых этот показатель отрицательный. Это означает, что у них либо нет долга, либо наличность на счетах превышает задолженность, и что с денежными потоками у них все хорошо. Давайте проверим. Кликнем на Yandex.

Спустимся вниз. Вот видите, долга у них нет совсем. На балансе у них наличности на 56 млрд. рублей. Теперь посмотрим какая у них EBITDA – да, и EBITDA как раз 51 млрд. То есть кроме того, что у них совсем нет долга, у них еще лежит подушка наличности на 56 млрд на счетах, да еще каждый год компания генерирует более 50 млрд денежного потока, вот поэтому коэффициент чистый долг к EBITDA и составляет минус 1,11.

Читать дальше

Конец ознакомительного отрывка

Купить книгу

![Тимур Казанцев Инвестирование в акции. Практический курс [publisher: SelfPub c оптимизированными иллюстрациями] обложка книги](/books/436305/timur-kazancev-investirovanie-v-akcii-prakticheski-cover.webp)

![Тамара Высоцкая - Бетонное казино [publisher - SelfPub с оптимизированными иллюстрациями]](/books/385750/tamara-vysockaya-betonnoe-kazino-publisher-selfpu-thumb.webp)

![Бабайкин - На пенсию в 35 лет [publisher - SelfPub с оптимизированными иллюстрациями]](/books/385751/babajkin-na-pensiyu-v-35-let-91-publisher-selfpu-thumb.webp)

![Борис Батыршин - Следовать новым курсом [litres с оптимизированными иллюстрациями]](/books/392464/boris-batyrshin-sledovat-novym-kursom-litres-s-op-thumb.webp)

![Кристиан Винд - Нечто из Дарк Маунт [publisher - SelfPub с оптимизированной обложкой]](/books/393230/kristian-vind-nechto-iz-dark-maunt-publisher-self-thumb.webp)

![Тимур Ермашев - Воскрешающий легенды [publisher - SelfPub]](/books/404743/timur-ermashev-voskreshayuchij-legendy-publisher-sel-thumb.webp)

![Светлана Казакова - Дракон и чаровница [publisher - SelfPub] [с оптимизированной обложкой]](/books/406919/svetlana-kazakova-drakon-i-charovnica-publisher-s-thumb.webp)

![Алексей Миллер - Мup [publisher - SelfPub] [с оптимизированной обложкой]](/books/407305/aleksej-miller-mup-publisher-selfpub-s-optimiz-thumb.webp)

![Хайдарали Усманов - Смерть из тени [publisher - SelfPub с оптимизированной обложкой]](/books/432142/hajdarali-usmanov-smert-iz-teni-publisher-selfp-thumb.webp)