Какая из этих моделей является наилучшей? Подходит ли коэффициент бета в качестве приблизительной оценки риска, и коррелирует ли этот показатель с ожидаемыми доходами? Эти вопросы широко обсуждались в течение двух последних десятилетий. Первые проверки модели САРМ показали, что коэффициенты бета и доходы имеют положительную корреляцию. В то же время и другие меры риска (например, дисперсия) продолжали объяснять различия в фактических доходах. Подобный разнобой был отнесен на счет ограничений в методах проверки. В 1977 г. Ролл в своей обширной критике тестов модели предположил, что поскольку рыночный портфель наблюдать невозможно, то модель САРМ соответственно протестирована быть не может, поэтому все тесты такого рода были совместными тестами – одновременно и для модели, и для рыночного портфеля, используемого в тестах. Другими словами, любой тест САРМ может показать только то, что данная модель работает (или нет) при конкретных предположениях, используемых применительно к рыночному портфелю. Следовательно, можно доказать, что в любом эмпирическом тесте, претендующем на критику САРМ, опровержение может касаться только аппроксимаций в отношении рыночного портфеля, а не самой модели. Ролл заметил, что такого способа, с помощью которого можно было бы доказать действенность модели САРМ, не существует, следовательно, отсутствует эмпирическая основа для использования этой модели.

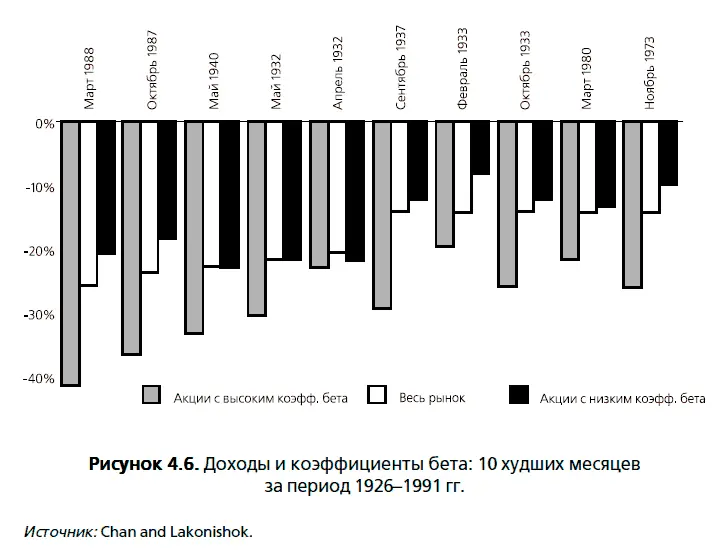

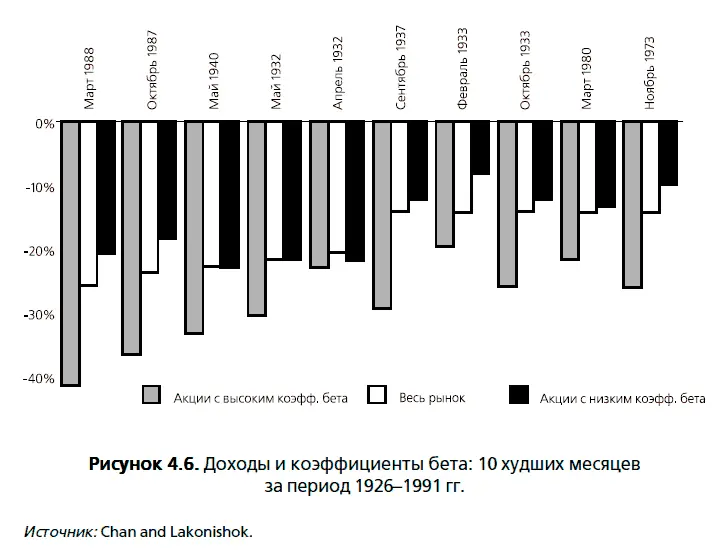

Фама и Френч (Fama and French, 1992) исследовали связь между коэффициентами бета и доходами за период 1963–1990 гг. и пришли к заключению, что корреляция между ними отсутствует. Эти результаты вызвали возражения по трем аспектам. Во-первых, Амихуд, Кристенсен и Мендельсон (Amihud, Christensen and Mendelson, 1992), которые использовали те же самые данные, но применяли другие статистические тесты, показали, что различия в коэффициентах бета фактически объясняют разницу в доходах за данный период. Во-вторых, Котари и Шанкен (Kothari and Shanken, 1995) оценили коэффициенты бета, используя при этом данные за год, а не за более короткие периоды времени, применяемые во многих тестах, и пришли к выводу, что коэффициенты бета объясняют в определенной пропорции различия между инвестициями. В-третьих, Чан и Лаконишок (Chan and Lakonishok, 1993) проанализировали временные ряды доходов за существенно более длительный период (1926–1991 гг.) и выявили положительную корреляцию между коэффициентами бета и доходами, которая была нарушена только в период после 1982 г. Они также обнаружили, что коэффициенты бета являются полезным инструментом для изучения риска в экстремальных рыночных условиях. При этом фирмы, связанные с наибольшим риском (10 % с наивысшим коэффициентом бета), функционируют куда менее эффективно, чем рынок в целом в течение 10 наихудших месяцев для рынка в период между 1926–1991 гг. (рисунок 4.6).

Хотя первоначальные тесты APM обещали больший успех в объяснении различий в доходах, была проведена разделительная линия между использованием этих моделей для объяснения различий в доходах в прошлом и их применением для предсказания будущих доходов. Противники САРМ со всей очевидностью достигли более серьезного успеха в объяснении прошлых доходов, поскольку они не ограничивали себя одним фактором, как это делается в модели САРМ. Подобный учет значительного числа факторов становится более проблематичным, когда мы пытаемся планировать ожидаемые в будущем доходы, поскольку приходится оценивать коэффициенты бета и премии для каждого из этих факторов. Коэффициенты бета и премии для факторов сами по себе изменчивы, поэтому ошибка в оценке может уничтожить все преимущества, которые мы можем получить, переходя от модели САРМ к более сложным моделям. При использовании моделей регрессии, предлагаемых в качестве альтернативы, мы также сталкиваемся с трудностями при оценке, поскольку переменные, прекрасно работающие в качестве вызывающих доверие показателей риска в одном периоде (например, рыночная капитализация), могут оказаться неработоспособными в следующем периоде.

В конечном итоге, живучесть модели оценки финансовых активов в качестве модели, используемой по умолчанию для оценки риска в условиях реального мира, оправдывается не только ее интуитивной привлекательностью, но и тем, что даже с помощью более сложных моделей не удалось внести существенный вклад в оценку ожидаемых доходов. По-видимому, наиболее эффективным способом обращения с риском в современных корпоративных финансах является рациональное использование модели оценки финансовых активов без чрезмерной опоры на исторические данные.

Читать дальше