Предположения. Если инвесторы могут инвестировать без риска и зарабатывать больше, чем по безрисковой ставке, то это означает, что они нашли возможность арбитража [25] Арбитраж (arbitrage) – это извлечение прибыли (во всяком случае именно это является целью) от сделок на разнице цен. Операции, как правило, совершаются одновременно на разных рынках с одинаковыми (или с обладающими такими характеристиками, которые позволяют идентифицировать их как одинаковые) товарами или финансовыми активами. – Прим. ред.

. Предположение, лежащее в основе модели арбитражной оценки, заключается в том, что инвесторы пользуются выгодами возможности совершения арбитража и устраняют их в процессе торгов. Если два портфеля в одинаковой степени подвержены риску, но предлагают различный ожидаемый доход, то инвесторы приобретут портфель с более высоким ожидаемым доходом и продадут портфель с меньшим ожидаемым доходом. Заработанная разница будет безрисковой прибылью. Для предотвращения возможности арбитража два портфеля должны создавать одинаковые ожидаемые доходы.

Подобно модели оценки финансовых активов, модель арбитражной оценки начинает с разделения риска на специфический риск фирмы и рыночный риск. Как и в модели оценки финансовых активов, специфический риск фирмы охватывает информацию, которая влияет в основном на саму фирму. Рыночный риск касается многих или всех фирм и предполагает непредвиденные изменения в определенном числе экономических переменных, включая ВВП, инфляцию и процентные ставки. Включив оба типа риска в модель доходности, мы получаем:

R= E(R) + m + ε,

где R – фактическая доходность, E(R) – ожидаемая доходность, m – компонент непредвиденного риска в масштабе всего рынка, ε – компонент отдельной фирмы. Таким образом, фактический доход может отличаться от ожидаемого дохода либо по причине рыночного риска, либо вследствие специфического риска фирмы.

Источники рыночного риска. Хотя и модель оценки финансовых активов, и модель арбитражной оценки различают риск отдельной фирмы и рыночный риск, они измеряют рыночный риск по-разному. Модель САРМ предполагает, что рыночный риск полностью охватывается рыночным портфелем, в то время как модель арбитражной оценки допускает множество источников рыночного риска, измеряя чувствительность инвестиций к изменениям в каждом идентифицированном источнике. Вообще говоря, рыночный компонент непредвиденных доходов можно разложить на экономические факторы:

R = E(R) + m + ε = R + (Β1F1 + Β2F2 + … + ΒnFn) + ε,

где Βj = чувствительность инвестиции к непредвиденным изменениям в факторе j;

где Fj = чувствительность инвестиции к непредвиденным

Отметим, что измерение чувствительности инвестиции к любому макроэкономическому фактору принимает форму коэффициента бета, который называется фактором бета. В действительности, данный фактор бета во многом сходен с рыночным коэффициентом бета в модели САРМ.

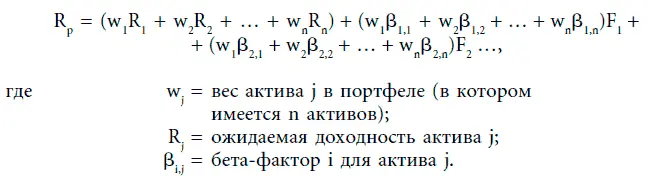

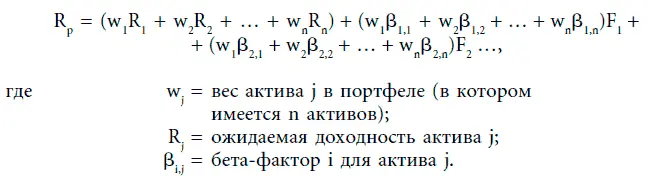

Результаты диверсификации. Преимущества диверсификации обсуждались ранее в контексте разделения на рыночный и специфический риск фирмы. Основные положения этой дискуссии связаны с устранением этой диверсификации специфического риска фирмы. Модель арбитражной оценки привлекает ту же самую аргументацию и приводит к выводу, что доходность портфеля не будет содержать компонент непредвиденных доходов отдельной фирмы. Доход портфеля можно записать как сумму двух средневзвешенных – ожидаемого дохода портфеля и рыночных факторов:

Ожидаемые доходы и коэффициенты бета. Заключительным шагом в этом процессе является оценка ожидаемого дохода как функции только что определенных коэффициентов бета. Заметим сначала, что бета портфеля является средневзвешенной величиной коэффициентов бета различных активов, входящих в портфель. Данная особенность, в сочетании с отсутствием возможности арбитража, приводит к заключению, что ожидаемые доходы находятся в линейной зависимости от коэффициентов бета. Чтобы понять причины этого, предположим, что существуют только один фактор и три портфеля. Коэффициент бета портфеля А равен 2,0, а ожидаемый доход – 20 %. Коэффициент бета портфеля В равен 1,0, а ожидаемый доход – 12 %. Портфель С имеет коэффициент бета, равный 1,5, а ожидаемый доход составляет 14 %. Отметим также, что инвесторы могут вложить половину своего состояния в портфель А, а другую половину – в портфель В, что создаст портфель с коэффициентом бета, равным 1,5, и ожидаемым доходом 16 %. Соответственно, ни один инвестор не станет держать портфель С, пока стоимость этого портфеля не упадет и ожидаемый доход не повысится до 16 %. По тем же причинам ожидаемые доходы каждого портфеля должны находиться в линейной зависимости от коэффициента бета. Если бы этой зависимости не было, то мы смогли бы скомбинировать два других портфеля – один с более высоким коэффициентом бета, а другой с более низким, чтобы добиться более высоких доходов по сравнению с исходным портфелем. Тем самым мы заработали бы более высокий доход, чем тот, который приносит рассматриваемый портфель, создавая возможность для арбитража. Данный аргумент можно распространить на ситуацию с множественными факторами и тем же результатом. Следовательно, ожидаемый доход на актив можно записать следующим образом:

Читать дальше