● Разумно всегда оставлять часть позиции на случай сильного благоприятного движения.

Не стоит закрывать позицию по тейк-профиту сразу же полным объемом. Необходимо развивать привычку устанавливать амбициозные технические цели. Для этого нужно смотреть на более широкий тайм-фрейм и отмечать предыдущие важные максимумы/минимумы. К примеру, если открыта длинная позиция на валютном рынке, то такими тейк-профитами могут быть уровни чуть выше прошлых больших важных максимумов (к рынку акций, однако, эта рекомендация подходит не всегда – там пробитие исторического максимума, как правило, говорит в пользу дальнейшего движения).

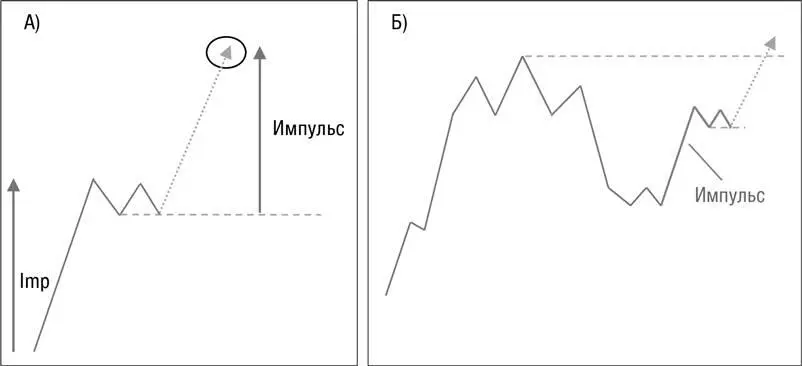

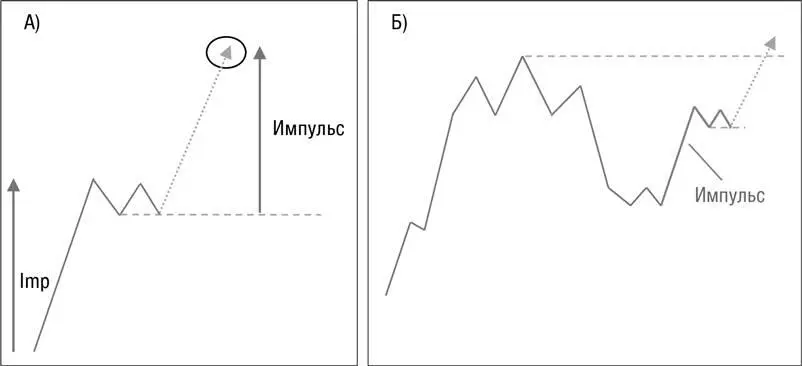

Для фиксированного тейк-профита в случае импульса целями могут быть:

а) уровень минимум коррекции + величина импульса. При этом величина импульса считается ровно с того момента, когда началось сильное резкое движение;

б) уровни, привязанные к ранним важным максимумам на более широком временнóм интервале.

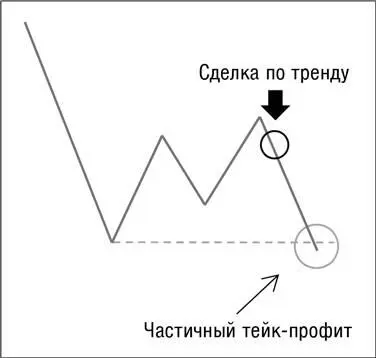

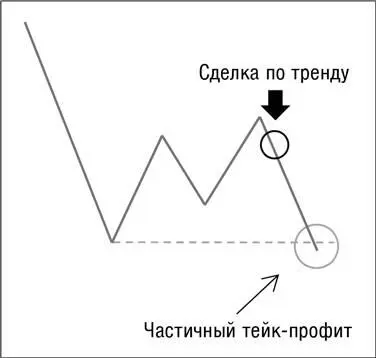

Для контратак, т. е. для engulfing candles (свечей поглощения), тейк-профит можно устанавливать в размере двух свечей поглощения. Я весьма часто был свидетелем того, как после свечи поглощения на 4-часовом или дневном графике цена проходила расстояние, равное еще двум таким свечам. Если вы входите по тренду, на Forex хорошим уровнем для тейк-профита часто является новый максимум (re-high) в случае восходящего тренда и новый минимум (re-low) в случае нисходящего тренда. Эти уровни – цели-минимум для тейк-профита. Когда цена достигает в ходе тренда нового re-high/re-low, я лично часто делаю частичный тейк-профит в размере 30–50 % от позиции. Я временно отхожу от рынка и наблюдаю за тем, как поведет себя цена.

Вполне логично также выходить из позиции или делать частичный тейк-профит при появлении обратного сигнала, т. е. такого сигнала, при котором трейдер вошел бы в позицию в противоположную сторону. Для этого необходимо уметь абстрагироваться от позиции, смотреть на рынок нейтрально и спрашивать себя, открыли ли бы вы обратную позицию, если бы стояли вне рынка.

Разворот тренда

Take-profit неразрывно связан с понятием разворота тренда. Прежде чем описывать такой тонкий момент, как разворот тренда, хотелось бы сказать, что не стоит в принципе часто открывать позиции в расчете на разворот тренда, ибо это суть контртрендовое мышление, носитель которого обречен в долгосрочной перспективе на убытки.

Где умирает один тренд и начинается новый?

● Однозначно заранее по каким-то определенным признакам определить разворот тренда невозможно. Разворот тренда можно констатировать только по факту.

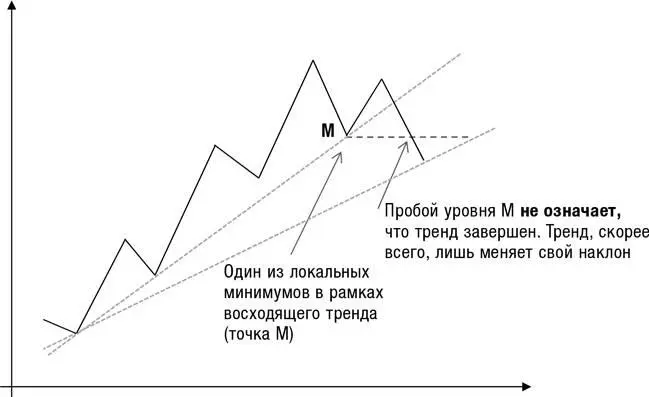

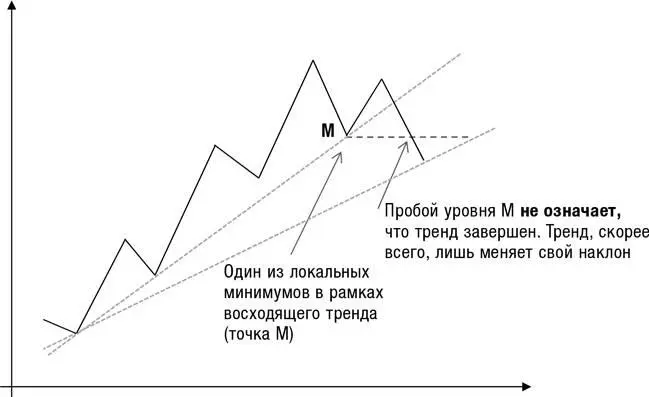

● Тренд не заканчивается и не умирает, как это принято считать, если пробит предыдущий минимум в случае с восходящим трендом или если пробит предыдущий максимум, соответственно, в случае с нисходящим. Скорее наоборот, пробитие предыдущего минимума (в случае восходящего тренда) – хорошая область для покупки. Если пробит предыдущий минимум, это значит, что up-тренд лишь меняет свой наклон, но о его окончании пока говорить рано.

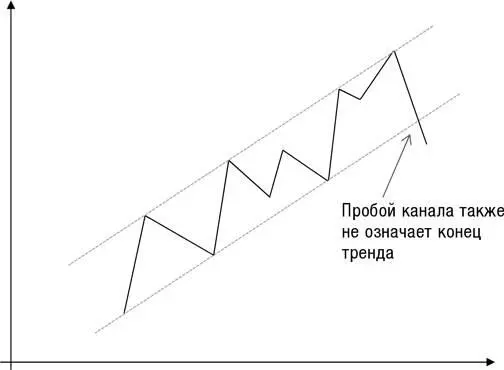

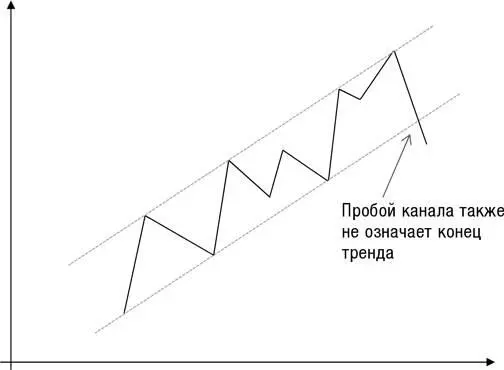

● Тренд также не заканчивается и не умирает, если пробит канал поддержки тренда (в случае восходящего тренда) или если пробит канал сопротивления (в случае нисходящего). Этим также лишь изменяется наклон тренда. На Forex я видел огромную массу случаев, когда цена в ходе восходящего тренда пробивала предыдущий локальный минимум или нижнюю границу канала, но после этого все равно устремлялась вверх:

● Пробитие предыдущего минимума/максимума и заход за канал поддержки/сопротивления – лишь признаки ослабления тренда, которые сигнализируют о возможном развороте тренда в скором времени.

● Весьма часто финальной точкой тренда является новый экстремум после появившихся недавно признаков ослабления (точка R).

Часто, кстати, в месте нового экстремума цена возвращается к каналу, который ранее был пробит, но теперь уже снизу. В этом месте нередко образуются свечи разворотного характера. Зачастую такая формация также сопровождается дивергенциямикомпьютерных индикаторов. Однако все же даже такое сочетание условий не должно провоцировать трейдера на безоглядную игру в расчете на разворот тренда, потому что это сигнал средней силы. Когда цена после появления признаков ослабления тренда рисует новый экстремум, трейдеру целесообразно выполнять частичный take-profit и быть начеку. Есть и психологическая трактовка, почему данная точка (точка R) часто становится разворотной: после достаточно глубокой коррекции у многих рыночных участников зарождается страхи появляется намерение при первой хорошей возможности быстро выйти из позиции. Когда такая возможность возникает (в точке R), на рынок выходит большое количество участников с продажами, и это разворачивает цену.

Читать дальше

Конец ознакомительного отрывка

Купить книгу