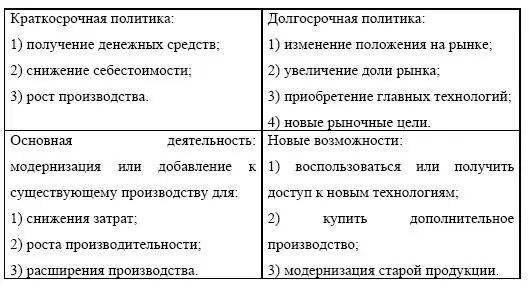

1) способствует ли он каким-либо кратко– или долгосрочным планам предприятия;2) соответствует ли он основной деятельности предприятия или использует ли новые возможности?

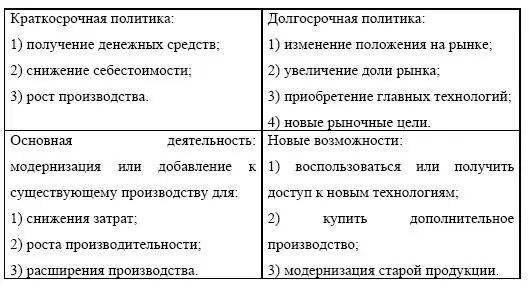

Таблица 7.4. Кратко– или долгосрочная политика

Пример

Стратегическая ценность

Предприятие является давним российским производителем велосипедов. Ему предстоит выбрать один из двух проектов:

1) инвестирование в новую технологию для сокращения издержек производства велосипедов;

2) инвестирование в производственную линию, которая позволит использовать отходы основного производства для выпуска картонной упаковки для фруктового сока. Эта линия будет установлена в ныне неиспользуемом здании.

Предприятие недавно пережило финансовый кризис:

1) прибыль была низкой в связи с высокими издержками;

2) объем сбыта был малым в связи с ростом конкуренции с дешевыми импортными товарами.

Для исправления положения руководство разработало следующую политику:

1) сокращение издержек для увеличения прибыльности и усиления конкурентоспособности по цене;

2) восстановление положения предприятия как ведущего на российском рынке велосипедов.

Какой проект нужно избрать этому предприятию с точки зрения стратегии?

Необходимо рассмотреть стратегическую ценность обоих проектов:

1) проект новой технологии подходит как для кратко-, так и долгосрочной стратегии, используя в качестве ориентира основную специализацию предприятия;

2) проект производства упаковки для сока не соответствует стратегии и не дополняет основную деятельность.

Проект производства упаковки дает большую финансовую прибыль, однако:

1) с учетом нынешнего финансового состояния предприятия ему будет трудно обеспечить финансирование любого проекта;

2) обладая опытом производства велосипедов, на предприятии, возможно, смогут получить финансирование под оправданные проекты в этой области;

3) только после того как будет доказана способность прибыльного руководства основной деятельностью, финансисты подумают над инвестированием в его планы диверсификации.

Если имеются сомнения в стратегической ценности проекта для предприятия, то у других тоже будут основания для этого независимо от потенциальной прибыльности.Проверка реальности (осуществимости) – действительно ли нужен проект – может сэкономить массу времени и усилий.

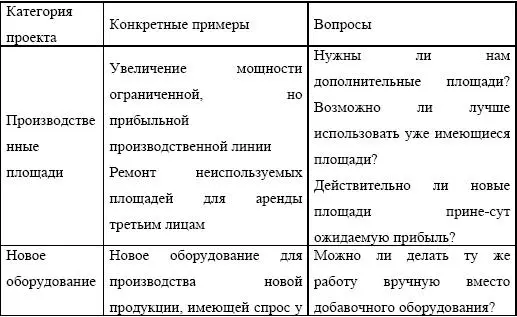

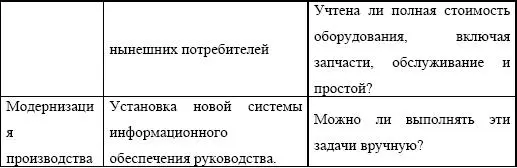

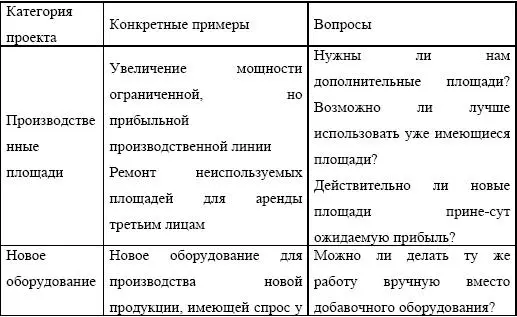

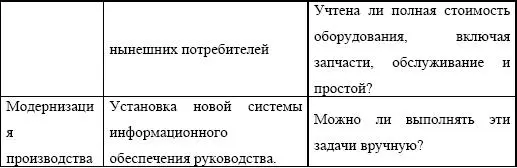

Таблица 7.5. Стратегическая ценность проекта

Для эффективного отбора проектов нужна система оценки проектов.

Финансовая оценка проекта.

Финансовая оценка проекта строится на приростном прогнозе денежных потоков.

Приростные денежные потоки представляют собой изменения в чистом денежном потоке предприятия, происходящие непосредственно в результате принятия того или иного проекта.

Применение приростных денежных потоков позволяет:

1) учесть все денежные притоки и оттоки, связанные с проектом;

2) учесть возросшие требования к оборотному капиталу;

3) исключить из расчета невозвратные издержки, не относящиеся к проекту;

4) учесть вмененные издержки (например, землю, которая нужна для строительства цеха, можно использовать иным образом);

5) оценить накладные расходы на приростной основе, т. е. затраты на увеличение персонала, без назначения существующего персонала для работы в проекте.

Ценность прогноза денежных средств зависит от успешного ответа на следующие вопросы:

1) каков размер каждого потока;

2) каковы точные сроки каждого потока;

3) какова вмененная стоимость инвестирования для получения прав будущих потоков;

4) каков риск (вероятность) получения потоков?

Необходимо всегда проверять следующие сценарии:

1) наилучший исход;

2) наихудший исход;

3) наиболее вероятный исход.

Хороший прогноз денежных потоков всегда:

1) реалистичен;

2) подробен;

3) снабжен хорошо продуманными допущениями.

Первый шаг в подготовке прогноза денежных потоков – выбор валюты. В условиях высокой экономической нестабильности и высоких темпов инфляции выбор валюты очень важен для успешного прогноза денежных потоков.

Читать дальше

Конец ознакомительного отрывка

Купить книгу