Конечно, никто не мешает выплатить организации за свой счет и сумму сверх этого лимита. Так разъяснил Минфин России в Письме от 4 марта 2004 г. № 04-02-05/3/15 «О налогообложении пособий по временной нетрудоспособности». Только учтите, что сумма в пределах среднего заработка, превышающая 15 000 руб., будет также считаться пособием. А вот величина, превышающая средний заработок, уже будет просто выплатой в пользу работника. О пособии говорить уже не придется.

Обратите внимание, что в районах и местностях, где к заработной плате установлены районные коэффициенты, сумма пособия по временной нетрудоспособности, возмещаемая ФСС РФ, определяется исходя из МРОТ без учета районного коэффициента. Об этом сказано в п. 1 Разъяснений Минтруда России от 18 апреля 2003 г. № 2 «О некоторых вопросах обеспечения пособиями по обязательному социальному страхованию граждан, указанных в Федеральном законе „Об обеспечении пособиями по обязательному социальному страхованию граждан, работающих в организациях и у индивидуальных предпринимателей, применяющих специальные налоговые режимы, и некоторых других категорий граждан“ (утв. Постановлением Минтруда России и ФСС РФ от 18 апреля 2003 г. № 20/43).

И, наконец, порядок выплаты пособий, установленный Федеральным законом № 180-ФЗ, когда первые два дня болезни сотрудника оплачиваются из средств работодателя, на «спецрежимников» не распространяется.

Эти правила относятся в полной мере и к предпринимателям без образования юридического лица (которые выступают в качестве работодателей).

Что касается пособий по беременности и родам, единовременного пособия при рождении ребенка, единовременного пособия женщинам, вставшим на учет в медицинских учреждениях в ранние сроки беременности, пособия при усыновлении ребенка, ежемесячного пособия на период отпуска по уходу за ребенком до достижения им возраста полутора лет, социального пособия на погребение или возмещение стоимости гарантированного перечня услуг, согласно части 3 ст. 2 Закона от 31.12.02 г. № 190-ФЗ они выплачиваются в установленных федеральными законами размерах целиком за счет средств ФСС РФ.

Пример. Организация работает по упрощенной системе налогообложения. Фирма платит единый налог с доходов. В марте 2006 г. сотрудник организации болел. В итоге из 22 рабочих дней он был на работе только 18. Непрерывный трудовой стаж сотрудника составляет 10 лет. Следовательно, пособие по временной нетрудоспособности ему выплатят в размере 100 процентов среднего заработка.

Сотрудник трудится на фирме с 2004 г. Следовательно, расчетный период для определения размера пособия – с марта 2005 г по февраль 2006 г. За расчетный период заработок сотрудника составил 187 540 руб., и фактически он трудился 218 дней. Т.е. его средний дневной заработок будет такой:

187 540 руб.: 218 дн. = 860,28 руб.

Величина ежедневного пособия с учетом непрерывного трудового стажа равна той же сумме. Т.е. размер пособия будет 3441,12 руб. (860,28 руб. x 4 дн.). При этом за счет ФСС РФ будет выплачено 145,45 руб. (800 руб.: 22 дн. x 4 дн.). А 3295,67 руб. (3441,12 – 145,45) – за счет средств фирмы.

Работодатели, применяющие специальные режимы налогообложения, а также ПБОЮЛ имеют право на полную компенсацию расходов по государственному социальному страхованию, если добровольно уплачивают взносы на социальное страхование. Размер страхового тарифа – 3 процента. А налоговую базу нужно определять по правилам гл. 24 НК РФ для исчисления единого социального налога.

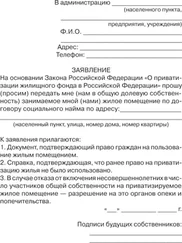

Уплата добровольных взносов начинается с месяца, когда подано заявления о регистрации. Так сказано в п. 4 Правил добровольной уплаты взносов, утвержденных Постановлением Правительства РФ от 5 марта 2003 г. № 144 (далее – Правила добровольной уплаты взносов). Примерная форма такого заявления приведена в Приложении № 1 к Письму ФСС РФ от 24 марта 2003 г. № 02-10/05-1795 «О реализации Постановления Правительства РФ от 5 марта 2003 г. № 144».

В случае, когда страхователь оплачивает пособие по временной нетрудоспособности, сумма, подлежащая перечислению в ФСС РФ, определяется как разность между суммой начисленных страховых взносов и расходами по оплате больничных. Если сумма расходов на выплату пособий по временной нетрудоспособности превышает сумму начисленных страховых взносов, ФСС РФ в общеустановленном порядке выделяет страхователю недостающие средства.

Регистрация организаций в органах ФСС РФ осуществляется с учетом особенностей, связанных с применением Правил добровольной уплаты взносов в соответствии с Порядком регистрации в качестве страхователей юридических лиц по местонахождению обособленных подразделений и физических лиц в исполнительных органах Фонда социального страхования РФ. Этот документ утвержден Постановлением ФСС РФ от 23 марта 2004 г. № 27. В соответствии с п. 7 Правил добровольной уплаты взносов сумма, подлежащая перечислению в ФСС РФ, определяется так: из суммы начисленных страховых взносов нужно вычесть расходы по оплате пособий по временной нетрудоспособности. А страховые взносы перечисляются ежемесячно не позднее 15-го числа месяца, следующего за месяцем, за который они начислены. В том случае, когда сумма расходов на выплату пособий по временной нетрудоспособности превышает сумму начисленных страховых взносов, фонд в общеустановленном порядке выделяет работодателю недостающие средства.

Читать дальше

Конец ознакомительного отрывка

Купить книгу