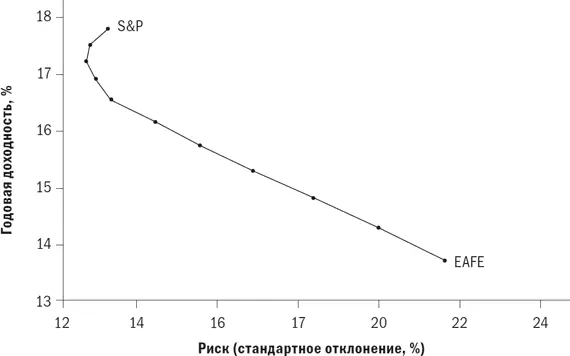

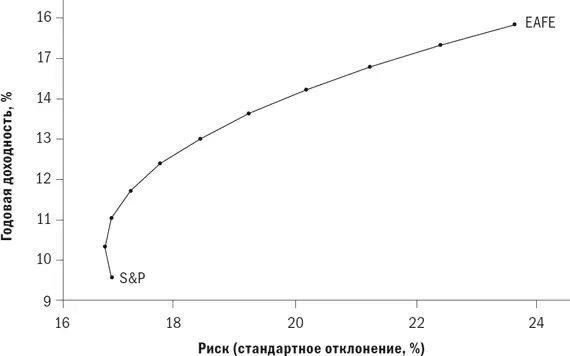

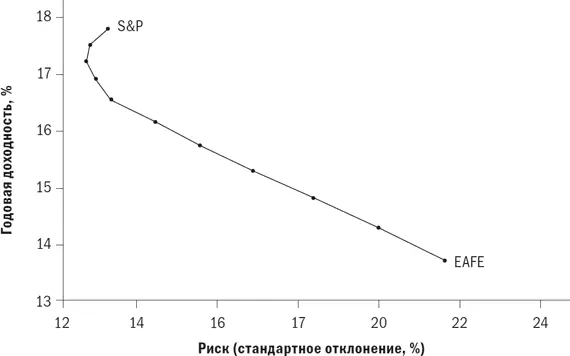

Это выглядит неправдоподобно хорошо? Да, это так. Посмотрим, как выглядели 20 лет с 1979 по 1998 г. (рис. 4.4). Можно распрощаться с «бесплатным сыром». Хотя при первых двух добавлениях акций EAFE риск снижается, уменьшается также и доходность. И после этого риск и доходность резко идут вниз. В 2000 г., когда я работал над этой книгой, гуру говорили нам: «Оставайтесь дома, чтобы получить более высокие доходы. Покупайте бумаги только известных компаний. Диверсифицируйте портфель с помощью иностранных бумаг только на свой страх и риск. И если вы должны инвестировать за рубежом, делайте это лишь там, где можно получить какую-то выгоду».

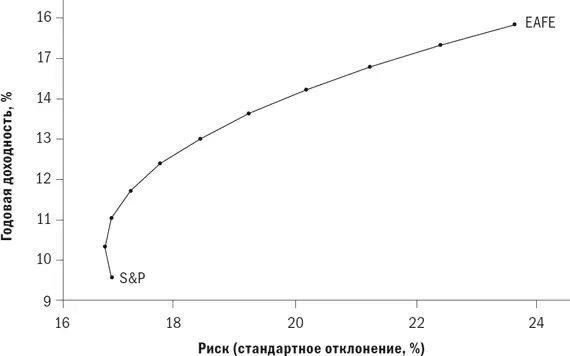

Рис. 4.3. Соотношение акций S&P 500 и EAFE, 1969–1988 гг.

Рис. 4.4. Соотношение акций S&P 500 и EAFE, 1979–1998 гг.

Небольшое отступление. Расскажу вам о сфере поведенческих финансов позже, но это идеальный пример так называемой недавности (recency) – самой большой ошибки, которую совершают даже очень опытные инвесторы. Это относится к нашему стремлению неограниченно экстраполировать последние тренды в будущее. Если говорить более официально, это относится к излишнему вниманию к последним, но неполным данным в ущерб более старым, но более полным. Человеку свойственно придавать большее значение недавним ярким событиям. Читатели определенного возраста живо вспомнят длительный период инфляции 1970-х – начала 1980-х гг. В то время было трудно вообразить, что это экономическое наказание когда-нибудь закончится. Единственные доступные тогда активы – недвижимость и золото. И если вам выпадало несчастье владеть тем, что называлось «бумажными активами» (акциями и облигациями), то это было равносильно потере головы. Еще больше читателей вспомнят смешанное чувство ужаса и благоговения, которое вызвала десять лет тому назад (в начале 1990-х гг. Прим. ред. ) доблесть японской экономики. Жемчужины недвижимости Соединенных Штатов покупались как пачки стирального порошка «по специальной цене», а знаменитые промышленные концерны США казались неспособными противостоять великой мощи корпоративного Токио.

В обоих случаях инвестиционные решения, основанные на этих представлениях, привели бы к краху. И акции японских компаний, и акции компаний, занимающихся добычей драгоценных металлов, с тех пор представляют собой неприглядный объект для инвестирования. На страницах этой книги регулярно повторяется одна мысль: вы должны уметь видеть разные плоскости финансовой сферы, чтобы можно было их игнорировать.

Теперь, когда мы определились с тем, что популярная идея международной диверсификации была отравлена низкой эффективностью иностранных акций, что показывают «полные» данные? На рис. 4.5 представлен график соотношения риска и доходности за 30-летний период с 1969 по 1998 г. За этот период доходность акций S&P (12,67 %) и EAFE (12,39 %) оказалась почти одинаковой. Обратите внимание на то, как близко друг к другу находятся значения доходности портфеля на оси у : разница между ними составляет менее 1 %.

Обратите также внимание, насколько деформирован график. Портфели, включающие до 80 % акций EAFE, показывают более высокую доходность, чем любой из активов сам по себе. Портфели, включающие до 40 % акций EAFE, имеют также более низкий риск, чем любой из активов сам по себе. Не может быть сомнений в том, что за прошедшие 30 лет международная диверсификация поработала превосходно.

Насколько полными являются хотя бы данные за 30 лет? Хороший вопрос. Помните, что годы с 1914-го по 1945-й не отличались особой благосклонностью ко многим рынкам акций. Биржи Японии и Германии большей частью пострадали от военных действий, и почти вся частная собственность стран Латинской Америки и Восточной Европы была экспроприирована военными и аппаратчиками, которые не уделяли должного внимания даже базовому курсу экономики. Два ученых – Уилл Гетцман из Йельского университета и Филипп Джорион из Калифорнийского университета – проанализировали доходность после 1920 г. за пределами Соединенных Штатов и попытались измерить ущерб, причиненный глобальной инвестиционной стратегии в результате этого вымирания рынков. Они выяснили, что Соединенные Штаты имели самую высокую в мире доходность акций, примерно на 8 % выше инфляции; Канада, Великобритания, Швейцария, Швеция и Австралия следовали за ними на близком расстоянии. Однако многие другие страны, особенно те, которые мы называем развивающимися, имели значительно более низкую доходность, из которой часть в действительности была отрицательной. Если вы прочтете эту работу, указанную в разделе «Библиография», имейте в виду, что представление доходности может ввести вас в заблуждение. Отчеты о доходности даются с поправкой на инфляцию, и в них не включаются дивиденды. Таким образом, доходность в США обычно заявляется на уровне около 4 %. К этому следует прибавить средний дивиденд в размере 4 % (получаем реальный совокупный доход 8 %) плюс 3 % (поправка на инфляцию) – получаем номинальный совокупный доход 11 %.

Читать дальше

Конец ознакомительного отрывка

Купить книгу