Энергичные оптимизаторы подхватили возможность работы с самозанятыми как отличную идею для экономии налогов. Советуя уволить сотрудников и оформить их как самозанятых, устроить их в штат к родственникам, друзьям, поменяться сотрудниками и предлагая другие подобные рискованные конструкции, которые трещат по швам и разваливаются при сдаче первой отчетности.

Не стоит доверять подобным советам. Вряд ли вы сможете организовать убедительные миграции, управлять без риска и потерь разбросанным по другим офисам персоналом и пытаться скрыть ваши схемы от проверяющих. У них достаточный арсенал средств и методов налогового контроля: уже начались оперативные проверки персонала в офисах, продолжаются допросы работников. К налоговым проверкам подключаются и трудовые инспекции.

Стоит учитывать непонимание и недовольство сотрудников в связи с принудительным переводом в «псевдо» самозанятые. Люди теряют соцпакет и право на формирование пенсионного стажа. Уверены, что сотрудник или члены его семьи не напишут жалобу в трудовую или налоговую инспекцию об ущемлении трудовых прав? Вряд ли такая игра стоит свеч. Советую так не делать, не рисковать.

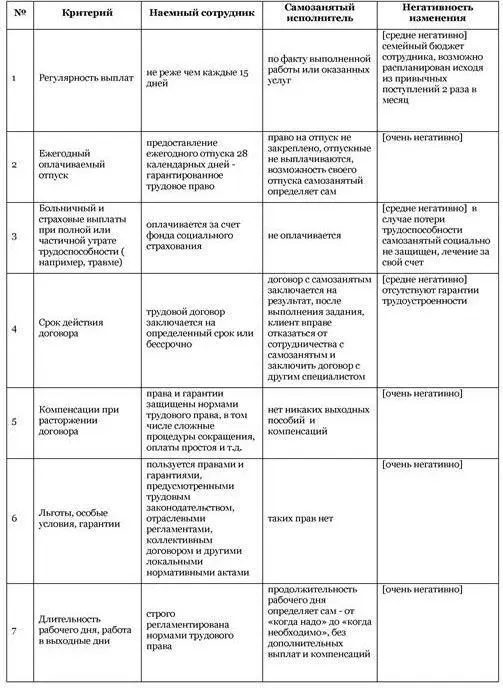

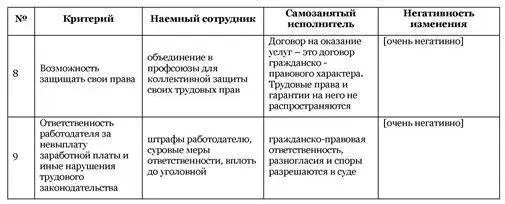

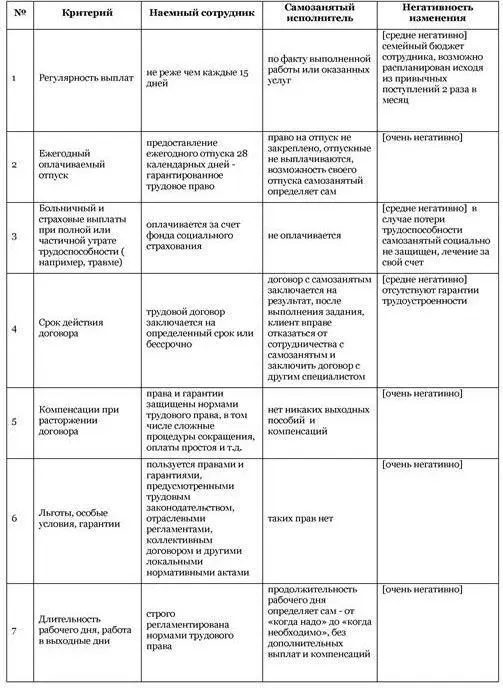

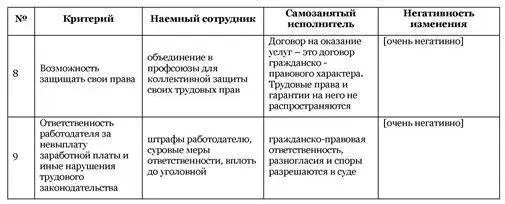

Что теряют наемные сотрудники при переводе в «самозанятые»

Наступление на гарантии, закрепленные за наемными работниками трудовым законодательством, и принудительное вытеснение из штата в «самозанятые» могут возбудить активных трудящихся побороться за свои права.

Экономьте на налогах законными способами!

Для успешной и безопасной работы с самозанятыми заключить договор подряда недостаточно. Требуется смысловая перезагрузка бизнеса — изменение подхода к выполняемым функциям, технологиям, режиму работы и системам оплаты — то есть перенастройка существующих процессов или введение совершенно новых.

Не каждый сотрудник, выполняющий трудовую функцию — исходя из логики и характера своей работы — сможет стать самозанятым. Надо учитывать всё: особенности вида деятельности компании, должностные обязанности сотрудника, режим его работы, непрерывность процесса, который может зависеть от объема работы, а может не зависеть от него. Нужен основательный и взвешенный подход — по каждой должности и каждой штатной единице.

При работе с самозанятыми бизнес получает ряд преимуществ, отказываться от которых просто неразумно. А практичный бизнес от выгоды низкозатратного режима налогообложения и не думает отказываться. Работа с самозанятыми дает заказчикам уникальную преференцию: платить налоги с зарплаты как минимум на 7 % меньше, а при умелом раскладе снижая их на 37 %.

Сотрудничая с самозанятыми грамотно, бизнес получает беспрецедентную возможность:

1) существенно экономить на налогах;

2) отказаться от серых зарплат и сомнительных схем;

3) навести порядок в рабочих процессах;

4) исключить необходимость наличного расчета с сотрудниками;

5) достигать положительный результат при существенной экономии ресурсной базы.

Уверена, что у вас получится приложить усилия и добиться желаемого. И цель — получить прибыль на законных основаниях — оправдает средства.

При грамотном подходе и соблюдении перечисленных мер предосторожности, работа с самозанятыми будет для вас и несложной, и взаимовыгодной!

Глава 12. ИП в самозанятые тоже можно. Но нужно ли?

Может ли индивидуальный предприниматель (ИП) перейти в «самозанятые»? Как это сделать? Стоит ли ИП становиться «самозанятым» — выгодно ли это? Такие вопросы возникли у многих индивидуальных предпринимателей после введения нового налога на профессиональный доход (НПД).

Спецрежим может быть только один

ИП не могут совмещать самозанятый спецрежим с другими налоговыми режимами — «упрощенкой», патентом, ЕНВД, ЕСХН. Также ИП не могут совмещать предпринимательскую деятельность, доходы которой облагаются НДФЛ, с деятельностью в качестве самозанятого.

Например, ИП не может применять ЕНВД по общепиту, оказывать услуги по перевозке на УСН и в свободное от работы время заниматься репетиторством в статусе самозанятого.

Читать дальше

Конец ознакомительного отрывка

Купить книгу