С учетом изменений в современной экономике и усложнением финансовой деятельности вообще, посредническая деятельность в финансовой сфере становится специализированной как по видам финансовых продуктов, так и по функциональным особенностям бизнеспроцессов.

Финансовый посредник принимает на себя финансовые обязательства и, следовательно, финансовые риски. Прямой посредник связан с каналами распределения финансовых продуктов, он получает вознаграждение (например, в виде процента) от субъекта финансовых отношений, интересы которого он представляет. Возрастание количества предлагаемых на финансовом рынке услуг приводит к индивидуализации предпочтений потребителей финансовых услуг, к развитию каналов их распространения. Кроме того, в современных условиях финансовые учреждения осуществляют не только посреднические функции, но и сами выступают в качестве производителей и потребителей различных финансовых продуктов (прежде всего, долгосрочных) [24] Наряду с традиционными функциями, финансовые посредники выполняют важнейшую функцию перераспределения значительных средств с потребительского рынка в долгосрочное инвестирование реального сектора экономики. Этот подход предлагает рассматривать финансовое посредничество не узко (с функциональной точки зрения), а более широко – с институциональных позиций. В этом контексте подчеркивается самостоятельная роль и место финансового посредничества в экономике: они могут создавать новую (добавочную) стоимость, следовательно, являются не только фактором экономического роста, но и сами генерируют расширенное воспроизводство [см.: 13].

.

Эти позиции верны и для страховых услуг. Так, в современных развитых экономических и финансовых системах страховые организации предоставляют страховые услуги в диапазоне от 500 (европейские страховщики) до 3000 (страховые компании в США) различных видов [25] Для сравнения: российские страховые компании предоставляют до 200 видов страховых услуг [см.: 18, с. 33].

. Значимость страховых посредников в современных условиях иллюстрирует следующий факт. По данным BIPAR (Европейская федерация страховых посредников), в 20 странах ЕС страховыми посредниками было генерировано в 2008 г. более 80 % общего объема страховых премий [7].

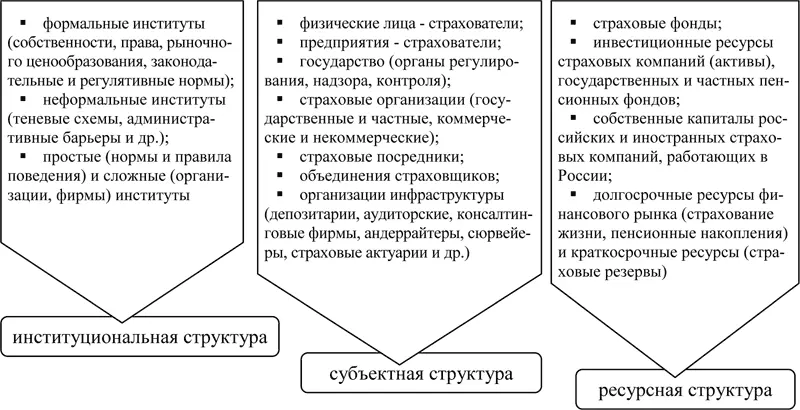

На наш взгляд, конструктивным является подход, согласно которому страхование рассматривается комплексно, как единая система, с учетом особенностей ее организации, функциональной направленности субъектов страховых отношений, институциональной и ресурсной структуры, взаимосвязей между участниками финансовых отношений как внутри страховой сферы, так и с внешней средой. В специальной литературе в рамках такого подхода определяют национальную страховую систему (НСС) [10; 18, с. 83–89].

Данный подход позволяет:

– четко обозначить рыночный и нерыночный сегменты (сектора) в НСС;

– в нерыночном секторе структурировать звенья государственного и негосударственного страхования;

– уточнить совокупность условий для развития рыночного сектора НСС: развитие института собственности; наличие контрактных отношений; стимулирование конкуренции и т. д.;

– в качестве отдельного звена выделить формальные и неформальные институты, подсистемы законодательства, регулирования, надзора, контроля и саморегулирования;

– обосновать количественные и качественные характеристики НСС, индикаторы зрелости институтов НСС;

– сформировать аргументированный взгляд на направления развития как отдельных звеньев, так и всей НСС.

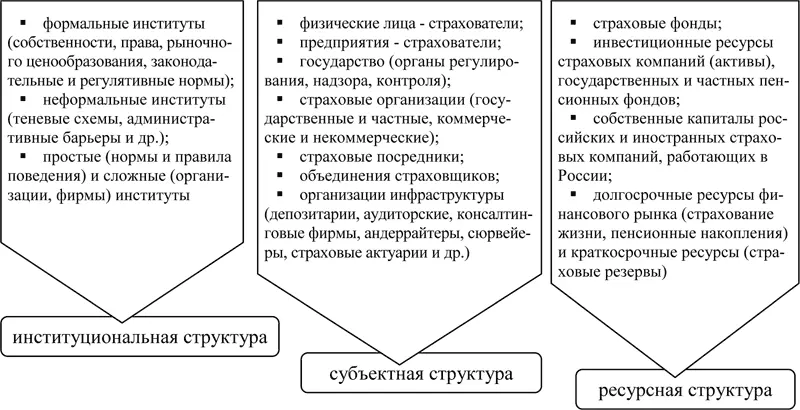

Структурирование НСС по субъектному критерию позволяет определить место страховых организаций и страховых посредников в НСС как отдельных субъектов страховых отношений (см. рисунок), субъектов, имеющих определенное функциональное целеполагание. Сама НСС является подсистемой финансовой (финансово-кредитной) системой страны и взаимодействует с другими ее подсистемами. Архитектура НСС формируется на основе общих принципов и закономерностей развития страхования, развивается с учетом национальной специфики, эффективности регулирования, зрелости финансовых институтов и уровня культуры финансового поведения участников финансовых отношений.

Структура национальной страховой системы (НСС) России Составлено по материалам: Страхование: учебник / под ред. проф. И. П. Хоминич [18, с. 83–89].

Читать дальше

Конец ознакомительного отрывка

Купить книгу