Кредитные вложения в экономику – остатки по ссудам, которые предоставлены банковской системой экономике РФ. На сегодняшний день кредитование осуществляется как за счет собственных средств коммерческих банков, так и за счет средств ЦБ РФ, предоставляемые через коммерческие банки предприятиям и организациям для финансирования федеральных и межгосударственных целевых программ.

Кредитные вложения:

1) краткосрочные (до 1 года);

2) долгосрочные (свыше 1 года).

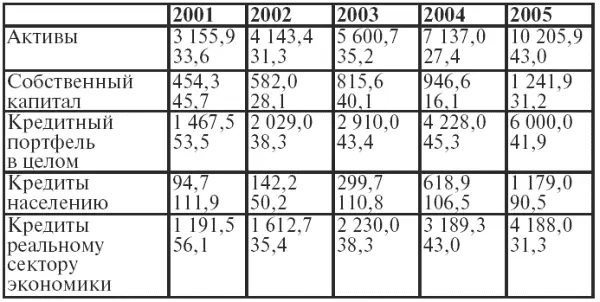

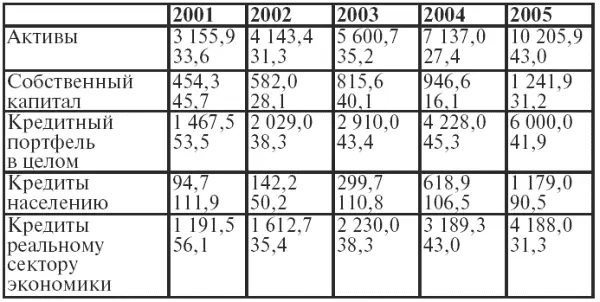

Динамика развития банковского сектора РФ наиболее наглядно представлена в таблице 14.

Таблица 14

Динамика развития банковского сектора РФ в 2001–2005 гг. (в млрд руб. – по данным на конец года, в % – по итогам года)

Проценты за кредит

Статистика процентных ставок или проценты за кредит – это статистика цен особого вида.

Задача статистики процентных ставок– краткосрочный учет условий выплаты процентов по выбранным видам вложений, кредита и ценных бумаг для того, чтобы можно было сделать вывод о тенденции изменения в развитии процентных ставок.

Процентная ставка– величина процента за кредит, которая представляет собой отношение размера дохода от ссуды к сумме ссуды, которая устанавливается кредитной организацией по соглашению с клиентом, если иное не предусмотрено федеральным законом. В одностороннем порядке кредитная организация не имеет права изменять процентные ставки по кредитам, вкладам (депозитам), комиссионное вознаграждение и сроки действия этих договоров с клиентами, помимо случаев, предусмотренных федеральным законом или договором с клиентом.

Учетная ставка– это процентная ставка, которую берут кредитные учреждения за покупку векселей.

Для анализа и прогнозирования формирования рынка кредитных ресурсов статистика изучает динамику процентов за кредит Центрального банка и коммерческих банков.

В зависимости от вида кредитных договоров на основную сумму кредитов существуют различные способы начисления процентов. Соответственно, бывают и разные виды процентных ставок на каждый конкретный кредит или конкретный период его возврата.

В зависимости от того, меняется ли процент за кредит за период его возврата, различают следующие показатели.

1. Простые процентные ставки:

I = Р × Т × С,

где I – сумма процентов, которые выплачивает клиент за все время использования кредита;

Р – первоначальный размер кредита;

Т – срок кредита;

С – ставка наращения кредита.

Если надо рассчитать всю сумму, которую клиент должен выплатить банку, то формула простых процентов имеет следующий вид:

S = Р + I = Р (1 + ТС ),

где S – наращенная сумма кредита.

Наращенная сумма кредита представляет собой всю сумму денег, которую клиент должен вернуть банку, – величина первоначального кредита плюс проценты (плата) за использование ссуды.

Выдаются под простые проценты, в основном, краткосрочные, небольшие кредиты. Помимо этого, на практике проценты не присоединяются к сумме кредита (ссуды, долга), а периодически выплачиваются по фиксированной процентной ставке. Следовательно, ссуды с простым процентом и фиксированной ставкой выдаются, если рассчитываются:

1) точные (фиксированные) проценты на конкретный период (в основном в днях);

2) обычные проценты с фиксированным периодом (в днях);

3) обыкновенные проценты с приблизительно фиксированным сроком выдачи ссуды.

Простые процентные ставки с начислением процентов в смежных календарных периодах рассчитываются по формуле:

I = I 1 + I 2 = Р Т 1 С + Р Т 2 С.

Ролловерные кредиты (кредиты реинвестирования):

D = (1 + Т 1 С 1) + (1 + Т 2 С 2) +… + (1 + ТtСt )

Если периоды начисления и ставки не меняются, то имеем следующую формулу:

S = Р (1 + ТС ) × m ,

где m – количество реинвестиций.

2. Сложные процентные ставки.

Проценты выплачиваются при долгосрочных кредитных операциях, в основном, не сразу после их начисления, а присоединяются к сумме долга, т. е. применяется правило сложного процента. В отличие от простых процентов, база для начисления сложных процентов меняется во времени.

Абсолютная сумма начисляемых процентов возрастает и процесс накопления величины долга происходит с ускорением.

Читать дальше

Конец ознакомительного отрывка

Купить книгу