В частности, в ранее цитируемой работе Л. Бутильоне с соавт. (2014) показано, что неверные оценки потенциального выпуска или ошибки в оценке ставки дисконтирования или темпов роста ВВП различных стран вели к ошибкам в оценке долгового потенциала и неверным политическим решениям или проблемам со стороны инвесторов, покупающих долговые обязательства, относящиеся к данным странам. В качестве примеров авторами рассмотрены кейсы Греции [22] Случай связан с тем, что инвесторы в преддверие финансово-экономического кризиса 2007–2009 гг. переоценивали ВВП данной страны (завышали числитель в модели (1.2)). Ссылаясь на оценки МВФ, авторы утверждают, что к 2008 году реальный ВВП Греции был на 10 % выше его потенциального уровня.

, Ирландии [23] Здесь ошибки инвесторов были связаны с неверной оценкой ожидаемых темпов роста выпуска (занижение знаменателя в модели (1.2)). Авторы замечают довольно резкие и широкие колебания в оценке ожидаемых темпов роста ирландской экономики. В середине 1980-х гг. прогноз роста был на уровне 2 % в год. К 1998 году оценка долгосрочного роста превысила 9 %. Позднее (до периода 2009–2011 гг.) оценки снижались. Именно эта волатильность потенциального роста могла ввести в заблуждение инвесторов, покупающих ирландский долг.

и Италии [24] На этот раз речь идет о таком факторе долговой емкости, как ставка дисконтирования. Присоединение Италии к еврозоне сузило премию итальянского долга над немецким. Это означало снижение ставки дисконта и резкое повышение долгового потенциала Италии. Однако кризис и посткризисные проблемы обусловили последующее расширение спрэда, которое негативно сказалось на цене итальянского долга. Оно же повлекло сокращение чистой приведенной стоимости будущего выпуска и, соответственно, снижение долгового потенциала итальянской экономики.

.

Отдельную группу показателей, используемых в анализе долга на макроуровне, составляют показатели, характеризующие устойчивость долга, а также тяготу долговых обязательств для заемщиков (эмитентов долговых обязательств). К первым и названных следует отнести такой показатель, входящий в число показателей мирового развития Всемирного банка (WDI) [25] The World Bank Group. URL: https://databank.worldbank. org/source/world-development-indicators

, как «Необслуживаемые кредиты к общей сумме кредитов банков (%)».

Ко второй категории следует отнести такие показатели, как « Кредитное плечо» (или левередж, leverage ), которое на агрегированном уровне выражается как отношение суммы долговых обязательств определенной категории заемщиков (институциональных единиц) к их доходу. Левередж хорошо помогает отслеживать рост тяготы долга, появление признаков избыточного кредитования и предсказывать возникновение финансовых уязвимостей.

Другим важным в обозначенном смысле индикатором является коэффициент обслуживания долга (debt service ratio, DSR) . Данный индикатор отражает долю расходов, покрывающих выплату процентов и амортизацию долга, в доходах (страны, региона, сектора). Эти расходы заемщиков определяются ранее принятыми финансовыми решениями и могут повлиять на устойчивость заемщиков в случае колебаний доходов, а также изменений иных обстоятельств, складывающихся на рынке залогов, денежном рынке и пр.

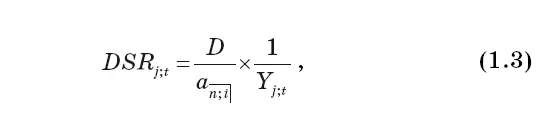

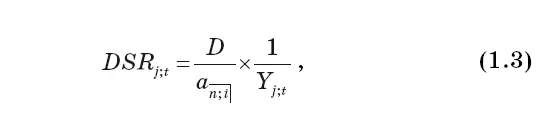

Приведем формулу расчета показателя DSR, принятую Банком международных расчетов [26] См. методологический комментарий в работе: Drehmann M., Illes A., Juselius M., Santos M. How much income is used for debt payments? A new database for debt service ratios // BIS Quarterly Review. September 2015. Р. 89—103.

. Она строится на стандартной формуле расчета расходов заемщика по кредиту с амортизацией долга на текущий (ближайший) период (год) [27] В русскоязычных источниках величина таких платежей называется срочной уплатой. См., например: Криничанский К.В. Основы финансовых вычислений: Учебник. М.: Прометей, 2019. Гл.11.

. Агрегированный показатель DSR для сектора j в момент времени t рассчитывается следующим образом:

где D j , t – общий объем долга сектора j в момент времени t, Y j , t – совокупный доход, доступный для платежей по обслуживанию долга [28] Чтобы рассчитать доход, доступный для обслуживания долгов домохозяйств или нефинансовых корпораций, требуется увеличить валовой располагаемый доход (GDI) за счет валовых процентных платежей, поскольку GDI измеряет доход после таких выплат. В случае нефинансовых корпораций также требуется добавить дивиденды, поскольку они носят дискреционный характер и могут быть уменьшены, если выплаты по обслуживанию долга станут слишком большими. См. об этом: Дреманн М., Илес А., Юселиус М., Сантос М., указ. соч.

, a n ; i – коэффициент приведения финансовой ренты постнумерандо, вычисляемый по формуле:

Читать дальше

![Константин Кривчиков - Тропами Снайпера. Долг обреченных [litres]](/books/392410/konstantin-krivchikov-tropami-snajpera-dolg-obreche-thumb.webp)