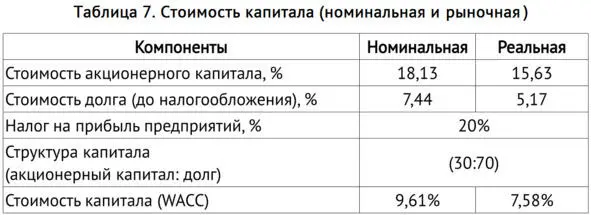

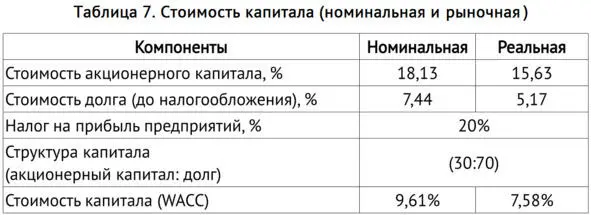

• Структура капитала: предполагалось соотношение [акционерный капитал: долг] на уровне [30:70].

• Налоги на прибыль предприятий: 20%

• Долгосрочная ставка инфляции: так как финансовый анализ выполнялся в реальных терминах, то для обеспечения его взвешенности и справедливости была необходима оценка долгосрочной ставки инфляции в РФ. Для определения долгосрочной ставки инфляции на рынке США традиционно используется спред доходности 5-летних казначейских облигаций, индексированных с учетом инфляции (TIPS), и 5-летних казначейских облигаций США. Разница между этими двумя видами облигаций состоит в том, что купонные выплаты и погашение основной заёмной суммы для TIPS привязано к инфляции (корректируется с учетом индекса потребительских цен). Ожидаемый уровень инфляции, рассчитанный по такой формуле, составляет 2,16%. 59 59 Приведённый расчётный уровень инфляции довольно серьёно отличается от индикаторов инфляции, рассчитываемых ЦБ РФ или Минэкономразвития России. Автор не будет открывать здесь дискуссию относительно обоснованности приведённого уровня инфляции и предлагает каждому интересующемуся провести такой расчёт самостоятельно или принять другую, приемлемую для него оценку.

Эти допущения привели к следующим показателям стоимости капитала (Таблица 7 ниже).

4.2.2. Структура затрат на строительство и эксплуатацию станций

Наилучшим источником сведений о реалистичном уровне капитальных затрат на проекты генерации на основе ВИЭ в России с учётом специфики страны могли бы стать реализованные в России проекты. Однако перечень реализованных проектов генерирующих мощностей на основе ВИЭ в России весьма краток. Соответственно, опыт оценки стоимости строительства и эксплуатации генерирующих объектов ВИЭ крайне ограничен. В этой ситуации полезным представляется исследование подходов к оценке затрат инвестиционного характера, а также эксплуатационных расходов, применяющихся в российской электроэнергетике, не ограничиваясь генерирующими мощностями на основе ВИЭ.

Наиболее часто встречающимся подходом предусматривается выделение в структуре капитальныхзатрат следующих статей:

– основное оборудование;

– вспомогательное оборудование;

– строительно-монтажные работы;

– подготовка строительной площадки;

– затраты на управление проектом;

– затраты на проектирование и пуско—наладочные работы;

– транспортные расходы;

– налоги и таможенные платежи, возникающие при строительстве;

– иные расходы.

При попытке структурирования информации о затратах, приведённой в различных зарубежных и российских материалах, представленных в Приложении 1, проявилась описанная выше проблема классификации затрат (отнесения к той или иной статье) с учетом ограниченности первичных данных – большинство затратных статей в указанных материалах не обособлено, а механизмов, позволяющих их выделить, не приведено.

В связи с этим представляется возможным выбор наиболее полного отчета в качестве референтного и применение соответствующих долей статей расходов для оценки величин указанных затратных статей в составе совокупных затрат инвестиционного характера, представленных в прочих материалах.

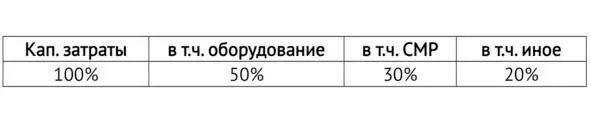

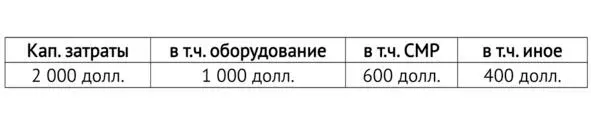

Рассмотрим указанный метод на абстрактном примере. Пусть, в нашем распоряжении имеется два отчёта, один из которых содержит только значение суммарных капитальных затрат, а второй – данные в разрезе статей (Таблица 8 ниже).

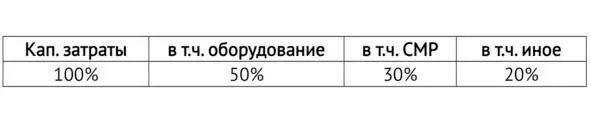

Соответственно структура затрат в отчёте 1 в долевом исчислении:

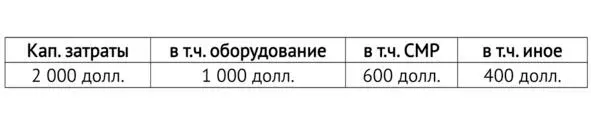

После распространения долевой структуры отчёта 1 на второй отчёт получаем следующие данные о величинах соответствующих статей затрат во втором отчете:

Вопрос, который возникает при таком действии: насколько оправдано такое распределение затрат по элементам для проектов, рассматриваемых в отчёте 2?

В составе эксплуатационныхрасходов генерирующих станций обычно выделяются следующие статьи затрат:

Читать дальше

Конец ознакомительного отрывка

Купить книгу

![Лев Балашов - Занимательная философия. Учебное пособие [6-е издание, переработанное и дополненное]](/books/388554/lev-balashov-zanimatelnaya-filosofiya-uchebnoe-posobie-6-e-izdanie-pererabotannoe-i-dopolnennoe-thumb.webp)