Какова цена этой долговой расписки для вас?

Ну, начнем с первой проблемы ценообразования: своевременное определение стоимости. Согласно финансовой логике carpe diem {54} , доллар сегодня стоит больше, чем доллар завтра. Во-первых, есть инфляция (которая постепенно снижает ценность доллара); во-вторых, есть альтернативные издержки (то есть мудро инвестированный доллар будет стоить больше на следующий год). Сделаем приблизительную оценку: завтра доллар будет стоить 1,07 сегодняшнего доллара. Рассчитайте стоимость доллара на несколько лет вперед, и вы обнаружите, что один доллар сегодня эквивалентен 1,40 доллара через пять лет.

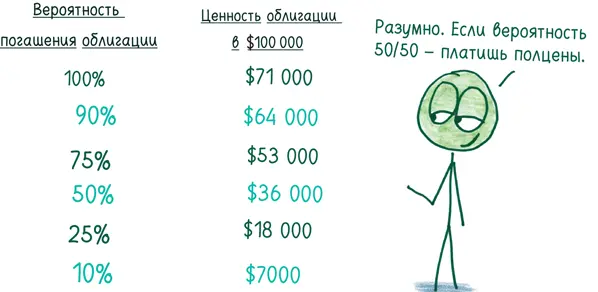

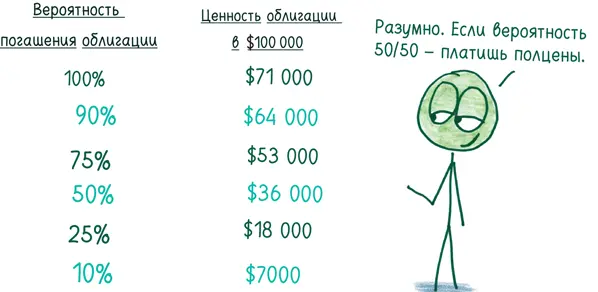

Получить $100 000 через пять лет — не настолько гламурно, как кажется. Это все равно что получить сегодня всего $71 000.

Является ли эта сумма истинной ценой облигации? Ну что, закончим наши калькуляции и смоем мерзкий запах Уолл-стрит с наших рук? Нет, увы, мы только начали. Кроме прочего, мы должны учитывать риск: кто наши плательщики и можем ли мы на них рассчитывать? Если речь идет о семье с двумя источниками доходов, идеальной кредитной историей и сверкающими улыбками, то у нас есть все шансы. Но если у нас ненадежный должник (скажем, недавний выпускник университета, питающий пристрастие к пицце и дурацким рисункам), то велика вероятность, что наша облигация обернется пшиком.

Как мы регулируем цену?

Все просто: вычислим ожидаемую прибыль. Если шанс получить деньги назад равен 90 %, облигация стоит 90 % своей изначальной цены.

Мы все еще не закончили. Дефолт устроен не по принципу «или/или», когда должник платит все или ничего. На самом деле в игру вступят судьи и адвокаты, чтобы добиться компромисса, благодаря которому кредиторы могут получить хотя бы некоторую часть долга, в диапазоне от нескольких центов за доллар до почти всей суммы. Как назначить единую цену при таком разнообразии?

Опять-таки рассчитаем ожидаемую прибыль. На основе имеющихся данных мы делаем предположения [133]о том, какую часть суммы можно получить обратно, а затем вычисляем прибыль от покупки миллионов и миллионов таких облигаций. Вместо того чтобы напрягаться, предсказывая неизвестную цену конкретной облигации, мы калькулируем среднюю стоимость всех таких облигаций в долгосрочной перспективе.

Вот и все. Ваша облигация стоит $50 000.

Ценообразование на Уолл-стрит похоже на дыхание: непрерывное, однообразное и необходимое для выживания. Но в течение десятилетий единственными товарами, при оценке которых банки чувствовали себя комфортно, были акции (доли активов компаний) и облигации (доли займа). Это исключало деривативы, которые были не акциями и не облигациями, а их потомками-мутантами, ютившимися на периферии финансовой индустрии, как казино в темном переулке на задворках респектабельного банка.

В 1970-е произошла кардинальная перемена: экономисты стали применять количественный анализ. С помощью математического моделирования кванты {55} помогали узнать цены деривативов, даже с завихрениями в духе книг Доктора Сьюза {56} . Наиболее сложными были CDO — так называемые обеспеченные долговые обязательства ( collateralized debt obligations ) [134].

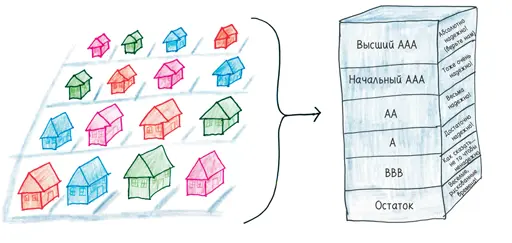

Хотя детали могли различаться, общий рецепт был таков:

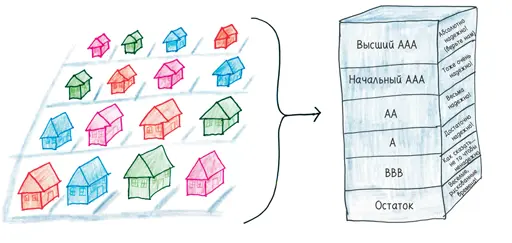

1. Соберите тысячи ипотечных кредитов (наподобие тех, что мы обсуждали сейчас) в единый пакет.

2. Разделите пакет на слои (под названием «транши») в зависимости от риска невыплат: от низкого до высокого.

3. Когда придут процентные выплаты, в первую очередь расплатитесь с обладателями траншей с низким риском, а в последнюю очередь — с теми, у кого транши с высоким риском.

CDO предлагали богатое меню рисков и выплат, транши на любой вкус. Вы готовы доплатить за безопасную ставку? Специально для вас — вкусный транш с низким риском. Ищете вариант подешевле с высоким риском? Тогда предлагаем пикантный транш с высоким риском, пальчики оближешь. Предпочитаете что-то промежуточное? Ну, просто дайте знать нашим шеф-поварам; уверен, они приготовят блюдо по индивидуальному рецепту.

Читать дальше

Конец ознакомительного отрывка

Купить книгу

![Приямвада Натараджан - Карта Вселенной [Главные идеи, которые объясняют устройство космоса]](/books/406358/priyamvada-nataradzhan-karta-vselennoj-glavnye-idei-thumb.webp)