И раз уж эта книга выходит в условиях финансового кризиса, хочется отдельно поговорить о том, что кредитный аналитик ни в коем случае не может ограничиваться ретроспективным анализом долговой и процентной нагрузки компании, а должен пытаться спрогнозировать будущее значение таких показателей с учетом всей доступной для аналитика информации. Чтобы проиллюстрировать сказанное, приведу следующий пример.

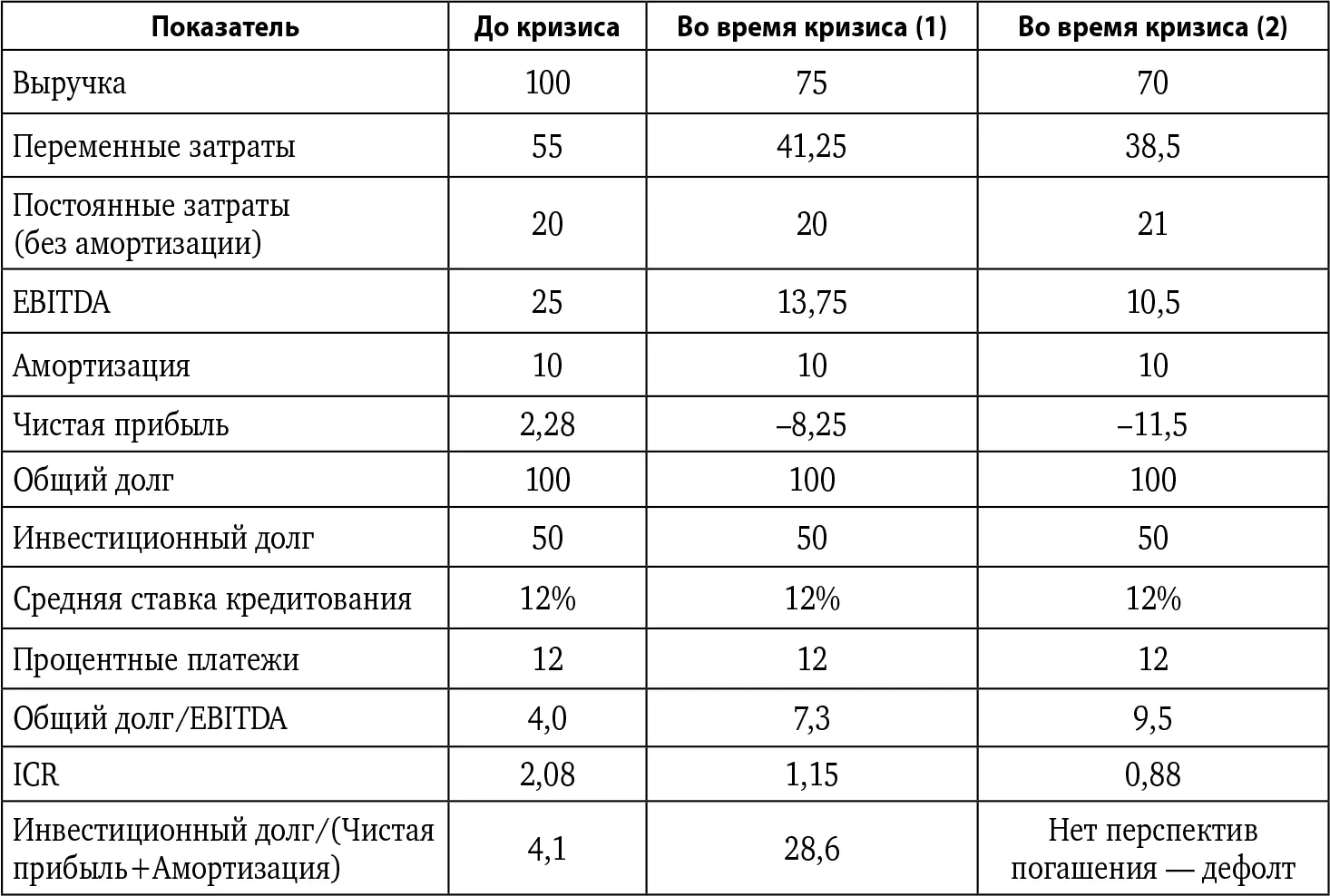

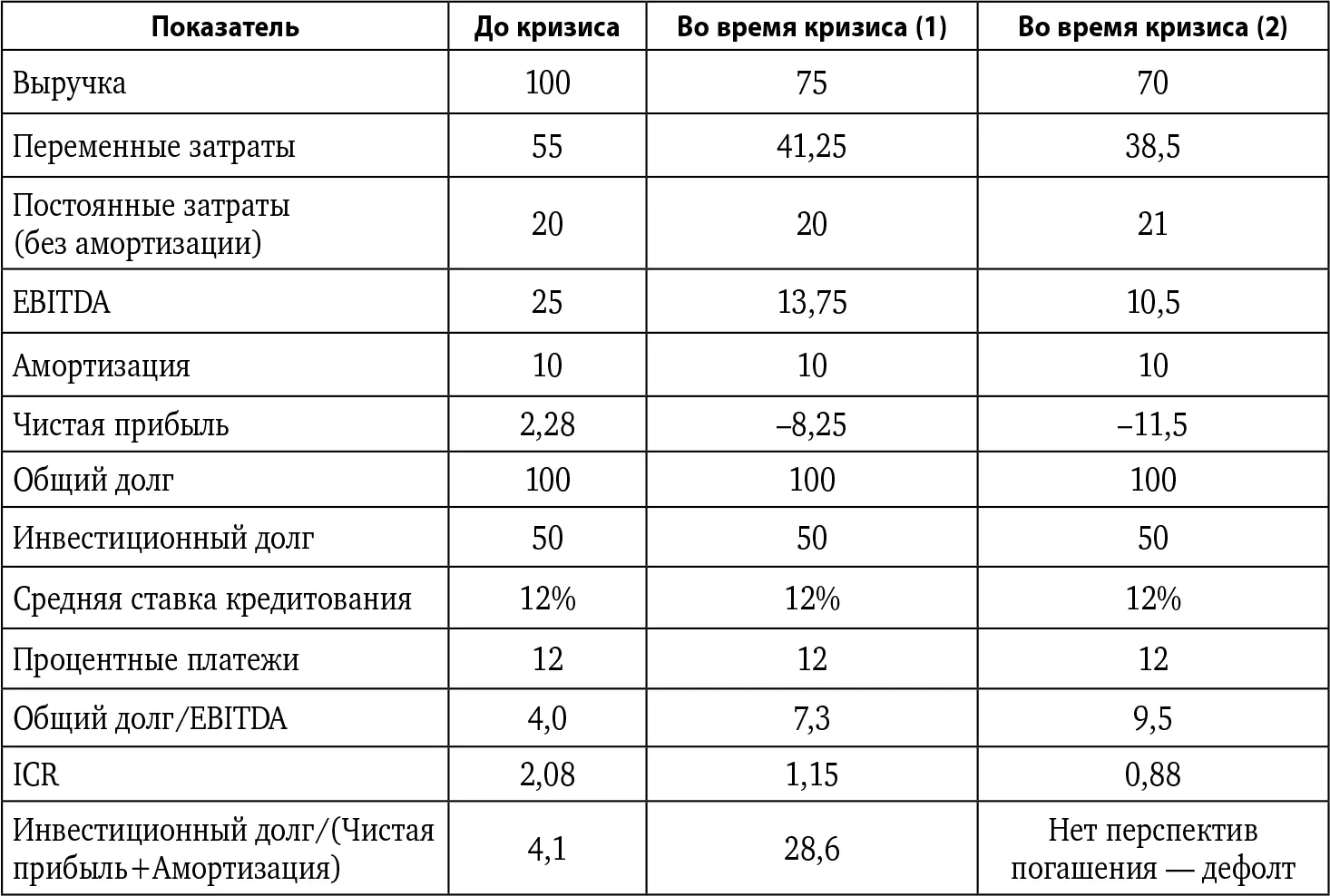

Предположим вы как кредитный аналитик в ноябре 2008 г. анализируете долговую и процентную нагрузку компании-автодилера. На основании финансового отчета компании на 01.07.2008 (за предыдущие четыре квартала) вы рассчитали следующие показатели:

Общий долг/EBITDA = 4,0, ICR = 2,08, срок погашения инвестиционного долга = 4,1 года.

В целом выглядит нормально, в пределах разумного.

Но если мы понимаем, что происходит на авторынке и в экономике в целом, то пора бить во все колокола.

По данным «Автостата», доля автокредитов в объемах продаж новых автомобилей в РФ в 2007 г. составила 30 %. Могу предположить, что на середину 2008 г. пришелся пик, далее этот показатель стал падать до 35 %. Еще порядка 20–30 %, думаю, составляют потребкредиты, за счет которых приобретались автомобили теми людьми, кто не хотел связываться с залогами и вопросами снятия обременений при последующей продаже. Таким образом, за счет кредитов физлицам приобреталось порядка 60 % всех новых автомобилей через автодилеров. К концу 2008 г. объемы потребительского и автокредитования сократились в разы, поднялись ставки, ужесточились требования к заемщикам, да и сами люди предпочитали не рисковать, не влезать в новые долги в условиях кризиса. Даже при двукратном сокращении объемов кредитования физлиц объемы продаж новых автомобилей должны сократиться примерно на 30 %. Предположим, что маржинальная рентабельность бизнеса при этом не упадет. Давайте на нижеприведенной таблице посмотрим два сценария изменения показателей долговой и процентной нагрузки: при падении выручки на 25 и 30 %.

Как видите, при падении продаж на 25 % показатель общий долг/EBITDA падает с 4,0 до 7,3, ICR – с 2,08 до 1,15, а срок погашения инвестиционного долга увеличивается с 4 до 28 лет, что фактически означает невозможность погашения инвестиционного долга в какие-либо разумные сроки. А при падении продаж на 30 % показатель процентной нагрузки падает ниже 1,0, т. е. операционной прибыли недостаточно даже для уплаты процентов, не говоря уже о погашении инвестиционного долга. Другими словами, компания столкнется с ситуацией реального экономического дефолта. А что даст поручительство такого предприятия для банка? За него бы кто лучше поручился.

Конечно, этот пример упрощенный, и если говорить об автодилерах, то у них есть некий амортизатор в случае падения продаж автомобилей в виде доходов от автосервиса, объем продаж которого не снизится так сильно, как продажи новых автомобилей.

Но, если отвлечься от темы кризиса, высокие показатели долговой и процентной нагрузки тоже не всегда означают критическую ситуацию для банка и заемщика. Надо просто хорошо понимать, что за ними стоит. Например, группа компаний в течение последних полутора лет могла строить новый завод, и в настоящий момент завод введен в эксплуатацию. Тем не менее заводу потребуется еще полгода, чтобы выйти на проектную мощность и начать самостоятельно обслуживать долг. Понятно, что в этот момент показатель общего долга по группе может быть, например, на уровне 6,0х, но после выхода нового завода на проектную мощность он опустится до 3,0х. То есть высокие показатели долговой и процентной нагрузки тоже не всегда означают наличие кризисной ситуации в бизнесе.

К редитный аналитик должен понимать, что значения показателей долговой и процентной нагрузки сами по себе, без понимания происходящего вокруг и внутри компании, являются фотографией из прошлого, которая мало что может сказать о наиболее вероятном будущем.

Заканчивая краткий экскурс в основы финансового анализа для кредитных работников, надеюсь, что он оказался для вас полезным. Так же, как в карате есть отдельные удары и блоки, в финансовом анализе есть базовые вещи, такие как расчет стандартных коэффициентов и их первичный анализ. И так же, как в карате есть свои ката и кумите, в финансовом анализе есть целые комбинации приемов, позволяющих восстановить наиболее вероятную картину финансового прошлого компании и попытаться спрогнозировать ее наиболее вероятное будущее. Трудно охватить все множество комбинаций и связок финансового анализа в рамках небольшого раздела, тем более что книга посвящена в первую очередь инвестиционному кредитованию и проектному финансированию. Думаю, если читателям захочется углубиться в тему финанализа, можно будет вернуться к ней позже, возможно, в других книгах и в соавторстве с другими людьми.

Читать дальше

Конец ознакомительного отрывка

Купить книгу

![Константин Зайцев - FERA. Апокалипсис - пособие по выживанию [litres]](/books/403593/konstantin-zajcev-fera-apokalipsis-posobie-po-vy-thumb.webp)