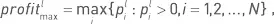

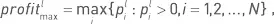

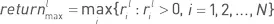

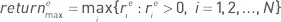

Для наборов { p l 1, p l 2 …, p l N }, { r l 1, r l 2 …, r l N } и { r e 1, r e 2 …, r e N } можно рассчитать простые статистики, имеющие непосредственное значение для оценки стратегии инвестором. Максимальная месячная прибыль  максимальная линейная месячная доходность

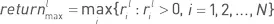

максимальная линейная месячная доходность  и максимальная экспоненциальная месячная доходность

и максимальная экспоненциальная месячная доходность  характеризуют один наиболее удачный месяц.

характеризуют один наиболее удачный месяц.

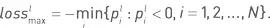

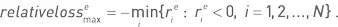

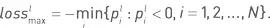

Противоположные по смыслу величины – максимальный месячный убыток в абсолютном и относительном (аналогично доходности) измерении – имеют большое значение, поскольку размеры этих величин могут оказаться неприемлемыми, и тогда такой вариант стратегии придется отвергнуть. Даже высокодоходная стратегия, имеющая на длительном интервале всего один убыточный месяц, может быть отвергнута, если этот убыток превышает определенную пороговую величину. Максимальный месячный убыток в абсолютном выражении имеет смысл только в линейном случае и определяется как  Аналогично определяются относительные величины для линейного случая как

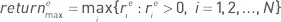

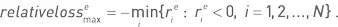

Аналогично определяются относительные величины для линейного случая как  и для экспоненциального случая как

и для экспоненциального случая как

Общепринятым показателем риска является стандартное отклонение доходностей, зафиксированных на интервале τ. Чаще всего данный показатель рассматривается не сам по себе, а в совокупности со средней доходностью (см. ниже раздел, посвященный коэффициенту Шарпа).

Несложно также ввести и другие показатели: число прибыльных месяцев, число убыточных месяцев, средняя прибыль прибыльных месяцев, средний убыток убыточных месяцев, максимальное число прибыльных месяцев подряд, максимальное число убыточных месяцев подряд и т. п.

Одним из наиболее популярных показателей риска автоматизированных торговых стратегий является максимальная просадки капитала. Просадка в момент времени Т – это величина, равная разнице между текущим значением капитала Е ( Т ) и максимальным значением капитала на всем предшествующем интервале времени:  Для интервала исследования стратегии τ максимальная просадка вычисляется как

Для интервала исследования стратегии τ максимальная просадка вычисляется как

С понятием просадки тесно связан показатель длительности просадки, измеряющий время, проходящее от момента установления локального максимума капитала до его пробития. Обозначим через l max момент установления максимального значения капитала, а через E ( t max ) обозначим значение капитала в момент t max . Если в текущий момент времени T значение капитала превысило предыдущее максимальное значение, то есть E ( T ) > E ( T max ), то фиксируется продолжительность просадки как разница T – t max . Максимальную для стратегии продолжительность просадки можно рассматривать как дополнительный негативный показатель качества стратегии.

Приведенные два показателя – максимальная просадка капитала и максимальная длительность просадки – представляют собой наиболее важные в эмоциональном плане характеристики риска. Неприемлемые значения этих показателей в реальной торговле нередко служат причиной отказа от продолжения использования прибыльных стратегий. Между тем периодическое возникновение просадок является нормальным явлением для многих успешных стратегий. Следует отметить, что психологический эффект, испытываемый инвестором, зависит от того, насколько успешна была стратегия до начала просадки. Но с точки зрения бэктестинга, большая просадка плоха независимо от момента ее возникновения. Если стратегия допускает просадку, то теоретически она может начаться непосредственно после запуска реальной торговли. Это может полностью разрушить торговый счет.

Читать дальше

Конец ознакомительного отрывка

Купить книгу

максимальная линейная месячная доходность

максимальная линейная месячная доходность  и максимальная экспоненциальная месячная доходность

и максимальная экспоненциальная месячная доходность  характеризуют один наиболее удачный месяц.

характеризуют один наиболее удачный месяц. Аналогично определяются относительные величины для линейного случая как

Аналогично определяются относительные величины для линейного случая как  и для экспоненциального случая как

и для экспоненциального случая как

Для интервала исследования стратегии τ максимальная просадка вычисляется как

Для интервала исследования стратегии τ максимальная просадка вычисляется как