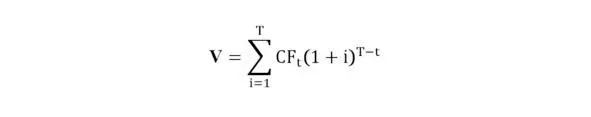

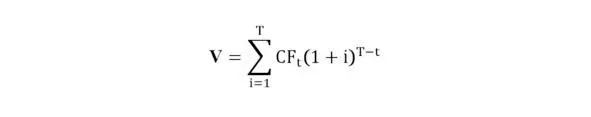

Эта формула отражает один из двух подходов к оценке стоимости компании – оценку стоимости с позиций настоящего времени с использованием дисконтирования будущего денежного потока. Возможен также подход к оценке стоимости компании в какой-то момент времени в будущем (T), при этом реализуется схема компаудирования:

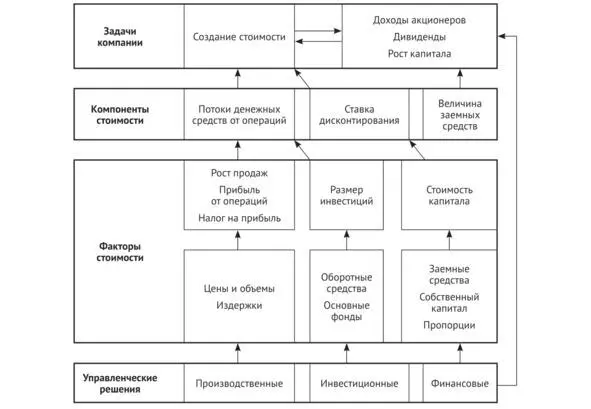

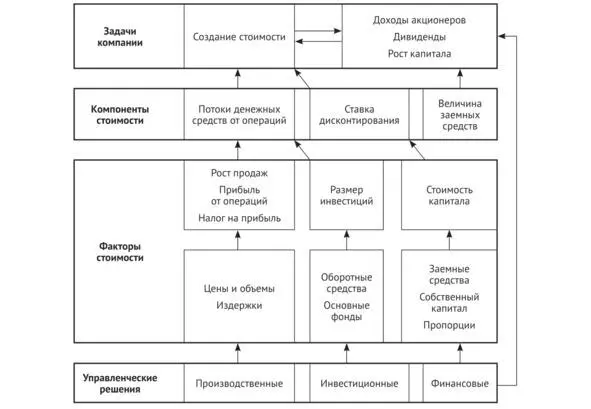

Взаимосвязь управленческих решений, стоимости компании и благосостояния акционеров приведена на рисунке 1, из которого следует, что при оценке стоимости необходимо решить две основные задачи:

– правильно рассчитать и спрогнозировать денежный поток (CF);

– обоснованно выбрать ставку дисконтирования, отражающую риск проекта (i).

Рисунок 1. Взаимосвязь управленческих решений и стоимости компании 2 2 Там же. С. 20.

Из представленной схемы видно, что для компании ее показатели (денежный поток компании, стоимость капитала, доходы, прибыль) являются производными от управленческих решений, принимаемых собственниками и топ-менеджерами. Соответственно, именно от качества принимаемых управленческих решений зависит и их финансовое отражение, имеющее материальное воплощение в виде различных денежных потоков компании / предприятия (-ий).

Именно управленческие решения, их важность, своевременность, нужность для компании, равно как и качество исполнения принятых решений, отлаженность и оптимальность процессов, а также возможность их постоянного поддержания без отклонений в процедуре (-ах) – краеугольный камень деятельности компании.

Денежный поток компании – лишь проекция управленческих решений, принимаемых в компании.

Согласно финансовой теории оценки, стоимость любого актива или бизнес-проекта равна приведенной стоимости всех ожидаемых денежных потоков, генерируемых данным активом (проектом). Для оценки стоимости актива необходимо:

– оценить срок жизни актива;

– вычислить денежные потоки в период срока жизни актива;

– определить ставку дисконтирования для вычисления приведенной стоимости этих денежных потоков.

При расчете стоимости компаний считается, что публичная компания, в отличие от отдельного актива или проекта, имеет потенциально бесконечный срок жизни. Поэтому стоимость публичных компаний равна приведенной стоимости бесконечного денежного потока.

Так как невозможно прогнозировать денежные потоки в бесконечность, то принято прогнозировать их до окончания «периода роста» компании, а затем отдельно оценивать конечную или остаточную стоимость.

В финансовой теории различают полную стоимость бизнесакомпании и акционерную стоимость.Стоимость всего бизнеса вычисляется путем дисконтирования ожидаемых денежных потоков для всей фирмы после оплаты всех операционных издержек и налогов, но до выплаты всех долговых обязательств. Эти денежные потоки дисконтируются с помощью средневзвешенной стоимости капитала (WACC). Когда мы говорим об акционерной стоимостикомпании, то она вычисляется с помощью дисконтирования ожидаемых денежных потоков, принадлежащих акционерам. Это так называемые остаточные денежные потоки, которые образуются после того, как фирма расплатится по всем затратам, налогам и выплатит все долговые обязательства (как процентные выплаты, так и выплаты тела кредита). Оставшиеся после выплаты долгов денежные потоки дисконтируются со стоимостью акционерного капитала.

В большинстве случаев полная стоимость бизнеса больше, чем акционерная стоимость компании, но бывают ситуации, когда акционерная стоимость компании выше, чем полная стоимость бизнеса.

Когда речь идет об оценке стоимости компании для IPO, то имеется в виду оценка акционерной стоимости, по которой и рассчитывается цена акций при продаже инвесторам на IPO.

Для определения акционерной стоимости используется следующая формула:

Акционерная стоимость (Equity) =Стоимость бизнеса (Enterprise Value) – Чистый долг + Наличные денежные средства +/– Миноритарная доля

Стоимость бизнеса вычисляется как приведенная стоимость всех будущих денежных потоков, генерируемых данным бизнесом.

Стоимость чистого долга равна стоимости всех денежных потоков, которые принадлежат кредиторам компании. Величина чистого долга вычисляется или по балансовой (кредиты в банках), или по рыночной стоимости долговых обязательств. Также в стоимость чистого долга включается стоимость привилегированных акций компании.

Читать дальше