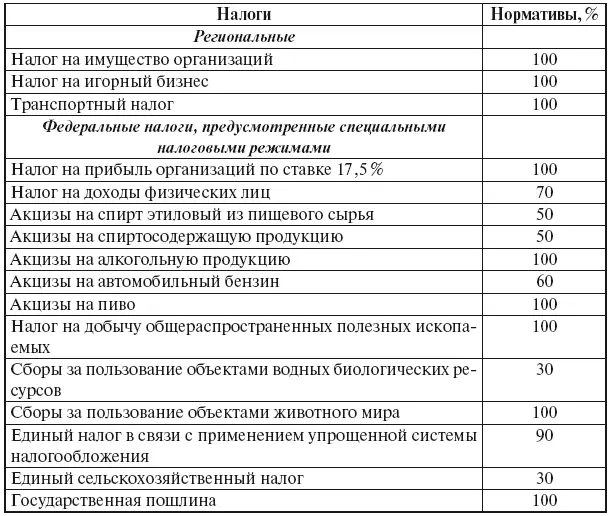

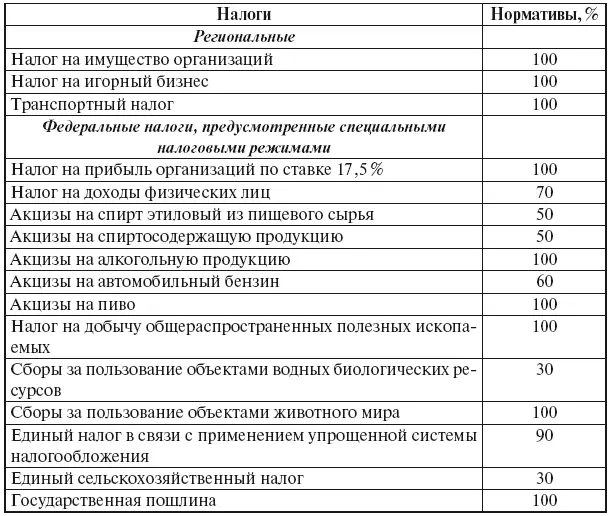

1 ...7 8 9 11 12 13 ...25 Таблица 1.1

Налоговые доходы бюджетов субъектов Федерации

Несмотря на закрепление Бюджетным кодексом РФ за каждым типом муниципальных образований конкретного перечня и нормативов отчислений от федеральных налогов и сборов, имеет место несбалансированность большинства местных бюджетов. В связи с этим Бюджетный кодекс позволяет органам государственной власти субъекта Федерации и органам местного самоуправления муниципальных районов устанавливать дополнительные отчисления от отдельных федеральных и региональных налогов и сборов, подлежащих зачислению в бюджет субъекта Федерации, муниципального района, в нижестоящие местные бюджеты.

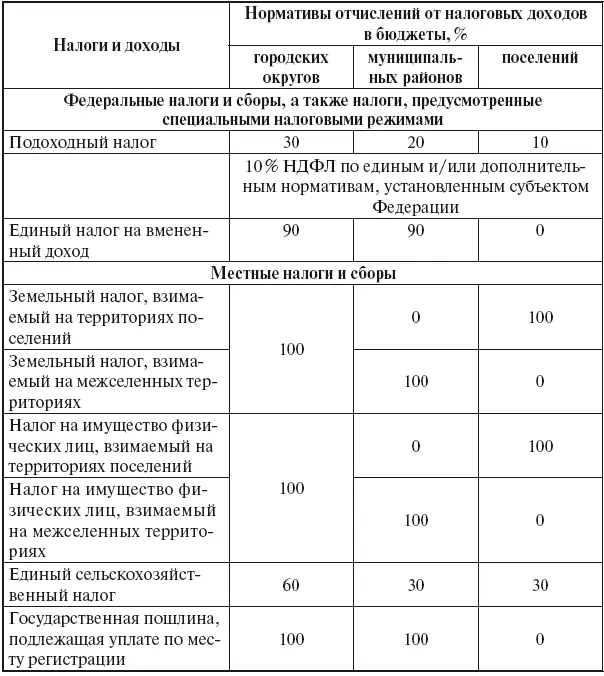

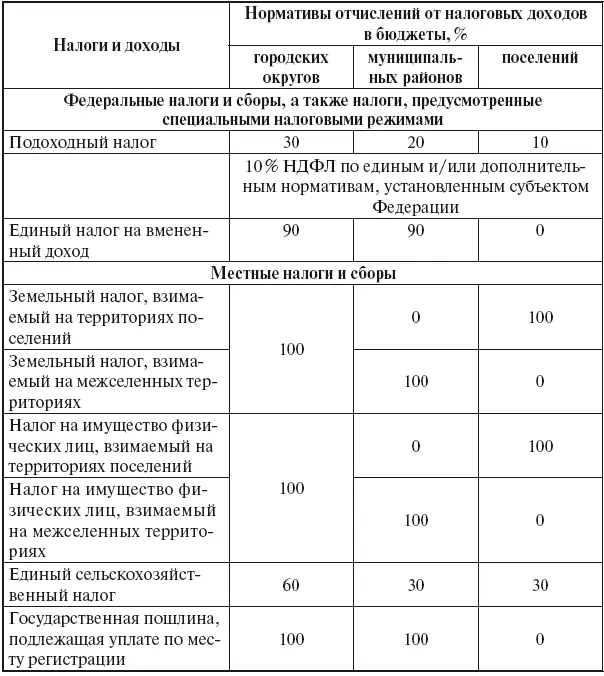

Таблица 1.2

Налоговые доходы местных бюджетов

Порядок установления органами государственной власти субъекта Российской Федерации дополнительных по отношению к нормативам, установленным Бюджетным кодексом РФ, нормативов отчислений от отдельных федеральных и региональных налогов и сборов, подлежащих зачислению в бюджет субъекта Федерации, в местные бюджеты установлен ст. 58 БК РФ. Порядок установления органами местного самоуправления муниципальных районов дополнительных по отношению к нормативам, установленным Бюджетным кодексом РФ, нормативов отчислений от отдельных федеральных и региональных налогов и сборов, подлежащих зачислению в бюджет субъекта Федерации, в местные бюджеты установлен ст. 63 БК РФ.

При проведении этой работы субъекты Федерации и муниципальные районы должны руководствоваться следующими принципами:

1. В целях формирования стимулов для органов местного самоуправления по интенсификации социально-экономического развития территории, повышения сбора доходов бюджетов предпочтительно передать больше финансовых ресурсов в виде отчислений от налогов, а не финансовой помощи для обеспечения исполнения полномочий органов местного самоуправления.

2. Органы государственной власти субъектов Федерации самостоятельно принимают решения по установлению дополнительных нормативов отчислений по налогам в бюджеты муниципальных районов и поселений сверх закрепленных Бюджетным и Налоговым кодексами Российской Федерации.

3. Органы местного самоуправления муниципальных районов самостоятельно принимают решения по установлению дополнительных нормативов отчислений по налогам в бюджеты поселений сверх закрепленных Бюджетным и Налоговым кодексами Российской Федерации и законами субъектов Федерации.

4. В случае передачи налоговых доходов в соответствующие местные бюджеты нормативы (за исключением дополнительных нормативов по налогу на доходы физических лиц взамен дотаций) должны устанавливаться соответственно законом субъекта Федерации и решением органа местного самоуправления муниципального района, не имеющим ограничения срока действия.

6. Нормативы отчисления налоговых доходов в соответствующие местные бюджеты, закрепленные на бессрочной основе, должны быть едиными для всех муниципалитетов, относящихся к одному типу.

7. Доходы муниципальных образований по дополнительным (дифференцированным) нормативам по налогу на доходы физических лиц должны распределяться между местными бюджетами в рамках формализованных методик распределения региональных и районных фондов финансовой поддержки муниципальных образований (данный порядок подробно рассмотрен в разд. 1.4).

Как показывает практика исполнения местных бюджетов, в новых законодательных условиях наиболее подходящими для дополнительного закрепления за бюджетами муниципальных образований являются:

1) налог на доходы физических лиц;

2) единый налог на вмененный доход для отдельных видов деятельности;

3) единый сельскохозяйственный налог;

4) единый налог, взимаемый в связи с применением упрощенной системы налогообложения;

5) налог на имущество организаций.

Эти налоги распределены более равномерно, нежели остальные.

Дополнительное закрепление единых нормативов отчислений именно от этих налогов за бюджетами муниципальных образований способствует повышению заинтересованности органов местного самоуправления в интенсификации социально-экономического развития территории.

Читать дальше