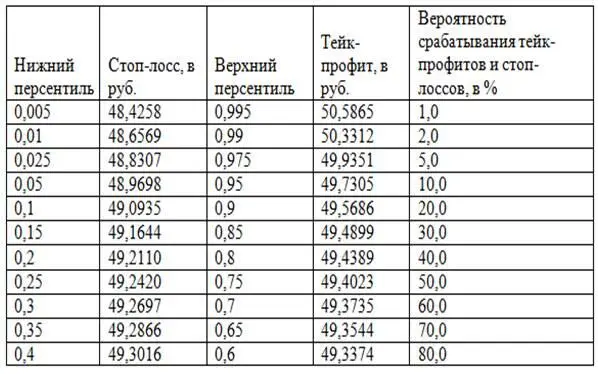

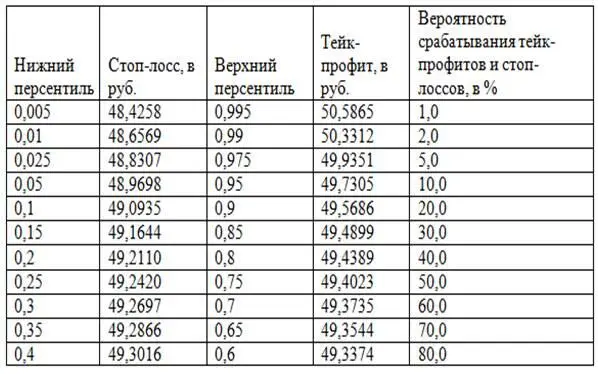

Источник: расчеты автора

4.2. Какой долей счета торговать

Несмотря на то, что стоп-лоссы и тейк-профиты предназначены для защиты счета трейдера от потерь, на рынке довольно часто происходят проскальзывания (slippage), то есть закрытие ордера по более низкому (или более высокому) курсу валюты, чем изначально в нем было указано. Риск проскальзывания особенно велик в момент очень высокой рыночной волатильности. Но иногда это происходит по вине не совсем добросовестного брокера, либо из-за используемого трейдером компьютерного оборудования.

В случае потери ликвидности на рынке при выходе важных экономических или других новостей спреды иногда могут настолько сильно расширяться, что на рынке возникает разрыв цен (gap), в результате чего курс валют может переместиться вверх или вниз дискретно, без заключения сделок по промежуточным ценам. Разрыв в ценах также нередко возникает в момент открытия рынка в ночь с воскресенья на понедельник, если важные для рынка события произошли в выходные.

Допустим, трейдер решил выйти на рынок 1 декабря 2014 года, заняв длинную позицию. Поскольку по итогам 1 декабря 2014 года курс доллара фактически вырос до 51,8068 рублей, то можно сказать, что наш прогноз оправдался. Однако любой трейдер знает, что ситуация на рынке могла сложиться совершенно иначе и вместо солидного выигрыша в размере 2,4848 рублей, полученных на каждый купленный, а затем проданный в конце дня доллар, мы вполне могли бы иметь и проигрыш.

Поэтому прежде чем трейдер начинает торговать, он должен был еще 30 ноября 2014 года решить для себя три очень важные задачи. Во-первых, определиться – стоит ли открывать длинную или короткую позицию. Во-вторых, установить уровень стоп-лоссов и тейк-профитов с установкой работающей у некоторых брокеров функции «ограничения проскальзывания». В-третьих, решить какую долю денег, имеющихся у него на счете, трейдер должен потратить на покупку (или продажу, если им занята короткая позиция) валюты, чтобы, в конечном счете, не разориться.

Если трейдер, выходя на рынок, каждый раз рискует всеми имеющимися у него на счету средствами, то вопрос его полного банкротства является лишь вопросом времени. Заметим, что в биржевой торговле вероятность удачно закрыть позицию, чаще всего, колеблется в диапазоне 50,0%-55,0% и лишь очень хорошему трейдеру при удачном стечении обстоятельств на рынке удается повысить ее до 60,0%.

Исходя из вышесказанного, нетрудно сделать следующее выводы: во-первых, нельзя торговать всеми выделенными на торговлю средствами; а во-вторых, чем чаще мы торгуем на рынке, тем больше у нас вероятность проигрыша (как впрочем, и выигрыша, такова парадоксальная природа рынка), а потому нужно уметь хеджироваться от проигрыша. Впрочем, сами по себе эти выводы содержат не столько ответы, сколько ставят перед трейдером новые вопросы.

Известный автор Ральф Винс, написавший книгу «Математика управления капиталом. Методы анализа риска для трейдеров и портфельных менеджеров», опубликованную в 2007 году издательством Альпина Паблишер, вывел формулу по поиску оптимальной доли счета f, которой нужно торговать, что получить максимальную прибыль.

Попробуем использовать формулу Ральфа Винса, которую он вывел на основе заинтересовавшей его формулы Джона Келли, предназначенной, преимущественно для азартных игр, а не для финансовых рынков:

Рост первоначального счета трейдера =ПРОИЗВЕД(1+f*(-Выигрыш (Проигрыш) по сделке i/Наибольший проигрыш))

Где: f – оптимальная торговая доля счета, используемого трейдером для торговли;

ПРОИЗВЕД() – функция в Excel, которая перемножает все числа, введенные в скобки как аргументы, и возвращает их произведение. Например, если в ячейках A1 и A5 содержатся числа, то формула =ПРОИЗВЕД(A1;A5) возвращает произведение этих чисел.

Выигрыш (Проигрыш) по сделке i – доходность по конкретным сделкам.

Наибольший проигрыш – максимальные потери по торговой сделке за анализируемый период.

Поскольку в данном случае мы торгуем с учетом наблюдаемого на рынке тренда, поэтому целесообразно найти оптимальную долю счета f по совокупности сделок за период с 27 июня по 30 ноября 2014 года, когда на рынке наблюдался повышательный тренд. Но у этого подхода есть один серьезный недостаток, обусловленный тем, что он не учитывает возможное ухудшение ситуации на рынке, например, кратковременные резкие падения курса доллара.

Читать дальше

Конец ознакомительного отрывка

Купить книгу

![Владимир Аракин - Практический курс английского языка 3 курс [calibre 2.43.0]](/books/402486/vladimir-arakin-prakticheskij-kurs-anglijskogo-yazyk-thumb.webp)