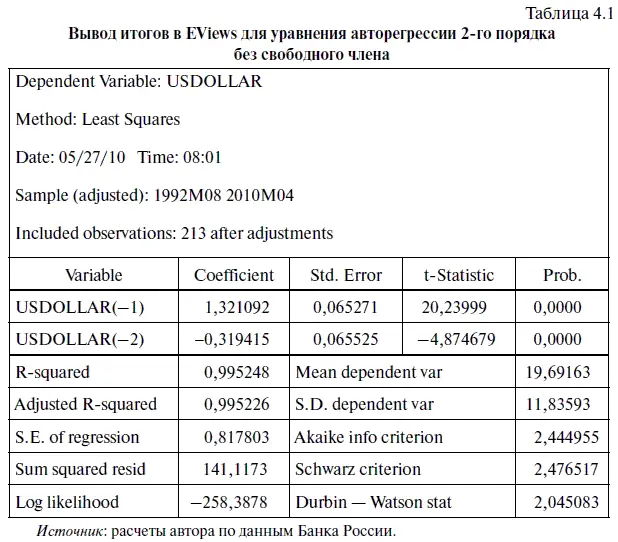

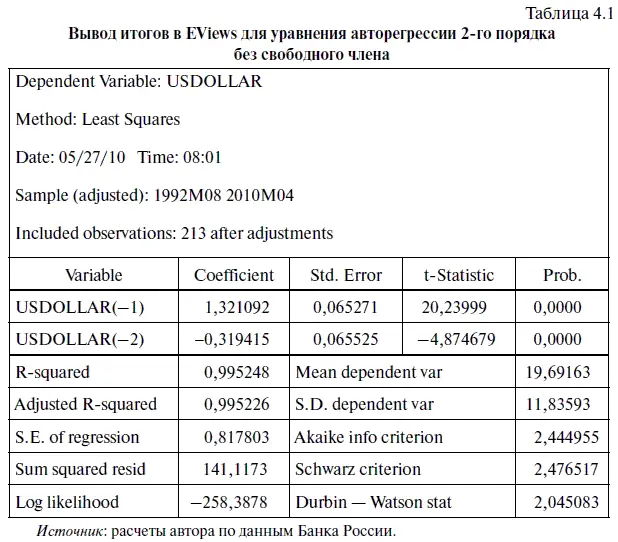

USDOLLAR = 1,321092 × USDOLLAR(-l) — 0,319415 × USDOLLAR(-2), (4.3)

где USDollar — зависимая переменная, курс доллара США;

USDollar(-l) — независимая переменная, курс доллара США с лагом в один месяц;

USDollar(-2) — независимая переменная, курс доллара США с лагом в два месяца.

Экономическая интерпретация этого уравнения авторегрессии 2-го порядка следующая: во-первых, в период с июня 1992 г. по апрель 2010 г. рост на 1 руб. курса доллара в текущем месяце приводил к повышению прогнозируемого курса доллара в будущем месяце в среднем на 1,3210 руб.; во-вторых, одновременно с этим рост курса доллара в прошлом месяце приводил к снижению прогнозируемого курса доллара в будущем месяце в среднем на 0,3194 руб.

Судя по табл. 4.1, все коэффициенты в этом уравнении имеют Р -значения (Prob.) = 0, а следовательно, можно сделать вывод, что они значимы с 99 %-ным уровнем надежности. Вполне очевидно, этого нам удалось добиться благодаря тому, что мы убрали из уравнения авторегрессии свободный член. Но как этот факт повлиял в целом на прогностические качества этой статистической модели?

Если посмотреть на коэффициент детерминации R 2 ( R-squared ), то видно, что после удаления константы он уменьшился весьма незначительно: с 99,53 % (0,9953) до 99,52 % (0,9952), или на 0,01 процентного пункта. Еще меньше снизился скорректированный коэффициент детерминации R 2(Adjusted R-squared). Вместе с тем в уравнении авторегрессии без свободного члена незначительно снизился логарифм максимального правдоподобия (его более высокое значение, как правило, свидетельствует о более высоком качестве прогноза) и одновременно с этим незначительно повысилась величина информационного критерия Акаика (его более низкое значение, как правило, свидетельствует о более высоком качестве прогноза). Однако плюсом для уравнения без константы стал тот факт, что информационный критерий Шварца, который сильнее «штрафует» включение в уравнение регрессии дополнительных факторов, у него оказался ниже (его более низкое значение, как правило, свидетельствует о более высоком качестве прогноза).

4.2. Оценка точности прогностической модели, проверка остатков на автокорреляцию и стационарность

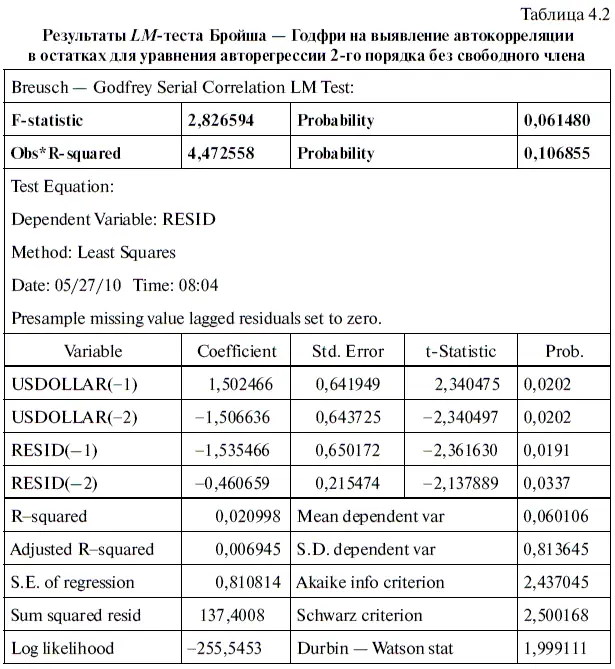

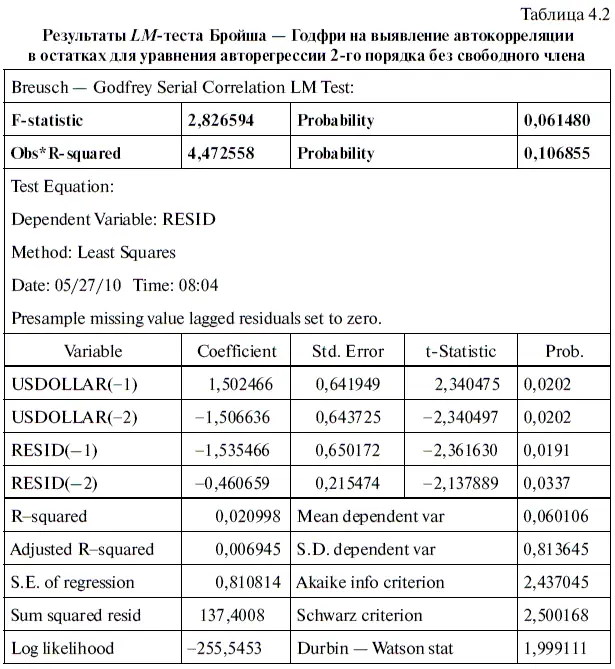

Далее проверим уравнение AR(2) без константы на наличие автокорреляции в остатках с помощью LM-теста Бройша — Годфри, используя при этом алгоритм действий № 7. При этом в мини-окне LAG SPECIFICATION зададим величину лага, равную 2, поскольку мы тестируем уравнение авторегрессии 2-го порядка. Полученные результаты занесем в табл. 4.2. Поскольку значимость ( Probability ) главного критерия этого теста «Наблюдения × R 2»(Obs × R-squared) равна 0,1069, то, следовательно, нулевая гипотеза об отсутствии автокорреляции в остатках не может быть отклонена с 95 %-ным уровнем надежности (а точнее сказать, с 89,31 %-ным уровнем надежности). Если сравнить последнюю цифру с аналогичными данными табл. 3.4, то об отсутствии автокорреляции в остатках в последнем случае можно говорить с большей уверенностью.

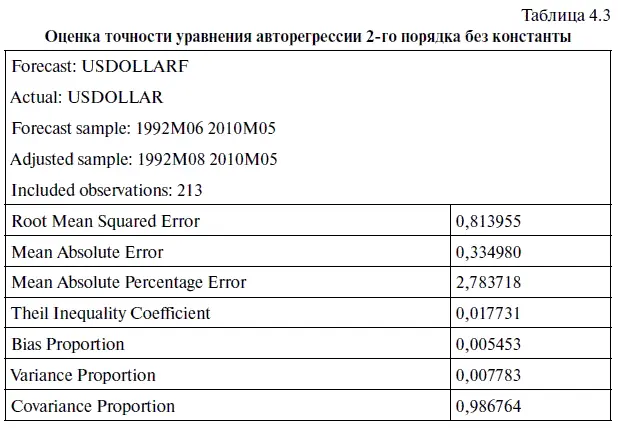

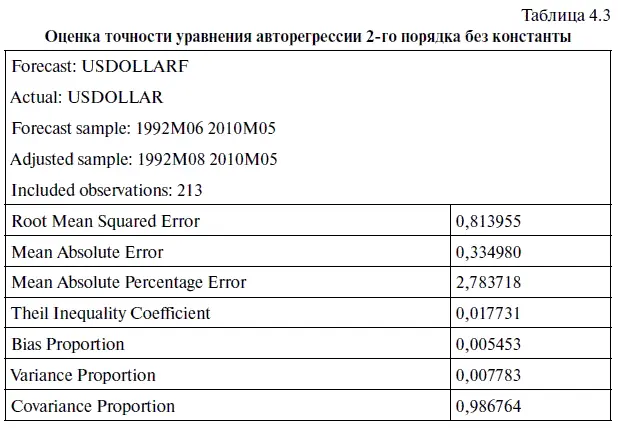

Таким образом, сравнение параметров, с одной стороны, уравнения AR(2) с константой (см. табл. 3.3), а с другой стороны, уравнения AR(2) без константы (см. табл. 4.1) не помогло нам сделать окончательный вывод в пользу одного из них. Аналогичный результат у нас получился и по итогам проведения LM-теста Бройша — Годфри на наличие автокорреляции в остатках. Поэтому мы решили оценить точность прогнозов, сделанных с помощью уравнения авторегрессии без константы, воспользовавшись алгоритмом действий № 8 «Как оценить точность статистической модели в EViews». В результате получилась табл. 4.3.

Если сравнить табл. 4.3 с табл. 3.6, то можно легко прийти к выводу, что шесть из восьми параметров, характеризующих точность прогнозов, свидетельствуют в пользу уравнения авторегрессии с константой. Правда, при этом разница между ними была весьма незначительной. Однако вполне естественно, что при прогнозировании курсов валют нас в первую очередь интересует точность предсказаний, которую можно получить с помощью той или иной статистической модели. И с этой точки зрения уравнение авторегрессии 2-го порядка без константы оказалось точнее. Так, средняя ошибка прогноза по модулю у последней модели оказалась (после округления) равна 33,50 коп., а средняя ошибка по модулю (%) — 2,78 %, т. е. соответственно на 2,5 коп. и на 2,02 процентного пункта ниже, чем у уравнения авторегрессии с константой. Именно это обстоятельство и побудило нас сделать выбор в пользу уравнения авторегрессии без константы.

Читать дальше

Конец ознакомительного отрывка

Купить книгу