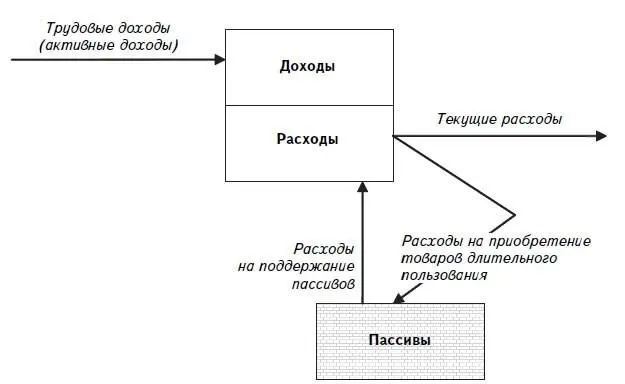

Если вы планируете взять кредит, чтобы купить телевизор, то что произойдет с вашим персональным бюджетом? В этом случае статья «пассивы» увеличится на сумму кредита и расходов на поддержание пассивов (на величину банковских процентов). Телевизор является товаром длительного пользования, т. е. пассивом. В личном балансе его стоимость будет проявляться частично по мере погашения вами кредита. Но вряд ли стоит отражать эту покупку в балансе по стоимости ее приобретения, ведь обычно любой неновый товар стоит дешевле, как только его забирают из магазина. Вы наверняка знаете известную аксиому, связанную с приобретением легкового автомобиля: как только вы выехали из автосалона, ваша новенькая машина подешевела на 10–15 %.

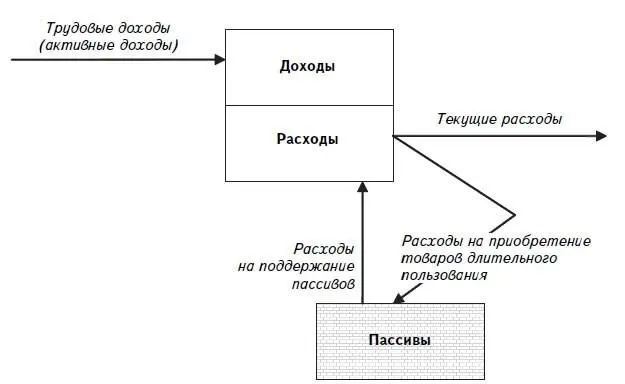

А так выглядит балансовый и финансовый отчет бедного человека. Сравните, и вы сами увидите огромную разницу, для многих представляющую пропасть (рис. 1.6).

Как можно заметить, у бедного человека нет активов, которые приносят пассивный доход. И даже его имущество – квартира, машина, телевизор и т. п. – является не активом, а пассивом, так как вместо доходов приносит одни убытки. Если вы мне не верите, купите древний французский замок, благо сейчас их продается великое множество. И если вы были миллионером, то очень быстро можете перестать быть таковым.

Рисунок 1.6.Персональный бюджет и финансовый отчет бедного человека

Ну что ж, а сейчас можно приступить к построению собственного финансового плана.

Возьмем за основу четыре вида доходов, список которых этими пунктами отнюдь не исчерпывается:

• заработная плата;

• пассивные доходы (проценты, дивиденды, арендная плата и т. п.);

• доходы от бизнеса;

• доходы от коммерческого творчества.

Никуда не деться от расходов, которые мы сгруппируем следующим образом:

• на потребление;

• на развитие;

• на накопление.

Что такое потребление , думаю, слишком подробно объяснять не стоит: это любые расходы, целью которых является удовлетворение физиологических потребностей человека в пище и воде, защите, здравоохранении и т. п.

Расходами на развитие признаются потребительские расходы, не связанные с удовлетворением прямых физиологических потребностей. К таким расходам относятся затраты на обучение, на приобретение недвижимости для личного пользования, товаров длительного пользования (бытовая техника и мебель), на связь, культурно-массовые мероприятия и т. п. Апофеозом расходов на развитие является приобретение статусных вещей, с помощью которых человек подчеркивает свое общественное положение.

Накопление является обменом текущего потребления на будущее. В этом случае человек фактически отказывается удовлетворить свои потребности сейчас и откладывает их удовлетворение на будущее, в том числе до появления потребностей.

Инвестиционный горизонт финансового плана зависит от того, сколько лет вы готовы или надеетесь прожить.

Например, вам сейчас 30 лет. Вы планируете выйти на пенсию в 65, а денег накопите еще на 10 лет безбедной пенсионной жизни. Таким образом, когда вам будет 75, ваши деньги закончатся. А что, если вы проживете до 80 или до 90 лет? За чей счет вы собираетесь существовать?

Что вы предпочтете – доживать до смерти в нищете или в достатке, а может быть, еще и наследство после себя оставить?

Демографическая ситуация с каждым годом ухудшается, и надежда на государственную пенсию ничтожно мала. В то же время расходы будут как минимум оставаться на прежнем уровне. В старости обычные затраты, как правило, замещаются расходами на лечение и медикаменты, а также, надеюсь, на путешествия.

Первый вывод: необходимо часть доходов накапливать, т. е. потреблять не все, что заработано.

Второй вывод: само по себе накопление денег ни к чему не приведет. Они должны превратиться в актив и начать работать на вас, т. е. приносить доход, иначе инфляция обесценит ваши сбережения.

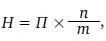

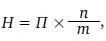

Если исходить из того, что ваш уровень потребления в ходе активной трудовой деятельности и после ее завершения не изменится, то сумму накопленных средств, которые должны быть у вас на момент выхода на пенсию, можно рассчитать следующим образом:

где Н – сумма требуемых денежных средств, накопленных на день выхода на пенсию;

Читать дальше